お役立ち情報 INFORMATION

海外FXのスイングトレードは最強手法?|やり方やコツの全てを徹底解説

毎日忙しく働きながらも、FXで副収入を得たいと思っていませんか?

でも、短期トレードでは時間も気力も足りず、思うように稼げなかった。

そんなあなたにおすすめなのが「スイングトレード」という中長期スタイルです。

この記事を読めば、限られた時間でも無理なく利益を狙える方法がわかります。

■この記事を読むとわかること

- スイングトレードの特徴と他の手法との違い

- 海外FXでスイングトレードを行うメリットとデメリット

- おすすめの海外FX業者と選び方のポイント

- 勝率を上げるための実践的なコツと注意点

- 初心者でも取り組める最強手法の使い方

最後まで読めば、相場に張り付かずに安定した収益を目指すための道筋が見えてくるはずです。

海外FX初心者の方は海外FX初心者完全ガイドを一読することをおすすめいたします。

目次

スイングトレードとはどんな取引スタイル?

スイングトレードは、数日から数週間かけてポジションを保有し、相場の中長期的な波に乗って利益を狙うスタイルです。

頻繁な売買をせずに済むため、毎日相場をチェックする時間が取れない人にも向いています。

特に海外FXではレバレッジが高く、資金効率の良い運用が可能です。

テクニカル分析や経済ニュースをもとに、トレンドをじっくりと見極めながら取引できます。

また、チャートに張り付かなくてもよい点から、会社員など時間に限りのある人にも人気があります。

初心者でも落ち着いて取引に取り組みやすいのが特徴です。

スイングトレードの特徴

スイングトレードの大きな特徴は、ポジションの保有期間が数日〜数週間に及ぶことです。

これにより、短期的な値動きに惑わされず、落ち着いてトレードできます。

エントリーとエグジットのタイミングは、主にテクニカル分析を用いて判断することが多いです。

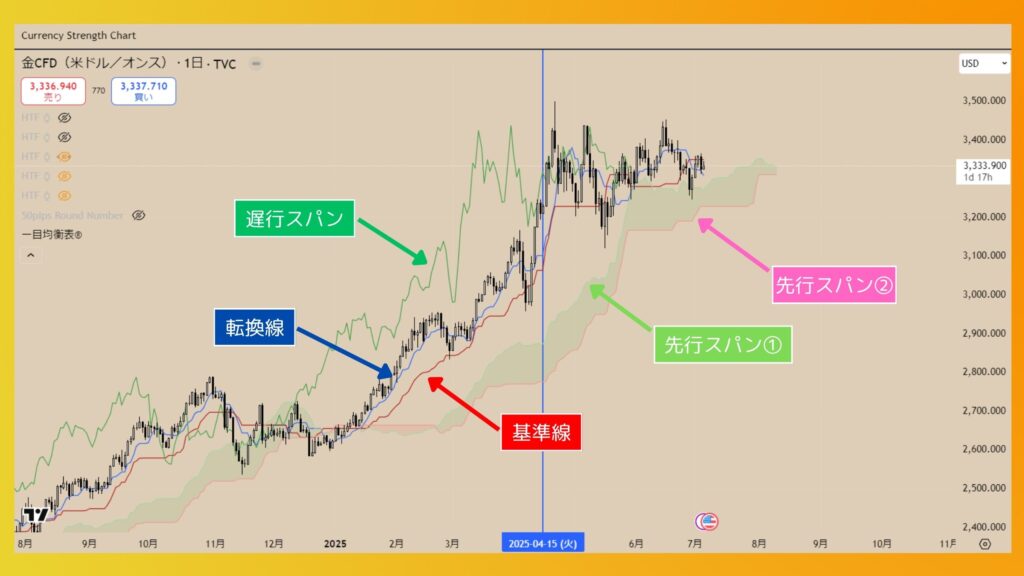

たとえば移動平均線やMACD、一目均衡表などの指標を使って相場の流れを掴みます。

また、ファンダメンタルズ要因も取り入れられるため、経済指標や要人発言にも注目します。

海外FXであれば、スワップポイントやスプレッドの条件にも注意が必要です。

1日数回の売買に追われないため、精神的な負担も比較的軽く、継続しやすいのが大きな魅力です。

スイングトレードと他の手法の違い

スイングトレードは、スキャルピングやデイトレードと比べて取引頻度が少なく、1回のポジションを数日から数週間保有します。

スキャルピングは数秒から数分、デイトレードは1日で取引を完結させるのに対し、スイングは中長期的なトレンドに乗る取引です。

そのため、相場を常に監視する必要がなく、忙しい人にも実践しやすいのが強みです。

ポジショントレードのように数か月単位で保有するわけではないため、市場の変化にも対応しやすくなります。

また、海外FXなら高レバレッジを活かして、少ない資金でも効率よくトレードが可能です。

取引コストやチャート分析の精度に気を配れば、安定した収益も期待できます。

海外FXのスイングトレードはこんな人におすすめ

スイングトレードは、一人ひとりのライフスタイルや性格に合った運用が重要です。

向いている人には多くのメリットがある一方で、向いていない人が無理に取り組むと失敗しやすくなります。

そこで本章では、どのような人がスイングトレードに適しているのかを具体的に解説します。

海外FXではハイレバレッジや自由な取引環境が活用できるため、自分に合ったスタイルを見つけることが大切です。

あなたの性格や生活に合うかどうかを確認しながら、各ポイントをチェックしてみてください。

取引に充てられる時間が限られている人

スイングトレードは、日中に仕事があるなど、トレードのための時間が限られている人に最適です。

毎日忙しく、帰宅後にようやく自分の時間を持てるという生活をしている人にぴったりです。

「チャートをずっと見るのはムリ。でも副収入はほしい」そんな人こそ向いています。

このような人は、1日1回のチャート確認と戦略の見直しだけでも十分対応できます。

スマホで簡単に注文できる海外FX業者を使えば、生活リズムを崩さずに運用できるのも魅力です。

- 残業が多く、毎日パソコンに向かえない会社員

- 家事や育児で相場に張り付く余裕がない主婦・主夫

- 副業でFXに挑戦したいけど時間が限られている人

含み損に動じないメンタルを持つ人

スイングトレードでは、エントリー後に一時的な含み損を抱えることが珍しくありません。

そのため、目先の損益に左右されず、冷静に判断を続けられる人に向いています。

感情的にならず、ルール通りに行動できる人ほど安定した運用が可能です。

たとえば「損切りラインを守る」「予測に基づいて静観する」といった姿勢を維持できる人は、長期的に勝率が高くなります。

一方で、損失を見るたびに焦って手仕舞いしてしまうタイプの人は、損が続く傾向があります。

| 特徴 | 備考 |

|---|---|

| 判断を焦らない | 結果を急がない |

| コツコツ型の性格 | 計画を守るのが得意 |

| トレードルールを守る | 途中でブレない |

| 利益よりも安定志向 | 着実な成果を重視 |

1回のエントリーで大きな利益を狙いたい人

何度も細かいトレードをするより、少ないチャンスで大きな成果を出したいと考える人にはスイングトレードが向いています。

このような人は、「回数よりも質で勝負したい」と考える戦略型タイプです。

例えば、日足チャートで押し目を見つけ、大きなトレンドに乗ることで100pips以上の利幅を狙うことも可能です。

海外FXの高いレバレッジを使えば、少ない資金でも十分な利益が見込めます。

このタイプの人は、状況分析やタイミングをじっくり見極める力があると強みを発揮します。

- 毎回の利益よりも「大勝ち」を狙いたい

- 慎重に準備して一発で勝負したい

- エントリーのタイミングを徹底的に分析する慎重派

経済ニュースや国際情勢に敏感な人

スイングトレードでは、経済指標や金融政策などのファンダメンタルズが値動きに大きく影響します。

そのため、日頃からニュースをチェックしたり、為替の背景に関心がある人には非常に有利です。

「為替は世界情勢で動く」と理解し、情報収集が苦でない人にはとても強い武器になります。

たとえば、FRBの政策発表や雇用統計を意識してトレード戦略を立てることで、精度の高いエントリーができます。

ニュースを見て「これは相場に影響しそうだな」と感じ取れる人は、スイングトレードで強みを発揮できるでしょう。

- 経済の動きに興味がある

- 為替に影響する要因を自分で分析したい

- 世界の出来事を知るのが好き

- 情報を集めるのが得意

スイングトレードにおすすめの海外FX業者

スイングトレードについてや、向いている人が分かったところで、まずはどこの業者を使ったらいいかを見ていきましょう。

海外FX業者は数多くありますが、すべてがスイングトレードに向いているわけではありません。

取引環境やレバレッジ、スプレッド、サーバーの安定性などを総合的に見て選ぶ必要があります。

本セクションでは、スイングトレードとの相性が良く、国内トレーダーからの評価も高い3つの業者をご紹介します。

どれも実績があり、初心者から中級者まで安心して使える業者ばかりです。

それぞれの特徴を比較しながら、自分に合った業者選びの参考にしてください。

| 業者名 | 最大レバレッジ | スプレッド | スワップ条件 | スイング向けポイント |

|---|---|---|---|---|

| Exness | 最大無制限 | 0.0pips〜(ゼロ口座) | 一部でプラススワップ | ゼロ口座の低コストと高レバで柔軟な運用が可能 |

| Titan FX | 最大500倍 | 0.0pips〜(ブレード口座) | 安定・極端なマイナス少 | 約定力とコストバランスがスイング向き |

| ThreeTrader | 最大500倍 | 0.1pips〜 | プラススワップ多数 | 長期保有向けスワップとcTraderが魅力 |

Exness|スワップ条件が良く長期保有に最適

出典:Exness

Exnessは、柔軟なレバレッジとコストパフォーマンスの高さから、スイングトレーダーに人気の高い業者です。

特にゼロ口座は取引コストが極限まで抑えられており、ポジションを数日〜数週間持つスタイルでもコスト負担が軽くなります。

また、一部通貨ペアではスワップポイントがプラスに働くため、長期保有時も有利です。

加えて、サーバーの安定性や約定の滑らかさも高評価で、安心して取引を継続できます。

手動・自動どちらの取引にも対応しており、シンプルな操作性も初心者には心強いポイントです。

| スイング向け評価項目 | 内容 |

|---|---|

| 最大レバレッジ | 無制限(条件付き) |

| スプレッド(目安) | 0.0pips〜(ゼロ口座) |

| 口座タイプと特長 | ゼロ口座:手数料あり・極小スプレッド |

| スワップ条件 | 通貨ペアによっては有利(プラスあり) |

| 約定力・取引安定性 | 高水準(大手ならではのサーバー) |

| 対応プラットフォーム | MT4/MT5 |

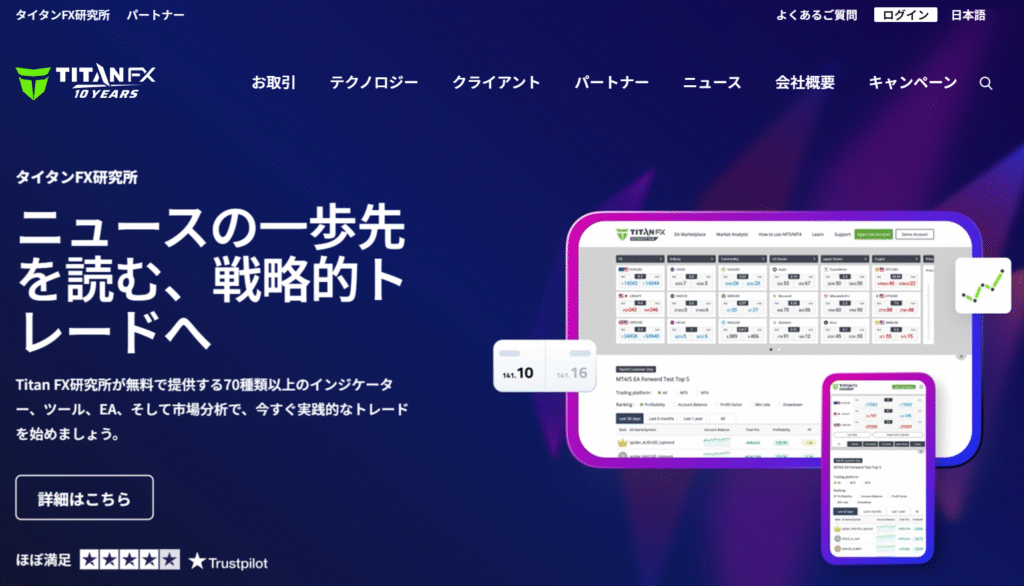

Titan FX|安定した約定力で安心のスイング運用

出典:Titan FX

Titan FXは、安定した約定力と低スプレッドが武器のSTP型業者で、スイングトレードにおいても安定感のある取引が可能です。

特にブレード口座では、主要通貨ペアで極狭スプレッドが提供されており、ポジション保有が長くても手数料負担が抑えられます。

スワップポイントも比較的安定しており、長期保有でも極端に不利になることが少ないのが安心材料です。

さらに、指標発表時のスリッページが小さいことで知られており、約定力の高さはスイング派にも重要なポイントとなります。

| スイング向け評価項目 | 内容 |

|---|---|

| 最大レバレッジ | 500倍 |

| スプレッド(目安) | 0.0pips〜(ブレード口座) |

| 口座タイプと特長 | ブレード口座:狭スプレッド+手数料型 |

| スワップ条件 | 極端なマイナスなし、安定傾向 |

| 約定力・取引安定性 | 高評価(スリッページが少ない) |

| 対応プラットフォーム | MT4/MT5 |

ThreeTrader|コストが低く効率的な中長期取引が可能

出典:ThreeTrader

ThreeTraderは、スワップ条件が非常に良好な通貨ペアが揃っている点がスイング派にとって大きな強みです。

一部のペアでは長期間保有してもスワップがプラスに働き、利益を伸ばす後押しとなります。

また、取引手数料も控えめで、数回の取引でも高コストになりにくいのが魅力です。

さらに、cTraderにも対応しており、チャート分析や板情報が使いやすく、スイングトレーダーに必要な環境が整っています。

比較的新しい業者ですが、信頼性のあるライセンスを持ち、出金の評判も良好です。

| スイング向け評価項目 | 内容 |

|---|---|

| 最大レバレッジ | 500倍 |

| スプレッド(目安) | 0.1pips〜 |

| 口座タイプと特長 | クラシック口座:低スプレッド+低手数料 |

| スワップ条件 | 有利な通貨ペア多数(プラススワップあり) |

| 約定力・取引安定性 | 安定稼働(大きな問題報告なし) |

| 対応プラットフォーム | MT4/cTrader |

海外FXでスイングトレードをする5つのメリット

海外FXでスイングトレードを行うことで、国内口座にはない魅力を活かしたトレードが可能になります。

特に高いレバレッジやゼロカット制度、低コストな環境などは、スイングとの相性が非常に良いと言えます。

日中は忙しくて相場に張り付けない人でも、効率的に資金を動かすことができ、長期的に利益を狙いやすくなるでしょう。

ここでは、スイングトレードを海外FXで実践することで得られる代表的な5つのメリットをご紹介します。

自分のスタイルに合った武器を見つけるヒントとしてご活用ください。

| 5つのメリット | ポイント |

|---|---|

| 1.少ない資金でも大きな取引ができる | 高レバレッジで資金効率が良い |

| 2.ロスカット水準が低く粘り強く保有できる | 含み損に強くトレンドを待ちやすい |

| 3.追証なしでリスクが限定される | ゼロカットで借金の心配がない |

| 4.相場を常に見なくてもよい | 忙しくても取引が続けやすい |

| 5.スプレッドによるコスト負担が小さい | 取引回数が少なくコストが抑えられる |

スイングトレードには多くの魅力があります。

それぞれのメリットをもう少し詳しく解説していきましょう。

1.少ない資金で大きな取引ができる

海外FXでは、最大500倍〜1000倍といった高いレバレッジが使えます。

これにより、少ない元手でも大きなロットの取引ができるようになります。

スイングトレードは数日〜数週間の保有を前提とするため、レバレッジの力を活かすことで資金効率を一気に高められるのが魅力です。

例えば、10万円の証拠金でも数百万通貨規模のポジションを保有でき、短期間のトレンドでも大きな収益が狙えます。

ただし、リスク管理は必須で、ロット数を調整しながら活用することが重要です。

2.ロスカット水準が低めでポジションを保ちやすい

スイングトレードでは、含み損を抱えた状態で数日〜数週間ポジションを維持することがあります。

このとき、ロスカットが早すぎると、相場が戻る前に強制決済されてしまい、損失が確定してしまいます。

海外FXではロスカット水準が20%〜50%など比較的低めに設定されており、持ちこたえやすいのがメリットです。

一方、国内FX業者は法律により証拠金維持率100%以下でロスカットされるのが一般的なため、含み損への耐性が低くなります。

たとえば、ポジションの含み損が一時的に拡大しても、海外FXなら余裕を持って反発を待てる可能性があります。

こうした仕組みは、長期的なトレンドに乗るスタイルと非常に相性が良いと言えるでしょう。

3.追証なしで想定外の損失に備えられる

海外FXではゼロカットシステムが採用されている業者がほとんどです。

この仕組みにより、口座残高がマイナスになっても追加入金を求められることはありません。

急な相場変動や指標発表などで大きな損失が出ても、損失は証拠金の範囲内で止まるため安心です。

スイングトレードは数日間ポジションを保有するため、どうしても予期せぬイベントのリスクにさらされます。

しかしゼロカットがあることで「借金の心配をせずに取引ができる」という精神的な余裕を持つことができます。

4.相場を常に監視しなくても良い

これは国内外を問わず共通しており、海外FXに限定された特徴ではありません。

相場をずっと見続けなくて良いのは、スイングトレードという手法そのもののメリットです。

スイングトレードではポジション保有中に多少の上下はあるものの、日々の細かな値動きに一喜一憂する必要がありません。

特に予約注文機能(指値・逆指値・OCOなど)を活用すれば、自動で利確や損切りを行えるため、相場に張り付く必要がなくなります。

海外FX業者も基本的な注文機能はすべて揃っており、安心して使えます。

忙しい会社員や子育て中の方など、限られた時間の中で効率よく取引したい人にとっては、大きなメリットと言えるでしょう。

5.取引コスト(スプレッド)を抑えやすい

スイングトレードでは、取引回数が少ないため、そもそもスプレッドによるコストの影響は小さくなります。

この点も、海外FXに限らず、スイングトレードという手法自体の特性です。

ただし、海外FXの中にはスプレッドが狭い業者や手数料を抑えた口座も多く、より有利に進められるケースもあります。

たとえば、Exnessのゼロ口座やTitan FXのブレード口座などは、1回の取引で発生するコストが非常に低く設定されています。

そのため、1ポジションあたりの利益幅が大きくなりやすいスイングトレードとは相性が良いと言えます。

コスト面での優位性をさらに高めたい場合は、海外業者の口座タイプを比較しながら選ぶと良いでしょう。

海外FXでスイングトレードをする5つのデメリット

スイングトレードには多くのメリットがある一方で、気をつけたいデメリットも存在します。

特に海外FXならではの仕組みや環境によって、注意すべき点がいくつかあります。

トレードで安定して利益を出すためには、良い面だけでなくリスクにも目を向けることが大切です。

ここでは、スイングトレードを海外FXで行う際に知っておきたい5つのデメリットを整理しました。

あらかじめ理解しておけば、対策を立てながら賢く運用できるようになります。

| 5つのデメリット | ポイント |

|---|---|

| 1.国内業者と比べて取引コストが高くなる | 手数料やスプレッドに注意が必要 |

| 2.ロット数を上げすぎるとロスカットのリスクが増加する | 高レバ運用で強制決済の可能性あり |

| 3.スワップポイントが不利になりやすい | マイナススワップで利益が削られる |

| 4.目標利益までに時間がかかる | 短期の利益が出にくい |

| 5.長期間の含み損に耐える必要がある | メンタルが弱いと途中で損切りしやすい |

こういったデメリットは、あらかじめ把握しておくことで避けやすくなります。

それぞれのデメリットについて詳しく解説していきましょう。

1.国内業者と比べて取引コストが高くなる

海外FXでは、スプレッドが広めに設定されていることが多く、加えて一部の口座(※ECN方式の「ゼロ口座」や「ブレード口座」など)では取引手数料も発生します。

この「スプレッドの広さ」が、国内業者よりも取引コストが高くなる主な理由です。

スプレッドは注文時と決済時に発生する目に見えないコストであり、特にポジションサイズが大きくなると負担も大きくなります。

スイングトレードは取引回数が少ないとはいえ、1回あたりの建玉が大きいことが多いため、このコストの影響が意外と重くなる場面もあります。

なお、ここでの「取引コスト」とはスプレッドや手数料のことであり、ポジション保有中のスワップポイントとは異なります(※スワップは後述)。

取引環境を整えるには、なるべくスプレッドの狭い口座タイプや業者を選ぶことが重要です。

2.ロット数を上げすぎるとロスカットのリスクが増加する

海外FXでは高いレバレッジが使えるため、少ない資金で大きなポジションを持てるのが魅力です。

しかし、必要以上にロットを上げると、わずかな値動きでも証拠金維持率が下がり、ロスカットにつながる恐れがあります。

スイングトレードは長期保有が前提のため、含み損の期間も長くなりやすく、過度なロット設定は危険です。

例えば、逆行した値動きで証拠金維持率がロスカット水準を下回れば、自動的に強制決済されてしまいます。

損切りやロット調整などのリスク管理を徹底しないと、せっかくの好トレードも意味を失ってしまいます。

特に初心者は無理なロット設定を避けるよう心がけましょう。

3.スワップポイントが不利になりやすい

スイングトレードではポジションを数日〜数週間保有するため、スワップポイント(ポジション保有中に発生する金利差の調整)が利益や損失に影響します。

海外FXでは、国内FXと比べてスワップが不利に設定されていることが多く、長期間の保有でじわじわとコストになる可能性があります。

とくに高金利通貨を売るポジションでは、マイナススワップが大きくなり、思わぬ損失に直結することもあるため注意が必要です。

たとえば、トルコリラや南アフリカランドの売りポジションでは、1日あたり数十円単位のスワップが発生することもあります。

長期保有前提のスイングトレードでは、スワップが有利な通貨ペアを選ぶことも重要な戦略の一つです。

4.目標利益までに時間がかかる

スイングトレードは中長期でトレンドを狙うスタイルのため、短期間で大きな利益を出すのは難しい場面がほとんどです。

特に相場がもみ合っている状況では、ポジション保有期間が長くなり、なかなか利確に届かないこともあります。

デイトレードやスキャルピングのように、毎日収益を積み上げたい人にとっては、スイングトレードはじれったく感じるかもしれません。

また、ポジションを長く持ち続ける分、資金が拘束される時間も長くなります。

そのため、機会損失や精神的なストレスを感じる可能性もあります。

こうした点を理解したうえで、しっかりと戦略を練ることが大切です。

5.長期間の含み損に耐える必要がある

スイングトレードでは、エントリー直後に反対方向へ動くことは珍しくありません。

そのため、ポジションを数日〜数週間持つ間に含み損になるケースは多く、これに耐えられるメンタルが必要です。

途中で怖くなって損切りしてしまうと、本来狙っていたトレンドに乗れず、もったいない結果に終わることもあります。

損失に過敏に反応してしまう人や、値動きを見すぎて不安になるタイプの人には、ストレスが大きくなる可能性があります。

このデメリットを克服するには、事前の損切りルール設定や、ロットを抑えた運用が有効です。

感情に左右されずに取引を継続する力が、スイングトレーダーには求められます。

海外FXスイングトレードの最強手法①|トレンドフォロー

スイングトレードで安定して利益を狙うには、相場の流れに逆らわずに乗る「トレンドフォロー」の考え方がとても重要です。

特に海外FXでは、ボラティリティの高い通貨ペアや大きく動く相場を選べるため、トレンドに乗ることで値幅を狙いやすくなります。

このセクションでは、トレンドフォローの基本的な考え方から、使えるインジケーター、時間足の使い分け、エントリーと決済のポイントまで順を追って解説していきます。

初心者でも取り入れやすく、応用力のある王道の戦略なので、しっかりと押さえておきましょう。

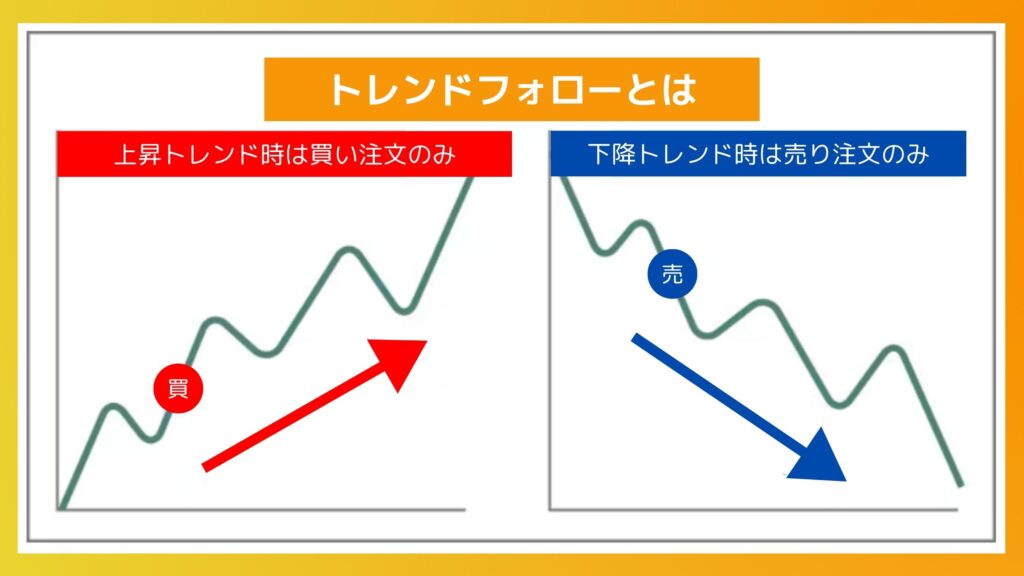

トレンドフォローとは?

トレンドフォローとは、相場の流れ(トレンド)に沿って売買する手法のことです。

上昇トレンドなら買い(ロング)、下降トレンドなら売り(ショート)を狙います。

逆張りと違い、大きな流れに乗ることで値幅を取りやすいのが特長です。

この手法のメリットは、エントリー方向に相場が進む限り、長くポジションを保有して利益を伸ばせることにあります。

スイングトレードでは数日~数週間の中期的なトレンドを狙うため、非常に相性の良い考え方です。

たとえば、経済指標の結果や地政学リスクによって相場に明確な方向性が出たとき、トレンドフォローは力を発揮します。

無理に天井や底を狙うよりも、トレンドの途中から流れに乗る方が成功率が高くなります。

スイングトレードで安定して稼ぎたいなら、まずはトレンドを見極めて、その方向についていく「トレンドフォロー」=「順張り」の基本を身につけましょう。

使用するインジケーターの設定をする

スイングトレードでは、移動平均線を活用して相場の方向性をシンプルに捉えることが大切です。

まずはSMA(単純移動平均線)の20日線と75日線の2本を設定しましょう。

チャートの視認性を高めるために、色分けがおすすめです。

- 20SMA(短期)=青

- 75SMA(中期・長期)=赤

- 補助的なトレンドライン=オレンジ

まず日足チャートに75SMA(赤)を表示し、傾きが明確に出ているかでトレンドを判断します。

画像で言うと右肩上がりで上昇トレンド、これが右肩下がりであれば下降トレンドと捉えましょう。

次に、同じ設定(20SMA・75SMA)を1時間足にも適用します。

この2つの時間軸で一貫した環境認識ができるようにしておくことが、スイング戦略では重要です。

インジケーターの種類は「SMA(単純移動平均)」を選び、期間を20と75に設定するだけです。

最後に反発する可能性がある箇所に補助的なトレンドラインを引いて、視覚的に分かりやすくします。

不要な指標を増やさず、見やすいチャートで判断力を磨きましょう。

複数時間足からトレンドを分析する

スイングトレードでは、日足と1時間足の2つの時間軸からトレンドを判断するのが基本です。

まずは日足で先ほど引いた75SMA(赤)を元に、線の傾きで相場全体の流れを確認しましょう。

このとき、オレンジのトレンドラインを引いて、過去の安値や高値を結ぶことで、価格の向きも視覚的に捉えられます。

トレンドラインと移動平均線がともに右肩上がりであれば、明確な上昇トレンド中です。

次に1時間足でも同様に、75SMAを使って短期の流れを分析します。

ここでも、同じように上昇傾向が確認できれば、日足と1時間足の方向性が一致していることになります。

さらに、直近の経済指標やイベント発表の有無もチェックしておきましょう。

大きなニュースが控えている場合は、流れが乱れる可能性があるため、慎重に構えるべきです。

複数時間足でトレンドが揃っていることが、エントリー前の最重要ポイントになります。

テクニカル分析でエントリータイミングを見極める

トレンドが明確に出ている相場では、押し目や戻りを狙ったエントリーが効果的です。

特に移動平均線の「ゴールデンクロス」や「デッドクロス」を利用して、エントリータイミングを判断しましょう。

まずは、1時間足に表示したSMA20(青)とSMA75(赤)に注目します。

上昇トレンド中であれば、SMA20がSMA75を上抜けた直後は買いのシグナルとなります。

ただし、クロス後の最初の反発ではなく、2回目の押し目(=再び20SMAで反発する場面)を狙うのが安全です。

エントリー時には、ローソク足が20SMAに近づき、反発する動きが確認できたポイントが理想です。

このとき、過去に同じ20SMAで何度か反発しているかを見ておくと、信頼性が上がります。

また、エントリーを急ぎすぎるとダマしに遭うリスクもあるため、移動平均線の角度や相場の勢いも加味して判断しましょう。

ファンダメンタルズの影響を受けやすい場面では、エントリーを控える選択肢も重要です。

確度の高いエントリーポイントは「環境認識+移動平均線の反発+ローソク足の動き」の3つが揃った場面です。

損切りラインを事前に設定する

スイングトレードでは、損切りラインを事前に決めておくことが非常に重要です。

損切りを設定せずにいると、含み損を抱えたまま決断できず、損失が拡大してしまうリスクがあります。

今回の手法では、1時間足で20SMAと75SMAがゴールデンクロスを形成し、2回目の反発で買いエントリーするのが基本戦略です。

この場合、損切りラインはその2回目の反発ラインを下回った位置に設定します。

これは、上昇トレンドを想定してエントリーしているため、直近の反発ラインを割り込んだ場合は、その想定が崩れたと判断するためです。

「そのうち上がるかもしれない」という期待に頼ると、冷静な判断ができなくなります。

損切りラインを明確にしておくことで、感情に流されないトレードができるようになります。

利確の目標を決める

スイングトレードでは、利確のルールを明確にしておくことで、感情に左右されない冷静な判断が可能になります。

今回の利確目標としては、トレンドの勢いが強かったのも加味して、「ローソク足の実体が75SMAを下回ったら利確」というルールを採用しています。

これは、上昇トレンドの終息を明確に示すシグナルであり、視覚的にも判断しやすいのが特徴です。

もう一つの利確目標としては、直近の高値ラインで反発の兆しが見えた場合に利確する方法があります。

高値は多くのトレーダーに意識されやすく、反転のポイントになりやすいためです。

このように、メインの利確ルールを持ちながらも、価格の動きや相場の勢いを見て柔軟に対応できるようにしておくことが大切です。

利確の目安を視覚的にシンプルに設定しておくと、迷いのないトレードが実現できます。

注文はOCO注文にする

損切りや利確のポイントが決まったら、基本的にはOCO注文を使いましょう。

OCO注文は、利益確定と損切りの両方を同時に設定できる便利な注文方法です。

あらかじめ設定しておけば、どちらかの価格に到達した時点で自動的に決済が行われます。

とくに日中チャートを見られない人にとっては、リスクを限定する有効な手段になります。

ただし、今回のように利確を「75SMAをローソク足の実体が下抜けた時」と定めている場合は、OCO注文だけでは対応できません。

このようなケースでは、チャートツールのアラート機能を活用するのがおすすめです。

MT4やTradingViewなどのプラットフォームでは、SMAとのクロスや価格到達時にアラーム通知を出す設定が可能です。

ローソク足が75SMAを下回った際にアラートが鳴るように設定しておけば、見逃すことなく利確のタイミングを捉えることができます。

なお、利確判断が難しい場合でも、損切りだけは必ず逆指値で設定しておくことが基本です。

損失拡大を防ぐため、最低限のリスク管理は必ず行いましょう。

海外FXスイングトレードの最強手法②|一目均衡表

次にスイングトレードに最適な手法として一目均衡表があげられます。

一目均衡表は日本人の相場研究家・細田悟一氏(ペンネーム:一目山人)が考案した、日本発のテクニカル指標です。

一目山人という名には、「一目で全体を見通す仙人のような人物でありたい」という想いが込められています。

彼は昭和初期の新聞記者として相場分析に長年取り組み、この指標を編み出しました。

一目均衡表は、ローソク足に5本の線を組み合わせて、トレンドの強さや転換点を視覚的に判断できるのが特徴です。

特にスイングトレードでは、三役好転や三役逆転といった強力なシグナルを使うことで、大きな流れに乗りやすくなります。

この章では、一目均衡表の基本から実践的な使い方までを分かりやすく解説していきます。

一目均衡表で意識すべき基本シグナル

一目均衡表は、相場のトレンドや転換点を視覚的に把握できる優れたテクニカル指標です。

特にスイングトレードにおいては、大きな流れを読み取りながら中長期のポジション戦略を立てるのに役立ちます。

中でも重要なのが、以下の基本的な3つのシグナルです。

| シグナル内容 | 意味すること |

|---|---|

| 転換線と基準線のクロス | ゴールデンクロスで買い、デッドクロスで売りのサイン |

| 遅行スパンとローソク足のクロス | 遅行スパンがローソク足を上抜けると買い、下抜けると売り |

| ローソク足と雲の位置関係 | 雲の上は上昇、下は下降、雲の中は不安定な相場状況 |

これらの基本シグナルは単独でも参考になりますが、複数が同時に発生すると信頼性が高まります。

例えば「転換線と基準線のクロス」+「遅行スパンのクロス」+「雲を抜ける位置」で判断できれば、トレードの根拠としてより強固になります。

まずはこれらの基本的なサインを正しく理解することから始めましょう。

次のステップである「三役好転」「三役逆転」でさらに強力なシグナルを活用できます。

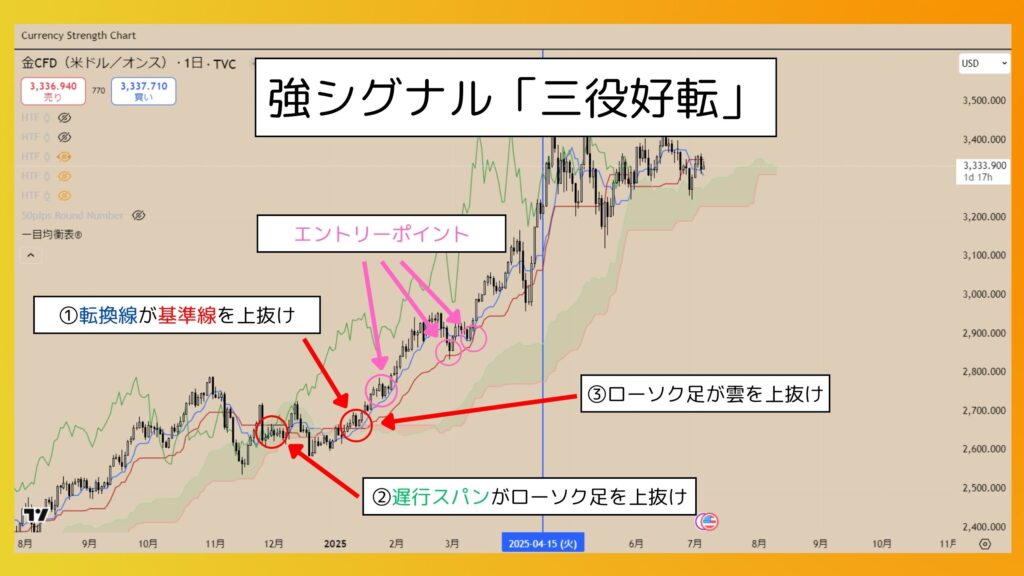

上昇の強シグナル「三役好転」でエントリー

一目均衡表における最強の買いシグナルが「三役好転」です。

これは、3つの要素がすべて上昇を示している状態であり、トレンドの転換点や本格的な上昇相場の始まりを知らせる非常に信頼性の高いシグナルです。

三役好転の3条件は以下の通りです。

- 転換線が基準線を上抜け(ゴールデンクロス)

- 遅行スパンがローソク足を上抜け

- ローソク足が雲を上抜けて、雲の上で推移

この3つがすべて同時に、もしくは短期間で連続して起こった場合、上昇トレンド入りの可能性が高まります。

特に、遅行スパンがローソク足を明確に上抜いたあとに、転換線と基準線のゴールデンクロスが起き、最後にローソク足が雲を上抜けた場合は、三役好転の完成形とされ、強い買いエントリーの根拠となります。

視覚的にもわかりやすく、初心者にも判断しやすいのが特徴です。

エントリーは、3つの条件がそろった直後、または雲を上抜けたあとに押し目が入ったタイミングが狙い目とされます。

スイングトレードでは、こうした中期的な強いシグナルに乗ることが、勝率と利益率の向上につながります。

下落の強シグナル「三役逆転」でエントリー

「三役逆転」は、一目均衡表における最も強い売りシグナルの一つです。

上昇時の「三役好転」とは逆の条件がそろった状態で、本格的な下落トレンドの始まりを示唆します。

以下の3つの条件がそろうと、三役逆転の成立です。

- 転換線が基準線を下抜け(デッドクロス)

- 遅行スパンがローソク足を下抜け

- ローソク足が雲を下抜けて、雲の下で推移

この3条件が同時に、もしくは短期間で立て続けに出現した場合、市場は明確な下落トレンドに突入していると判断できます。

特に遅行スパンがローソク足を明確に下抜けたあとに、転換線が基準線をデッドクロスし、最後にローソク足が雲を下抜けると「三役逆転」が完成します。

雲を抜けた直後に戻しが入ることもあるため、反発後の再下落でエントリーするのも一つの手です。

スイングトレードでは、こうした明確な下落シグナルを見逃さずに乗ることで、下落相場でも利益を狙うことが可能です。

MACDとの併用でタイミングを強化

一目均衡表の「三役好転」や「三役逆転」は、強いトレンドを示す信頼性の高いシグナルです。

しかし、シグナルの完成には時間がかかるため、エントリータイミングがやや遅れるというデメリットがあります。

そこで、より早い兆候を捉える補助として、MACD(移動平均収束拡散法)を併用するのがおすすめです。

MACDは、相場の勢いを視覚的に捉えやすく、小さなトレンド転換の予兆にも反応します。

たとえば、遅行スパンがローソク足を上抜ける前後や、転換線と基準線のクロス前にMACDがゴールデンクロスしていれば、エントリーの準備サインとして非常に有効です。

そして、三役好転がすべて完成したタイミングで買いエントリーするのも確かな選択肢です。

この流れを意識することで、焦って飛びつくリスクを減らし、落ち着いた判断ができるようになります。

また、トレンド継続中の利確タイミングを見極めるうえでもMACDは有効です。

たとえば、価格が上昇しているのにMACDが下がっている「ダイバージェンス」が出た場合は、トレンドの終了を示唆するため、早めの利確を検討すべきサインとなります。

MACDは「兆候の察知」と「利確の補助」の両面で活躍する、スイングトレードにおける強力なインジケーターです。

利確の目標は雲を基準に判断

スイングトレードにおいて、どこで利確するかは非常に重要な判断です。

先ほど触れたMACDによる利確判断も有効ですが、今回のように一目均衡表の三役好転をもとにしたエントリー戦略では、「ローソク足が雲の中に入ったタイミング」をひとつの利確目標とするのが効果的です。

雲は、サポートやレジスタンスの役割を果たす相場の壁のような存在です。

そのため、ローソク足が雲に触れたり、中に入ってきたときは、それまで続いていたトレンドが弱まり始めたサインと捉えることができます。

特に三役好転でエントリーしている場合、雲に近づいた段階で上昇の勢いが鈍る傾向があり、利確の目標として視覚的にも非常にわかりやすいポイントです。

また、雲の厚さや傾きにも注目すると、さらに判断の精度が上がります。

薄い雲であれば突破される可能性もありますが、厚い雲の場合は反発を受けやすく、利確には最適なタイミングとなることが多いです。

感情に左右されないためにも、このような視覚的で明確な利確ルールを持つことが、スイングトレードを安定して継続するための重要なポイントです。

海外FXスイングトレードの勝率を上げる5つのコツ

スイングトレードは、数日から数週間かけてトレンドの波を捉える取引スタイルです。

その分、一度の利益幅は大きくなる傾向がありますが、その反面、トレンドの見極めやリスク管理が難しく、勝ち続けるには一定のスキルと工夫が必要です。

ここでは、スイングトレードの勝率を高めるための5つの実践的なコツを紹介します。

どれも日々のトレードに簡単に取り入れられることばかりなので、ぜひこの一手間を習慣化していきましょう。

| 5つのコツ | 内容 | 解説 |

|---|---|---|

| ① 主要通貨ペアを選ぶ | 米ドル/円やユーロ/ドルなど | 参加者が多くチャートが安定しやすい。 |

| ② ファンダメンタルズを確認 | 金利・雇用統計などをチェック | 長期的な相場の流れを予測しやすくなる。 |

| ③ ポジション量を調整して保有 | 分割エントリー・利確を使う | リスクを抑えつつ利益を伸ばしやすい。 |

| ④ 証拠金維持率を250%以上に保つ | ポジションを抑え気味に保有 | 急な値動きにも耐えやすくなる。 |

| ⑤ トレンドの背景を分析する | 要因をニュースなどで把握 | トレンドの終わりも予測しやすくなる。 |

1.主要通貨ペアを中心に選ぶ

スイングトレードで安定した成果を出すには、取引対象として「メジャー通貨ペア」を選ぶのが基本です。

メジャー通貨ペアとは、米ドル/円、ユーロ/米ドル、ポンド/米ドルなど、世界的に取引量の多い通貨ペアを指します。

なぜこれらが適しているのかというと、流動性が高く、価格の変動が一定のリズムを持ちやすいためです。

多くのトレーダーが同じチャートやテクニカル指標を参考にして売買することで、テクニカル分析が機能しやすくなります。

たとえば米ドル/円は、日本人トレーダーにとって最も馴染みが深く、情報量も豊富です。

世界の取引量でもユーロ/米ドルに次ぐ第2位の規模を誇り、テクニカルパターンやニュースの影響も読みやすいため、スイングトレード初心者にもおすすめの通貨ペアです。

反対に、トルコリラや南アフリカランドなどの新興国通貨は、流動性が低く価格が不安定になりやすいため、分析が効きづらく勝ちづらい傾向があります。

2.ファンダメンタルズを事前に確認する

2つ目のコツとして、チャートだけでなく「ファンダメンタルズ分析」も欠かせない重要な要素と言うことです。

ファンダメンタルズとは、経済指標や政策金利、要人発言、地政学リスクなど、為替相場に影響を与える経済的・政治的な要因全般を指します。

短期トレードではこれらの影響は限定的ですが、数日~数週間の保有を前提とするスイングトレードでは、こうした要因が大きくチャートに影響を与えるからです。

たとえばアメリカが利上げを決定すればドルが買われ、ドル円が上昇する傾向にあります。

また、雇用統計やGDP、インフレ率などの経済指標の発表タイミングでは、トレンドの転換や強化が起こることもあるため、あらかじめ経済カレンダーで重要指標の発表日を確認しておくことが重要です。

テクニカル分析だけでエントリーしても、ファンダメンタルズの大きな流れに逆らっていれば思わぬ損失を出すこともあります。

両方の視点を持つことで、より精度の高い判断が可能になります。

日ごろから経済のニュースや世界情勢などは、しっかり把握することを心がけましょう。

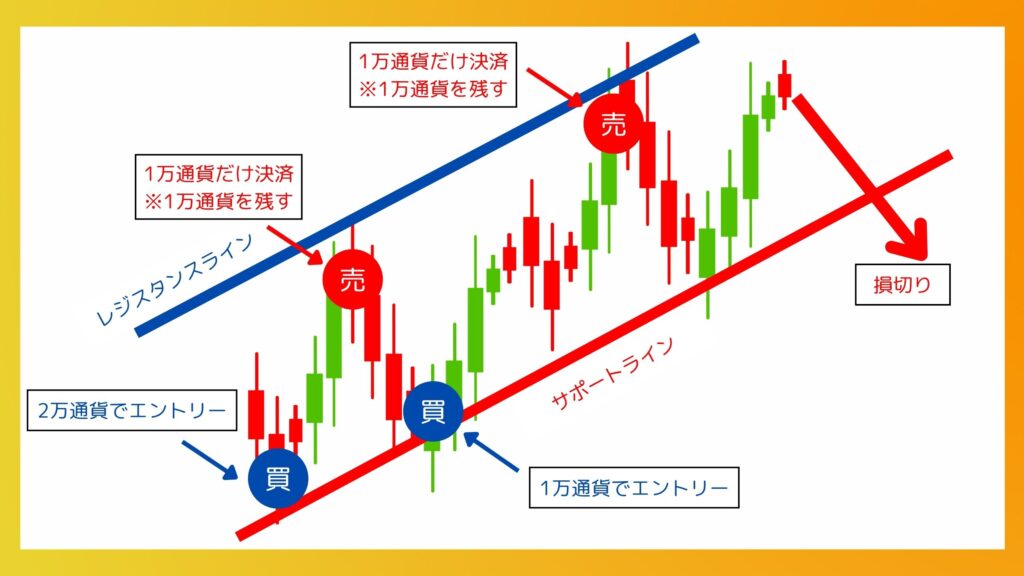

3.ポジション量を調整しながら保有する

スイングトレードでは、「すべてを一括でエントリー・決済する」のではなく、分割して取引することでリスクを抑えながら利益を伸ばすことができます。

具体的には、まずは小さなロットでエントリーし、トレンドの確認が取れたら徐々に追加でポジションを増やしていく方法や、逆に部分的に利確して残りを伸ばす手法が効果的です。

たとえば上昇トレンド中に2万通貨エントリーした場合、ある程度上昇したタイミングで1万通貨だけ利確し、残りの1万通貨をキープ。

さらにトレンドが続けば再度追加エントリーするというように、柔軟なポジション管理が可能です。

このようにすれば、トレンドが予想通り続けば利益を最大化でき、逆行した場合でも損失を小さく抑えられます。

ポジション量のコントロールは、スイングトレードの安定性を高めるための重要なテクニックです。

4.証拠金維持率は最低250%をキープする

スイングトレードはエントリーから決済までの期間が長くなるため、一時的な含み損を抱える場面も多くなります。

そんなときに強制ロスカットを避けるためにも、「証拠金維持率250%以上」は最低限守るべき基準です。

証拠金維持率とは、口座残高に対する含み損の割合を示すもので、維持率が低くなるとロスカットの対象になります。

たとえば証拠金5万円で取引する場合、1万通貨だと維持率はギリギリですが、5,000通貨なら維持率250%以上を保てます。

維持率が高ければ高いほど、相場の変動に耐えられる余力が生まれ、余計な不安やストレスを減らすことができるでしょう。

また、長期トレンドを追うには、精神的な余裕も大切です。安全な維持率で安定したトレード環境を作ることが、継続的な利益につながります。

5.トレンドが発生する背景を分析する

最後のコツとして重要なのは、「なぜトレンドが発生しているのか?」という背景を理解することです。

単にチャートが上昇しているからといって買って終わりではなく、その動きの根拠や要因を探ることで、トレンドの強さや継続期間を見極めやすくなります。

たとえば、米ドル安のトレンドが進行している場合、その背景が「アメリカの景気減速による利下げ観測」だったとしましょう。

このケースでは、次のFOMC(米連邦公開市場委員会)で政策変更が行われるまでは、同じトレンドが続く展開が予想されます。

このように、ニュースや経済指標の結果だけでなく、それに対して市場がどう反応し、どのように織り込んでいるかまで目を向けることが大切です。

チャートには現れない相場の空気を読み取る力が徐々に身についてきます。

背景を深く読み取れるようになれば、単発ではなく、継続的に波に乗るトレードも実現可能です。

その結果として、勝率の安定にもつながっていきます。

海外FXスイングトレードで勝てない原因と対処法

スイングトレードは、為替市場の流れを読みながら数日〜数週間にわたってポジションを保有する手法です。

テクニカルとファンダメンタルズの両方の分析が求められる反面、「思うように勝てない」「難しく感じる」という声も多くあります。

ここでは、スイングトレードで勝てないと感じる主な原因と、それに対する具体的な対処法を解説します。

自分の取引スタイルに照らし合わせながら、改善点を見つけていきましょう。

- トレンドの方向を間違えていないか?

- 損切り幅やタイミングが適切か?

- テクニカル分析を十分に活用しているか?

トレンドの方向を間違えていないか?

スイングトレードで最も重要なのは、「トレンドに乗ること」です。

にもかかわらず、上昇トレンド中に売りポジションを持ったり、下落トレンド中に買いポジションを持ってしまうケースが後を絶ちません。

為替市場には「トレンド相場」と「レンジ相場」がありますが、スイングトレードではトレンド相場を狙うのが基本です。

特に、トレンド転換の初期を捉えることができれば、大きな利益を得られる可能性が高まります。

反対に、レンジ相場の中ではトレンドが明確でないため、スイングトレードは不向きです。

トレンドの方向を判断するためには、移動平均線や一目均衡表、MACDなどのテクニカル指標を活用し、相場の流れを見極める習慣を持ちましょう。

損切り幅やタイミングが適切か?

スイングトレードで損失を最小限に抑えるためには、あらかじめ「損切りライン」を明確に設定しておくことが欠かせません。

しかし多くの人が、損切りを感情に任せてしまったり、そもそも設定しないまま取引を続けてしまい大きな損失を出しています。

損切りラインは、相場のボラティリティやチャートパターンを参考にしながら、現実的な値幅(証拠金の2~3%)で設定しましょう。

短すぎる損切りは、ノイズで振り落とされやすく、長すぎると資金効率が悪化します。

また、自動で損切りできる「逆指値注文」を活用すれば、感情に左右されずに計画的な損失管理が可能です。

なお、利確と損切りを同時に設定できる「OCO注文」も併用すれば、よりバランスの取れたリスク管理ができます。

テクニカル分析を十分に活用しているか?

スイングトレードでは、テクニカル分析によるエントリーポイントの見極めが非常に重要です。

しかし「なんとなく雰囲気でエントリーしてしまう」「インフルエンサーの発信を参考にしているだけ」といった状況では、勝率はなかなか上がりません。

まずは、自分が使うテクニカル指標を1~2つに絞り、それらを徹底的に使いこなせるようにしましょう。

代表的な分析ツールには、前のセクションでも紹介した移動平均線、一目均衡表、MACD、他にはRSI、ボリンジャーバンドなどがあります。

さらに、取引を「計画→分析→実行→振り返り」というサイクルで行うことも大切です。

振り返りを通じて、自分の分析と結果のズレを修正していくことが、継続的な成長と安定収益につながっていきます。

スイングトレードに関するQ&A

スイングトレードに興味はあるけれど、「何分足を見ればいいの?」「本当に勝てるの?」「初心者でもできるの?」といった疑問を持っている方も多いはずです。

ここでは、よくある質問に答える形で、スイングトレードに関する基本的なポイントをわかりやすく解説していきます。

まずは一つずつ確認して、理解を深めていきましょう。

スイングトレードは何分足を使用するべきですか?

この記事では、日足でトレンドを把握し、1時間足でエントリーする方法を前提に解説しています。

この時間軸の組み合わせは、スイングトレード初心者でも実践しやすく、多くのトレーダーに活用されています。

日足で全体の流れや方向性を確認し、1時間足で押し目買いや戻り売りのタイミングを見極めることで、エントリー精度を高めやすいのが特徴です。

一般的には「日足+4時間足」が王道とされることもありますが、1時間足を使えばより細かな変化に対応しやすく、国内トレーダーにも人気のある組み合わせです。

自分に合った時間足を見つけるためにも、実際に使いながら検証していくことが大切になります。

スイングトレードの決済タイミングはどう判断すれば良い?

スイングトレードでは「どこで利確・損切りするか」が成績に大きく影響します。

最初に利確目標と損切りラインを決めてからエントリーするのが基本です。

この記事の一目均衡表と移動平均線を使ったトレード手法でも、紹介していますのでそちらもご確認ください。

たとえば「ローソク足が雲の中に入ったら利確」「ローソク足が移動平均線を明確に下抜けたら損切り」といったように、テクニカル指標を活用した明確な判断基準を持つことが大切です。

1時間足でエントリーする場合でも、日足レベルで基準線を割り込んだり、遅行線がローソク足に絡んできたりといったトレンドの崩れが見えるタイミングも決済の重要なサインになります。

感情で決済するのではなく、事前に決めた出口ルールに従うことが、スイングトレードで安定した成果を出すための鍵です。

スイングトレードにおすすめの通貨ペアはありますか?

スイングトレードにおいては、値動きが素直で流動性が高い通貨ペアを選ぶのがポイントです。

この記事では、ドル円・ユーロドル・ポンドドルを中心に紹介しています。

これらは取引量が多く、テクニカル分析が効きやすいため、スイングトレードとの相性が非常に良いです。

とくにドル円は日本人トレーダーにとって情報が豊富で、値動きも比較的安定しており、初心者でも扱いやすい代表的な通貨ペアといえます。

逆に、トルコリラや南アフリカランドなどの新興国通貨はスプレッドが広く、突発的なニュースで乱高下しやすいため、スイングトレードにはあまり向きません。

通貨ペアの特徴を理解したうえで、自分の分析スタイルに合ったものを選ぶことが重要です。

スイングトレードは初心者でもできますか?

スイングトレードは、初心者でも取り組める手法です。

ただし、いきなり大きな利益を狙おうとせず、基本をしっかり押さえることが前提になります。

デイトレードのように1日中チャートを見続ける必要がないため、仕事や学業で忙しい人にも向いているのが特徴です。

エントリーとエグジットの判断も、ある程度時間をかけて考えることができ、心理的な負担も軽減されます。

ただし、含み損に耐える時間が長くなるため、資金管理と損切りルールを徹底することが大切です。

損切りを先延ばしにすると、資金が一気に減るリスクがあるため注意しましょう。

この記事で紹介しているように、日足と1時間足を活用した手法など、初心者にも分かりやすく再現性の高い方法を取り入れることで、より安全にスイングトレードを始めることができます。

スイングトレードとデイトレードはどちらが稼げますか?

どちらが稼げるかは、トレーダーの性格や生活スタイルに大きく左右されます。

スイングトレードは、1回あたりの利幅が大きく、少ない取引回数で大きな利益を狙えるのが特徴です。

忙しい人や相場に張り付けない人に向いており、精神的な負担も比較的軽くなります。

一方、デイトレードは短時間で何度も売買を繰り返すため、素早い判断力と経験が必要です。

チャートに張り付きながら1日で利益を積み重ねられる点は魅力ですが、そのぶんストレスや労力も大きくなります。

どちらが優れているかではなく、自分に合ったスタイルを選ぶことが長期的な成功につながるというのがポイントです。

迷っている場合は、まずスイングトレードから始め、慣れてきたらデイトレードにも挑戦してみるのがおすすめです。

まとめ|海外FXのスイングトレードは最強手法?やり方やコツの全てを徹底解説しました

海外FXのスイングトレードは、時間に余裕がない人でも利益を狙える効率的な取引手法です。

相場に張り付く必要がないため、仕事と両立したい方にも向いています。

本記事では、スイングトレードの基礎から、勝率を上げるコツ、具体的な手法までを丁寧に解説しました。

特に「トレンドフォロー」や「一目均衡表」といったテクニカルを使った手法は、初心者にも再現しやすく、長期的な利益を見込めます。

また、精神的に安定して続けられる点もスイングトレードの魅力です。

含み損やエントリーの迷いに対処できるよう、証拠金維持率や損切り設定なども忘れずに管理していきましょう。

短期トレードで疲れてしまった方、毎日チャートを見られない方は、ぜひ本記事の内容を参考に、スイングトレードを始めてみてください。

継続とルールの徹底が、安定収益への近道です。

この記事を書いた人

最新の投稿

人気の記事

- 2022.10.03 Exness(エクスネス) 口座追加開設(乗り換え)手順 【スマホ画像解説付きで簡単!】

- 2023.01.11 海外FXの損失は確定申告が必要?書類の書き方や税金の損益通算も併せて解説!

- 2023.02.27 【海外FX】アービトラージは稼げる?手法や禁止行為について初心者にわかりやすく解説

- 2023.02.27 海外FXのゴールド(XAUUSD)でおすすめ業者は?勝ち方やスプレッド等の取引条件も比較

- 2022.04.18 FXGT FX口座追加開設(乗り換え)手順 【スマホ画像解説付きで簡単!】

最近の記事

- 2025.10.09 XS.com(エックスエス)の評判・口コミ|安全性や出金拒否の事例を徹底調査

- 2025.10.06 HFMの全口座タイプ比較一覧|おすすめ口座タイプを徹底解説

- 2025.10.03 HFMのMT5の設定方法を完全解説|スマホ画像付きでわかりやすく解説

- 2025.10.01 Exness(エクスネス)のボーナス最新情報|入金ボーナスはある?キャッシュバックでお得に取引する方法

- 2025.10.01 【図解解説】XS口座開設手順(新規登録)【最新スマホ画像付きで簡単アカウント作成】(エックスエス)