お役立ち情報 INFORMATION

海外FXの損失は確定申告が必要?書類の書き方や税金の損益通算も併せて解説!

海外FXで損失が出たら確定申告は必要でしょうか?また、今年発生した損失は翌年に繰り越せるのでしょうか。

海外FXの損失は基本的に確定申告をする必要はありません。

ただし、ほかの雑所得で利益がある方は、その年に限り利益と損失を相殺し課税所得を減らせるため、税金を抑えることができます。

そこで本記事では、海外FXの税金の制度や節税の方法、確定申告の手続きについて解説します。

国内FXと海外FXでは税制が異なるため、きちんと理解しておきましょう。

海外FXの税金(納税)制度と仕組みについて

海外FXの利益は雑所得扱いされ、給与所得などほかの課税所得と合算して税金を計算する総合課税になります。

さっそく、海外FXが対象となる税金の制度や仕組みについて解説いたします。

海外FXの損失分のみは申告義務がない

年間通して海外FXで利益が出ずに損失が発生した場合は、損失分を確定申告する義務はありません。

確定申告とは、正しい所得税を納めるために、毎年1月1日〜12月31日の課税所得を計算して申告する手続きです。

所得税は課税所得をもとに計算するため、その年が損失のみであれば所得税は発生しませんので、確定申告は必要ありません。

利益が出ている場合は損失分も確定申告した方が良い

海外FX以外に雑所得の利益がある場合は、海外FXの損失も合わせて確定申告をしましょう。

なぜなら、雑所得の合計が少ないほど納める所得税が少なくなるからです。

所得税は、その年に発生した課税所得をもとに計算します。そのため、海外FX以外の利益と海外FXの損失を相殺することで、課税所得が少なくなり所得税を抑えられるのです。

なお、同年分の利益と損失を相殺することを、損益通算といいます。

たとえば、海外FXの損失が30万円、雑所得である仮想通貨の利益が100万であれば、相殺した残り70万円の課税所得に対して所得税を計算します。

ただし国内FX業者との損益通算はできない

海外FXと国内FXは、所得の区分が異なるため損益通算はできません。

所得税の計算は所得区分ごとに行われるため、同じ所得区分内であれば損益通算し、利益と損失を相殺できます。

しかし、海外FXは「総合課税」、国内FXは「申告分離課税」と区分されているため、同じFXでも発生した損益を通算できないのです。

総合課税は各種所得金額を合計して所得税を計算、分離課税はほかの所得金額と合計せずに所得税を計算する制度です。

そのため、海外FXの損失が30万円、国内FXの利益が100万円であっても損益通算はできないため、国内FXの利益100万に対して所得税が計算されます。

損失を繰り越せないことにも注意しよう

海外FXで発生した損失は、翌年以降に繰越せないため注意しましょう。

海外FXの損失は同じ年に発生した雑所得と相殺し、課税所得を計算することが認められていますが、翌年以降に損失を繰り越すことはできません。

一方、国内FXで発生した損失は、翌年以後3年間繰り越すことが認められているため、翌年の所得から前年の損失を控除できます。

- 海外FXで損失が発生した場合

1年目:30万円の損失 2年目:100万円の利益

海外FXは損失の繰越が認められていないため、2年目の100万円に対して所得税が計算されます。

- 国内FXで損失が発生した場合

1年目:30万円の損失 2年目:100万円の利益

国内FXは損失の繰越が認められているため、翌年は100万円から30万円を控除した残り70万円に対して所得税が計算されます。

海外FXと国内FXで損失の繰越に関する税制が異なるため、注意しましょう。

確定申告が必要なのは所得が給与所得者で20万円、事業主等で48万円を超えたとき

海外FXで得た利益が一定額を超えると税金がかかるため、確定申告する必要があります。

確定申告が必要な方は以下のとおりです。

給与所得者

| 対象者 | ・会社員やアルバイトなど勤め先から給料を貰っている方

・公的年金等の収入がある方 |

|---|---|

| 条件 | 年間で得た利益が20万円を超えた場合 |

非給与所得者

| 対象者 | 無職、個人事業主、主婦、学生など給料を貰っていない方 |

|---|---|

| 条件 | 海外FXで得た利益を含めて、年間所得の合計が48万円を超えた場合 |

一般的にサラリーマンなど会社から給料を貰っている方は、会社が給与の税金計算と納付を代行しておこなっています。

そのため、収入が給料だけの方は確定申告する必要はありません。

しかし、給料以外に海外FXで得た所得がある方や、主婦や学生などが海外FXで一定額の利益を得ると確定申告が必要です。

なお、確定申告が必要な範囲には海外FX以外の所得も含まれます。海外FX以外にほかの所得がある方は合計することを忘れないように気をつけましょう。

給与所得が少ないケースは確定申告が不要なことも

アルバイトやパートなど年間の給与所得が少ない方は、海外FXで利益を得ても確定申告が不要なケースがあります。たとえば、以下で紹介するケースでは確定申告が不要です。

- アルバイトの年間給与が60万円

- 海外FXで得た利益が年間43万円未満

計算式

(年間給与60万円-給与所得控除55万円)+海外FX43万円-基礎控除48万円=課税所得0円

年間給与が60万円のケースでは最大103万円の控除を受けられるのです。つまり、海外FXの利益が43万円以下なら課税所得は0円になるため、確定申告は不要です。

節税対策!経費を申告すれば税金が安くなる

海外FXは法人や自営業で経費が使えるのと同様に、発生した経費は利益から控除できます。経費とは、海外FXで利益を得るために必要な経費やコストを指します。

経費を利用して利益が少なくなれば、所得税を抑えられるので節税対策として有効です。

脱税は違法ですが、節税は合法とされているので正しく経費を使い、節税対策をおこないましょう。

海外FXの事業につながらない費用は経費の対象とならない

まず、海外FXのために利用していない費用は、経費の対象となりません。家庭で利用する私的な消耗品代は経費として利用できないということです。

実際に海外FXのために利用した費用でも、経費の対象外とされている項目をご紹介します。

- 海外FXの取引で発生するスプレッド

- 作業中に1人で食べたプライベートな食事代

実際に経費として取り扱うかは、管轄の税務署が判断します。税務署から問い合わせがあった際に、正当な理由が答えられない費用は経費から外しましょう。

また、事前に費用が経費の対象となるかを税務署へ確認しておきましょう。

配偶者控除、青色申告控除などを使うのもおすすめ

所得税を節税する方法として、配偶者控除や青色申告控除などの控除を利用するのがおすすめです。

- 配偶者控除

配偶者の課税所得が48万円(給与収入だけなら103万円)以内なら、所得から38万円控除できる

- 配偶者特別控除

配偶者の課税所得が38万超え〜133万円以下(給与収入だけなら103万円超え〜201万6千円未満)であれば、配偶者の課税所得額によって一定額の控除が受けられる。

- 青色申告控除

青色申告者となり、正規の簿記の原則を利用して申告すれば、55万円を青色申告控除として課税所得から差し引けます。e-Taxで申告するなど、一定の要件を満たせば65万円を控除することも可能。

課税所得から差し引ける控除額が多いほど、節税効果が高くなり納めるべき税金も安くなります。

支払った生命保険料などほかにも課税所得から差し引ける控除がありますので、忘れずに確定申告をしましょう。

海外FXの利益や損失の確定申告|必要書類や書き方とは

海外FXで発生した利益や、損失の確定申告の手続きについて解説します。

確定申告は原則2月16日から3月15日におこなう

海外FXで発生した利益や損失の確定申告は、原則翌年の2月16日〜3月15日の間におこない、所得税を納付する必要があります。

なお、確定申告書の提出方法は以下の3種類です。

- e-Taxで申告する

- 郵便や信書便で税務署に郵送する

- 税務署に持参し、提出する

それでは、海外FXの利益や損益を申告する書類、準備しておくべき書類について解説いたします

必要な申告書類はおもに3種類

海外FXの確定申告には、以下の3種類の申告書類が必要です。

- 確定申告書B(第一表 第二表)

- 先物取引に係る雑所得等の金額の計算明細書

- 確定申告書B 第一表(右欄)

海外FXの損益を申告する重要な書類になるため、正しく記載し提出しましょう。

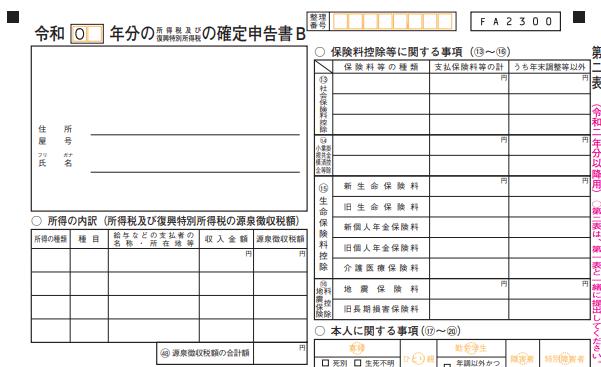

①確定申告書B(第一表、第二表)

確定申告書Bは、1年間の収入金額や所得金額、所得から差し引く経費、各種控除の金額を記載します。

【第一表の左欄】

- 収入金額

給与所得者は、会社が発行する源泉徴収票の収入金額を記載

- 所得金額等

①給与所得者は、会社が発行する源泉徴収票の所得金額を記載

②海外FXの所得金額を記載

- 所得から差し引かれる金額

経費として所得金額から差し引く金額を記載

【第二表】

- 所得の内訳

源泉徴収票に記載のある所得額と海外FXの所得金額を分けて記載

- 保険料控除等に関する事項

①源泉徴収票の社会保険料等の金額を記載

②生命保険料等控除できるものがあれば記載

- 住民税

海外FXにかかる住民税を給与や年金から特別徴収するか、自分で納付するか選択

海外FXの所得があることを会社に知られたくない場合は、自分で納付するを選択しましょう。

自分で納付する場合は、納付書が自宅に届きます。

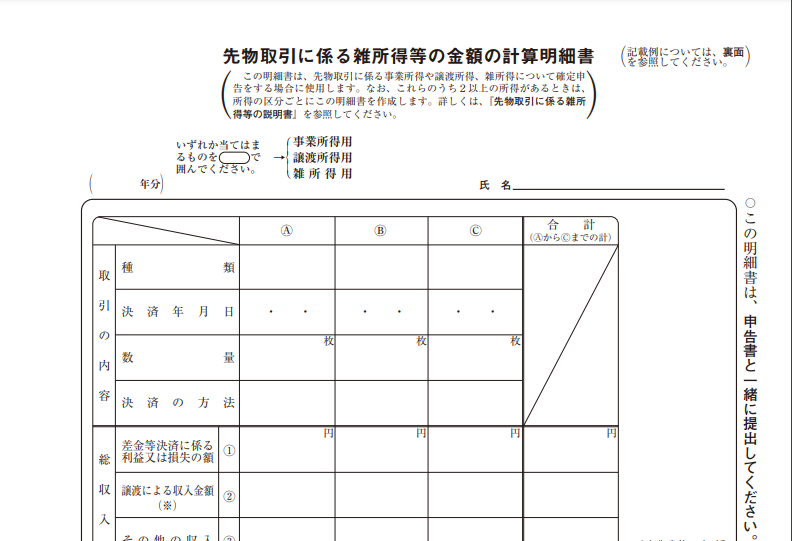

②先物取引に係る雑所得等の金額の計算明細書

明細書を作成するにあたり、1年間の収支が記載された取引レポートが必要です。MT4やMT5、海外FX業者のツールから事前に準備しておきましょう。

明細書に記載するおもな項目は以下の4点です。

- 取引の内容

- 総収入金額

- 必要経費等

- 所得金額(総収入計-必要経費等計)

なお、取引レポートの添付は必要ありません。

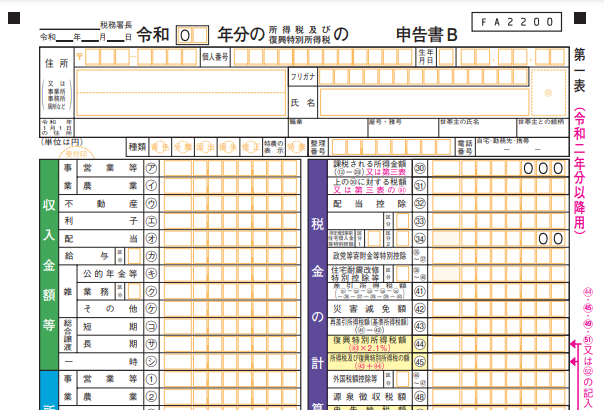

③確定申告書B 第一表(右欄)

確定申告書Bの第一表(右欄)には、以下の2点を記載します。

- 税金の計算

①復興特別所得税を記載

②合計の税額を記載

③源泉徴収税額

④申告納税額

このほかにも、住宅借入金等特別控除などの税額控除を受ける場合は忘れずに記載しましょう。

- その他

①配偶者特別控除を受ける場合、配偶者の合計所得を記載

②青色申告特別控除額があれば記載

公的年金以外の所得や未納付の源泉徴収税額があれば、記載する必要があります。

海外FXの損失と確定申告に関するQ&A

海外FXの損失と確定申告に関してよくある質問4つに回答します。

Q.海外FXの税金が発生するタイミングって?

ポジションが決済され、確定した損益の合計額が確定申告の課税対象となります。決済せずに、為替の変動や損益が変動しているポジションは、課税の対象になりません。

ただし、売買する通貨間の金利差を調整する際に受け取れるスワップポイントは、受け取って口座に反映したときに課税対象となります。

なお、給与所得者は海外FXで得た利益が20万円を超えた場合、非給与所得者は海外FXで得た利益を含めた年間所得が48万円を超えた場合に確定申告をする必要があります。

Q.海外FXの収入が会社に知られるのはどんなとき?

一般的に、会社に海外FXのなどの副収入が会社に知られてしまう理由は以下の2つです。

- 住民税が本業の所得以上に発生している

- 同僚などが会社へ伝える

住民税は、前年1月1日〜12月31日の課税所得をもとに計算され、給与から特別徴収で天引きされます。

会社の住民税担当者が住民税を確認する際に、明らかに本業の課税所得より高い住民税の金額だった場合にバレることが想定されます。

そこで、確定申告する際に副業収入分の住民税は、「普通徴収で納付する」に選択することで、会社に住民税の変動を知られるリスクがなくなります。

しかし、対応していない自治体もあるため、確定申告をする前に市役所に確認しておきましょう。

また、同僚に副業していることを話したり、スマートフォン画面の通知を見られたりすることで、会社に密告されるケースがあるので注意しましょう。

Q.海外FXと国内FXはどちらの税金が高い?

海外FXと国内FXで同じ額を稼いだ場合、年間の課税所得が475万円未満ならば分離課税である国内FXの税金が高くなります。

海外FXで475万円稼いだ場合‥‥‥税金867,456円(所得税435,456円/住民税432,000円)

国内FXで475万円稼いだ場合‥‥‥税金869,950円(所得税653,950円/住民税216,000円)

※課税所得は海外FXと国内FXで得た利益のみ

※経費なし

※住民税額の均等割は計算対象外

給与所得などほかの所得がある方は、課税所得の合計額をもとに計算してみましょう。

Q.税金に抜け道はある?

海外FXで得た利益に対しても税金が発生するため、確定申告をせずに納税していない場合は脱税にあたります。

日本の税務署は国外送金等調書やCRSといった制度によって、海外で発生した所得を把握できるとされているため、税金の抜け道はありません。

国外送金等調書とは、海外FXで得た利益を国内で使用するために国内口座に入金されると税務署に連絡する通知書です。

CRSは、外国の金融機関等を利用した脱税や租税回避を防ぐ制度です。

もし、所得額を申告しなかった場合は無申告加算税を追加で納めなければなりません。加算税は本来納付すべき税額に対して15%〜20%かかるため、余分な税額を納税する必要があります。

また、期限を過ぎて申告や納付をした場合には、延滞税がかかる可能性があります。さらに所得隠しなどの重大な過失があれば、重加算税35%〜40%を追加で納付しなければいけません。

海外FXの利益も日本の所得税の対象になるため、利益を得たらきちんと確定申告をしましょう。

まとめ

このページでは、海外FXで損失が発生した場合の所得の計算方法や確定申告の方法を解説しました。

最後に重要なポイントをおさらいしましょう。

- 海外FXの損失分のみは申告義務がない

- ほかの雑所得で利益が出ていれば損失と相殺できる

- 海外FXの損失は翌年以降に繰越せない

- サラリーマンは20万円を超える利益が出たら確定申告の対象

- 給与を貰っていない人は利益が48万円を超えたら確定申告の対象

- 確定申告は2月16日〜3月15日におこなう

- 含み益や含み損は課税対象にならない

海外FXと国内FXで発生する税金を比較した場合、年間の課税所得が475万円未満であれば総合課税である海外FXの税金のほうが安くなります。

また、海外FXのために利用した経費や各種控除を利用すれば税金を抑えることが可能です。

確定申告する際に、申告を忘れないように気をつけましょう。

※当該情報の欠落・誤謬等につきましてはその責を負いかねますのでご了承ください。また商品・サービスの内容や、国が定める法律・規約の変更により、サイト掲載の情報と一時的に相違が生じる可能性があります。記載している情報に関してはあらためてご自身でご確認ください。

人気の記事

- 2022.10.03 Exness(エクスネス) 口座追加開設(乗り換え)手順 【スマホ画像解説付きで簡単!】

- 2022.04.18 FXGT FX口座追加開設(乗り換え)手順 【スマホ画像解説付きで簡単!】

- 2022.04.23 マネチャ(Money Charger) 出金手順 【スマホ画像解説付きで簡単!】

- 2022.04.23 マネチャ(Money Charger) FX口座登録手順 【スマホ画像解説付きで簡単!】

- 2023.02.27 【海外FX】アービトラージは稼げる?手法や禁止行為について初心者にわかりやすく解説

最近の記事

- 2024.05.07 【図解解説】Monaxa新規口座開設手順【最新スマホ画像付きで簡単アカウント作成】(モナクサ)

- 2024.02.16 【キャッシュバックを直接入金!】Exness出金の方法に関して画像付きで解説!

- 2024.01.19 最高特典は宇宙旅行!? マネチャキャッシュバックマラソンについて解説!

- 2023.12.26 【図解解説】BingX乗り換え手順【最新スマホ画像付きで簡単アカウント作成】(ビンエックス)

- 2023.12.25 【図解解説】BingX新規口座開設手順【最新スマホ画像付きで簡単アカウント作成】(ビンエックス)