お役立ち情報 INFORMATION

MT4対応のおすすめ海外FX業者比較一覧│MT5との違いやメリット・デメリットも解説

海外FX業者の利用を検討している人のなかには「MT4対応のおすすめの海外FX業者を知りたい」と悩まれている人も多いのではないでしょうか。

MT4は2005年にロシアの会社が開発した高機能チャート分析ツールで、世界中のトレーダーに利用されています。

現在ではMT4の後継サービスとしてMT5が誕生していますが、両ツールには互換性がないためなかなか移行が進んでいないのが現状です。

本記事では、MT4対応の海外FX業者をご紹介します。

MT4とMT5の違いや、MT4のメリット・デメリットについても解説していくので、ぜひ参考にしてください。

下記のような悩みを持っている人は、ぜひ最後までお読みください。

- MT4とMT5の違いは?

- MT4のメリット・デメリットは?

- MT4対応の海外FX業者を知りたい!

海外FX初心者は海外FX初心者完全ガイドを一読することをおすすめいたします。

| 海外FX業者 | 特徴 | 公式サイト |

|---|---|---|

| ・MT4、MT5に対応 ・信頼性の高い金融ライセンスを複数取得 ・無制限のハイレバレッジ | 公式サイト |

| ・MT4、MT5に対応 ・FCAやFSCAなど、信頼性の高い金融ライセンスを取得している ・資産保証制度があるので安心して取引できる | 公式サイト |

| ・MT4・MT5に対応している ・最大80万円もらえるボーナスがある ・世界中7万人のトレーダーから利用されている | 公式サイト |

Contents

そもそもMT4って何?

MT4(MetaTrader4)は、ロシアのメタクオーツ・ソフトウェア(MetaQuotes Software)社が2005年に開発したFXの取引プラットフォームです。

FX以外にも仮想通貨や株の取引に対応していますが、特にFX取引に特化しており、世界中のFXトレーダーが利用しています。

無料で利用できることも人気の理由の一つですが、MT4には以下のようにたくさんの魅力があります。

- EAを利用して自動売買できる

- バックテストで色々なEAを試せる

- さまざまな指標でチャート表示できる

- シンプルで使いやすいインターフェース

- 独自のカスタマイズが可能

MT4の最大の魅力は既存のEA(エキスパートアドバイザー)と呼ばれる自動売買システムを利用して自動売買できることです。

自動売買システムは自由にカスタマイズでき、自分の投資戦略に沿って自動で取引を行えます。

世の中にはプロのトレーダーが開発した無料・有料のEAがあり、投資初心者でもプロトレーダーと同じ投資戦略でFX取引を行えます。

また、過去のチャートを活用してEAの精度を確かめられるバックテストを行うことも可能です。

MT4を活用すれば、FX取引に時間がかけられない会社員や主婦の人でも効率的に利益を上げられます。

ただ、FX取引に「絶対」はないので、事前にバックテストを行いEAの精度を確かめるようにしてください。

MT4とMT5の違い

| 項目 | MT4 | MT5 |

|---|---|---|

| 動作速度 | 遅い | 速い |

| 標準搭載のインジケータ | 30種類 | 38種類 |

| カスタムインジゲータ | 豊富 | 少ない |

| 時間足 | 9種類 | 21種類 |

| 板情報 | なし | あり |

| 気配値 | シンプル | 機能多め |

| モバイルアプリ | 機能少なめ | 機能が多い |

| 対応してる海外FX会社 | ほぼ対応 | 少ない |

現在は、MT4の後継となるMT5がリリースされています。

MT5はMT4の上位互換的な取引プラットフォームなので、基本的な性能はMT5の方が優れています。

ただ、MT5は2010年にリリースされているにも関わらず、カスタムインジゲータやEAの種類はMT4よりも少ない状況です。

また、MT4で設定しているカスタマイズをMT5へ移行することができないデメリットから、MT5に対応している海外FX業者は多くありません。

精度の高いEAで取引を行いたい人は、MT4対応の海外FX業者を利用してみてください。

MT4対応の海外FX業者を利用するメリット

MT4は多くの海外FX業者で使用できる取引プラットフォームですが、実際にはどのようなメリットがあるのでしょうか。

本章では、MT4対応の海外FX業者を利用するメリットについて解説していきます。

50種類以上のインジケーターを活用できる

MT4には「MACD」「移動平均線」などメジャーなインジケーターを含め、50種類以上のインジケーターが用意されています。

50種類以上あるインジケーターは自由にカスタマイズすることができ、オリジナルの分析指標を作ることも可能です。

複数のインジケーターをカスタマイズしてチャート分析を行えば、取引を行う根拠が増え、より精度の高いトレードを行えるようになります。

MT4のように50種類以上のインジケーターを用意している取引プラットフォームは世界的に見ても少ないので、高度な分析を駆使してトレードしたい人はMT4がおすすめです。

自動売買(EA)を使って手間なくトレードできる

MT4対応の海外FX業者を利用すれば、EAで自動売買取引ができます。

EA(自動売買)とは、事前に設定したルールに基づいてFX取引を自動的に行ってくれるプログラムのことです。

EA(自動売買)を使えば、毎回クリックして注文を入れる必要がなくなり、プログラムが事前に設定したルールに基づいてトレードしてくれます。

「負けているから高額な注文を入れよう」など、感情に流されることがなくなるため、根拠に基づいたトレードを行えます。

EA(自動売買)の稼働が認められているMT4対応の海外FX業者を利用すれば、非常に少ない手間で利益を狙うことが可能です。

バックテストでリスク管理できる

MT4対応の海外FX業者では、EA(自動売買)を使って自動売買取引することが可能です。

ただし、ルールを設定したEA(自動売買)が必ずしも利益を上げられるとは限りません。

むしろ、EA(自動売買)を使用する際は自分でトレードするよりも取引回数が多くなるため、損失が大きくなってしまう可能性も考えられます。

しかし、MT4にはEA(自動売買)のバックテストを行える機能が搭載されています。

バックテストとは、MT4内の過去データを基に自分で設定したEA(自動売買)が利益を上げられるか検証することです。

複数のEA(自動売買)をバックテストで検証することで、実際にトレードを始める前に損失が出やすいEA(自動売買)を排除できます。

スマホから簡単に注文できる

MT4対応の海外FX業者では、スマホからでも簡単に注文できるメリットがあります。

MT4はスマホアプリをリリースしており、iPhone・Androidのどちらからでもスマホの画面で簡単に注文できます。

パソコン版のアプリと比べて機能面での大きな違いはなく、見やすいインターフェースでワンタッチで注文・決済することが可能です。

EA(自動売買)にも対応しており、スマホにアプリをダウンロードしていれば外出先でもトレード状況を確認できます。

MT4対応の海外FX業者を利用するデメリット

MT4は海外FX業者を利用するうえで、非常に有効な取引プラットフォームです。

ただし、デメリットとなる面もあるため事前に理解しておく必要があります。

- 機能が多く慣れるまでに時間がかかる

- EA(自動売買)では常にPCを立ち上げておく必要がある

機能が多く慣れるまでに時間がかかる

MT4は豊富な機能が搭載されているがゆえに、慣れるまでに時間がかかってしまいます。

MT4の最大の特徴は「豊富なインジケーターをカスタマイズできること」ですが、特にFX初心者の人はFXの専門用語を理解するところから始まるので、非常に難しく感じるでしょう。

また、EA(自動売買)やバックテストに関しても、専門用語で記述されたマニュアルを確認してから実施する必要があるため、実際に使いこなせるまでには一定の時間が必要になります。

ただ、基本的な注文やチャート表示などはシンプルなので、FX初心者の人でも問題なく使いこなせます。

MT4はFX業界のなかで最もメジャーな取引プラットフォームなので、しっかりと経験を積んで使いこなせるようになりましょう。

EA(自動売買)では常にPCを立ち上げておく必要がある

EA(自動売買)を使用して自動売買取引を行う際は、常にPCでMT4を起動させておく必要があります。

24時間いつでも自動売買してくれることは魅力的ですが、通信障害や自宅の停電などによってEA(自動売買)が停止してしまう可能性も考えられます。

また、EA(自動売買)を稼働させている間は常に電気代が発生するため、一定のランニングコストも必要になるでしょう。

こうしたデメリットを解決するにはVPSの利用がおすすめです。

VPSを利用すれば、自宅のPCでMT4を起動させていなくてもEA(自動売買)を稼働させることができます。

VPSは基本的に有料ですが、MT4対応の海外FX業者によっては一定の条件を満たすことで無料提供してくれる業者もあります。

コストを抑えてトレードしたい人は、VPSを無料提供しているExnessやTitanFXをチェックしてみてください。

MT4対応の海外FX業者を選ぶポイント

MT4対応の海外FX業者を選ぶ際は、以下のポイントを意識してみてください。

それぞれ解説していきます。

安全性は問題ないか

MT4対応の海外FX業者を選ぶ際は、はじめに安全性に問題がないかを確かめることが重要です。

海外FX業者の多くは日本の金融庁の管轄外であるため、悪質な出金拒否や口座凍結の被害に遭ってもすべて自己責任となります。

海外FX業者の安全性を確かめる方法としては、取得している金融ライセンスや運営実績を確認するのが有効です。

たとえば、信頼性の高い金融ライセンスを複数取得している海外FX業者や、運営実績が10年以上ある海外FX業者は安全性が高いと判断できます。

また、実際に海外FX業者を利用した人の口コミをSNSやネットで確認することも安全性を確認するうえで効果的です。

預けた資金を失わないためにも、MT4対応の海外FX業者を選ぶ際は安全性を確認するようにしましょう。

海外FXの安全性を見極めるポイントも事前に確認しておきましょう。

最大レバレッジは高いか

MT4対応の海外FX業者を選ぶ際は、最大レバレッジが高い業者を選ぶのがおすすめです。

レバレッジが高いメリットは以下の通りです。

- 少ない証拠金で取引を行える

- 大きな利益を狙える

レバレッジが高い海外FX業者を選べば、少ない証拠金で大きな利益を狙えます。

たとえば、ドル/円を1ドル=150円の時に買いポジションを保有し、1ドル=160円に上がったときに得られる利益は海外FX業者の最大レバレッジによって以下のように差がでます。証拠金は15万円です。

| <レバレッジ25倍の場合> ・証拠金15万円÷150円×25(レバレッジ)=25,000通貨 ・(160-150)×25,000通貨=25万円の利益 <レバレッジ1,000倍の場合> ・証拠金15万円÷150円×1,000(レバレッジ)=1,000,000通貨 ・(160-150)×1,000,000通貨=1,000万円の利益 |

上記のように同じ証拠金でもレバレッジの違いによって得られる利益に差が生じます。

海外FX業者の多くは証拠金以上の追証が発生しないゼロカットシステムを導入しているため、レバレッジが高いFX業者を選べば海外FX初心者でも損失を恐れずにハイレバレッジの取引を楽しめますよ。

レバレッジ比較おすすめ海外FX業者ランキングでレバレッジ条件が良い業者を確認しておきましょう。

取引コストは安いか

MT4対応の海外FX業者を選ぶ際は、取引コストが安い業者を選んだ方が効率的に稼げます。

海外FX業者で発生する取引コストは以下の通りです。

- スプレッド

- 取引手数料

- 入出金手数料

特にスプレッドの広さはFX取引で得られる利益に大きな影響を与えるため、海外FX業者を選ぶ際は気をつけなければいけません。

スプレッドとは売値と買値の間に生じる差額のことで、スプレッドが広ければ広いほど取引コストは高くなります。

海外FX業者のスプレッドは口座タイプごとに異なるので、口座開設前に確認しておきましょう。

スプレッド比較おすすめ海外FX業者ランキングでスプレッドが低い業者を確認しておきましょう。

ボーナス・キャンペーンはあるか

MT4対応の海外FX業者を選ぶ際は、お得に取引を始めるためにもボーナス・キャンペーンが充実している業者を選ぶのがおすすめです。

ボーナス・キャンペーンが充実している海外FX業者なら、少ない資金でも資金以上の取引を楽しめます。

例えば、MT4対応の大手FX業者「FXGT」は新規登録で15,000円を受け取れるボーナスをはじめ、計4種類のボーナス・キャンペーンを開催しています。

| ボーナス | 内容 |

|---|---|

| 新規登録ボーナス | 15,000円のボーナス |

| 無制限 キャッシュバック (Optimus口座) | 最大20ドル/ロットのキャッシュバック |

| Loyaltyボーナス (上限70万円) | 入金額の25%がボーナス |

| Welcomeボーナス (上限8万円) | 初回入金額の120%がボーナス |

ボーナスを使用した取引に関しては出金条件があるものの、ボーナスで受け取った資金で利益を得ることは可能です。

少ない資金から海外FXに挑戦してみたい人は、ボーナス・キャンペーンが充実している海外FX業者を選んでみてください。

最新の海外FXボーナス情報は海外FX最新ボーナスキャンペーンランキングをご確認ください。

日本語のサポートはあるか

MT4対応の海外FX業者を選ぶ際は、日本語のサポートが充実している業者を選ぶのがおすすめです。

海外FX業者のなかには、日本語の問い合わせに対応していない業者や、チャットやメールがすべて英語表記になっている業者も少なくありません。

特にMT4対応の海外FX業者を利用する際は、MT4と一緒に自動売買プログラム(EA)を導入するケースが多いため、日本語のサポートがない業者を選んでしまうと自身で複雑な英語を読まないといけなくなります。

また、日本語サポートの有無は入出金する際のトラブルにもつながるため、英語の知識がない人は日本語のサポートがあるMT4対応の海外FX業者を選ぶようにしてください。

日本語サポートがある海外FX業者のなかでも、特に日本人が在籍している業者がおすすめです。

MT4対応のおすすめ海外FX業者

| 海外FX業者 | 特徴 | 公式サイト |

|---|---|---|

| ・MT4、MT5に対応 ・信頼性の高い金融ライセンスを複数取得 ・無制限のハイレバレッジ | 公式サイト |

| ・MT4、MT5に対応 ・FCAなど、信頼性の高い金融ライセンスを取得している ・資産保証制度があるので安心して取引できる | 公式サイト |

| ・MT4・MT5に対応している ・最大80万円もらえるボーナスがある ・世界中7万人のトレーダーから利用されている | 公式サイト |

| ・MT4、MT5に対応している ・スマホからでもMT4にアクセスできる ・日本人の利用者が一番多い | 公式サイト |

| ・MT4、MT5に対応している ・豪華なボーナスがある ・約定力が高い | 公式サイト |

| ・MT4、MT5、cTraderに対応している ・約定力が高く正確な取引ができる ・ゼロスプレッドを実現している | 公式サイト |

| ・MT4、MT5に対応している ・業界最高クラスの約定力を誇る ・プロトレーダーの手法を真似できる独自アプリがある | 公式サイト |

| ・MT4、MT5に対応している ・FCバルセロナとスポンサー契約している ・最大3000倍のハイレバレッジで取引できる | 公式サイト |

| ・MT4、MT5に対応している ・ボーナスが豪華で少ない資金から始められる ・VPSを無料提供しており自動売買(EA)を24時間稼働できる | 公式サイト |

| ・MT4、MT5、cTraderに対応している ・信託保全が組み込まれており資産補償がある ・約定力が高くスキャルピングをしている人におすすめ | 公式サイト |

こちらで紹介している業者は実際の口コミをもとに作成した評判の良い人気おすすめ海外FX業者ランキングでも上位にランクインしている業者になります。

Exness

ExnessはMT4、MT5に対応している海外FX業者です。

最大の特徴は無制限のハイレバレッジで取引できる点です。

他の海外FX業者よりも設定できるレバレッジが高く、少ない証拠金でも大きなリターンを狙えます。

また、スプレッドの狭さやスワップフリー銘柄の多さにも定評があり、1回あたりの取引にかかるコストが低いです。

以下の条件を満たせばVPSを無料で利用することができるので、時間がない会社員や主婦の方はぜひ試してみてください。

- アカウント全体で1000ドル以上の残高がある

- 500ドル以上の残高かつ最近30日間の取引量が500,000ドル以上

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | × |

| 自動売買(EA) | 〇 |

| 設立 | 2008年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 無制限 |

HFM

HFMはMT4、MT5に対応している海外FX業者です。

最大レバレッジは2000倍とExnessに比べて低いものの、国内FX業者よりも効率的に利益を得やすいメリットがあります。

また、取扱い銘柄数が豊富で、メジャーな商品からマイナーな商品まで約1200種類の銘柄を取引できます。

取得が難しいとされるFCA(イギリス)など、複数の金融ライセンスも取得しているため、初めて海外FX業者を利用する人など、安心感を重視している人におすすめです。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | × |

| 自動売買(EA) | 〇 |

| 設立 | 2010年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 2000倍 |

FXGT

FXGTは2019年に設立された比較的新しいFX業者で、当初はMT5のみ対応していましたが2023年6月よりMT4への対応を始めています。

MT4を利用して取引できるのは、スタンダード+口座、ミニ口座、ECN口座、PRO口座の4種類の口座で、仮想通貨専用口座の「CryptoMax口座」はMT4に対応していないので注意してください。

FXGTのFX業者としての魅力はボーナスが豊富であることです。

登録だけで15,000円のボーナスを受け取れる「新規登録ボーナス」をはじめ、さまざまなボーナスキャンペーンを開催しています。

| ボーナス | 内容 |

|---|---|

| 新規登録ボーナス | 15,000円のボーナス |

| 無制限 キャッシュバック (Optimus口座) | 最大20ドル/ロットのキャッシュバック |

| Loyaltyボーナス (上限70万円) | 入金額の25%がボーナス |

| Welcomeボーナス (上限8万円) | 初回入金額の120%がボーナス |

資金が少ない人でもボーナスを活用すれば資金以上の取引を行えるので、「海外FXに挑戦してみたい!」という人はぜひお試しください。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | × |

| 自動売買(EA) | 〇 |

| 設立 | 2019年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 5000倍 |

XM Trading

XM TradingはMT4、MT5に対応している海外FX業者です。

XM Tradingは独自の「XMTradingアプリ」を開発しており、スマホやタブレッドからでもMT4・MT5へのアクセスが可能です。

スマホやタブレッドからでも、トレンドラインやインジケータなどの取引に必要な情報を得られるため、外出先でもFX取引を行えます。

XM Tradingの最大の魅力は信頼性です。

その証拠として、数ある海外FX業者のなかで日本人からもっとも支持を得ています。

信頼度の高いFCAやCySECなど、複数の金融ライセンスを取得しており、各国の監督・規制に基づいたサービスを提供しています。

最大レバレッジは1000倍と他の海外FX業者と比べて低いですが、日本人に最も利用されている海外FX業者なので意見交換などができるコミュニティも多い状況です。

FX取引自体初めてという人は、安心感が高く、日本人利用者が多いXM Tradingがおすすめです。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | × |

| 自動売買(EA) | 〇 |

| 設立 | 2009年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 1000倍 |

Big Boss

Big BossはMT4、MT5に対応している海外FX業者です。

自動売買(EA)にも対応しており、公式サイトにMT4のインストール方法や自動売買(EA)の設定方法が詳しく記載されています。

Big Bossは豊富なボーナスが魅力的な海外FX業者でもあります。

口座開設で15,000円のボーナスを受け取れる「口座開設ボーナス」をはじめ、さまざまなボーナスキャンペーンを開催中です。

| ボーナス | 内容 |

|---|---|

| 口座開設ボーナス | 15,000円のボーナス |

| 100%入金ボーナス (上限200万円) | 入金額の最大100%がボーナス |

| BBC入金ボーナス | BBCでの入金で追加10%ボーナス |

| BBCボーナス | 取引で貯まるポイントをボーナスと交換 |

また、国際的な信頼性が高いEquinix社のサーバーを採用しているため、ラグが起きにくく、スリッページや約定拒否が少ない傾向にあります。

正確な注文にこだわりたい人は、BigBossを利用してみてください。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | × |

| 自動売買(EA) | 〇 |

| 設立 | 2013年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 2222倍 |

AXIORY

AXIORYはMT4、MT5、cTraderに対応している海外FX業者です。

「取引の限界をゼロにする」をモットーにゼロタイムラグ・ゼロスプレッド・ゼロスリッページの取引環境を実現しています。

ゼロタイムラグに関しては、業界基準を遥かに上回る最速0.029秒の高速約定が可能で、約定率も99.99%と非常に高い数値となっています。

また、ゼロスプレッドを掲げており、人気のある通貨ペアにおいて1日の大部分でゼロスプレッドを提供していたり、入金手数料が無料だったりと、取引コストも安いです。

精度の高い取引をしたい人や、取引コストを抑えたい人は、ぜひAXIORYを試してみてください。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | 〇 |

| 自動売買(EA) | 〇 |

| 設立 | 2007年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 400倍 |

TitanFX

TitanFXはMT4、MT5に対応している海外FX業者です。

TitanFXは各国の金融機関や大手IT企業も利用する「エクイニクス社」の高性能サーバーを採用しているため、業界最高クラスの約定力を実現しています。

約定拒否がほとんどなくスリッページが起こりにくい取引環境となっているため、より集中できる環境でトレードを行えます。

また、以下の条件を満たすことで、自動売買(EA)を24時間稼働させるために有効なVPSを無料で利用できます。

- 月に5ロット以上取引している

- 口座残高が150,000円以上ある

スプレッドが狭いことも魅力の一つですが、ボーナスが一切ないため100%自己資金でトレードしなければいけません。

また、最大レバレッジが500倍と海外FX業者のなかでは低い部類に入るため、「少ない証拠金で効率的に稼ぎたい」という人は最大レバレッジが高い海外FX業者を利用しましょう。

ただ、プロのトレード手法をコピーできる専用アプリ「Titan FX Social」がリリースされているので、トレード手法を学びたい人はぜひ利用してみてください。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | × |

| 自動売買(EA) | 〇 |

| 設立 | 2014年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 500倍 |

FBS

FBSはMT4、MT5に対応している海外FX業者です。

世界的にも有名なFCバルセロナとスポンサー契約を結んでいるうえ、取得難易度の高いVFSC(バヌアツ)を保有しているため、信頼性の高い海外FX業者だといえます。

FBSの大きな特徴としては最大3000倍のハイレバレッジが挙げられます。

本記事で紹介している海外FX業者のなかでは、Exness、FXGTに次いで3番目に高く、少ない証拠金でも大きなリターンを狙うことが可能です。

ただ、FBSは証拠金の金額に応じて最大レバレッジが変動する仕組みとなっているため、場合によっては他社よりも低いレバレッジになってしまうケースも有ります。

| 証拠金 | 最大レバレッジ |

|---|---|

| 2万円未満 | 3000倍 |

| 2万円~20万円 | 2000倍 |

| 20万円~50万円 | 1000倍 |

| 50万円~300万円 | 500倍 |

| 300万円~1500万円 | 200倍 |

| 1500万円以上 | 100倍 |

証拠金が50万円を超えると最大レバレッジが500倍に制限されるので、ハイレバレッジで取引を行いたい人は常に最大レバレッジの3000倍で取引できるように出金を行ってください。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | × |

| 自動売買(EA) | 〇 |

| 設立 | 2009年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 3000倍 |

IS6FX

IS6FXはMT4、MT5に対応している海外FX業者です。

最大の特徴はボーナスキャンペーンが豪華なことで、資金が少ない人でも受け取ったボーナスを使用して気軽にトレードできます。

| ボーナス | 内容 |

|---|---|

| 口座開設ボーナス | 13,000円のボーナス |

| ウェルカムボーナス (上限合計36万円) | 入金3回までボーナスを受け取れる |

| 友達紹介ボーナス | 紹介1人につき最大5000円のボーナス |

特にウェルカムボーナスが魅力的で、初回入金に関しては入金額の100%をボーナスとして受け取ることが可能です。

| 入金回数 | ボーナス | 上限額 |

|---|---|---|

| 1回目 | 入金額の100% | 6万円 |

| 2回目 | 入金額の50% | 10万円 |

| 3回目 | 入金額の30% | 20万円 |

また、IS6FXではVPSを無料提供しており、自動売買(EA)を24時間稼働させることができます。

ただ、IS6FXは透明性が低いと言われているDD方式を採用しています。

取得している金融ライセンスの信頼度も低いため、安心して利用できる海外FX業者を探している人は他の業者を検討してみてください。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | × |

| 自動売買(EA) | 〇 |

| 設立 | 2016年 |

| 注文方式 | DD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 1000倍 |

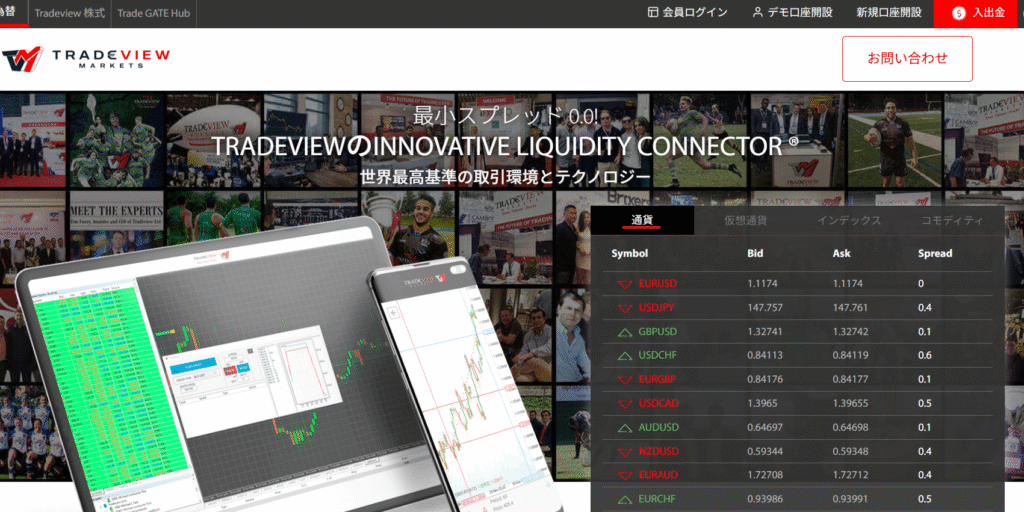

TRADEVIEW

TRADEVIEWはMT4、MT5、cTraderに対応している海外FX業者です。

TRADEVIEWが提供するサービスには信託保全が組み込まれており、万が一倒産に陥った場合でも35,000ドルの保証を受けられます。

口座に入金していたすべての資産を補償してもらうことはできませんが、海外FX業者のなかには補償制度を設けていない業者も多いため、比較的安心して利用しやすい海外FX業者だといえるでしょう。

また、約定力の高さにも定評があり、スリッページやリクオートが発生しにくい取引環境となっています。

自分の注文したいレートで約定できる確率が高いため、スキャルピングなど取引回数が多い手法を採用している人におすすめです。

| MT4 | 〇 |

|---|---|

| MT5 | 〇 |

| cTrader | 〇 |

| 自動売買(EA) | 〇 |

| 設立 | 2004年 |

| 注文方式 | NDD方式 |

| 資金の管理方法 | 分別管理 |

| 出金拒否の噂 | なし |

| ゼロカットシステム | あり |

| 最大レバレッジ | 500倍 |

MT4対応の海外FX業者に関してよくある質問

最後に、MT4対応の海外FX業者に関してよくある質問に答えていきます。

MT4対応のおすすめ海外FX業者は?

MT4対応のおすすめ海外FX業者は「Exness」です。

Exnessでは無制限のハイレバレッジでの取引ができるため、少ない証拠金からでも大きなリターンを狙えます。また、業界最狭水準のスプレッドも魅力の一つで、取引コストを抑えながらトレードすることが可能です。

また、一定の条件を満たすことでVPSを無料提供しています。MT4対応のExnessでVPSを使用してEA(自動売買)を24時間稼働させれば、トレードに時間を取れない会社員や主婦の方でも毎日FX取引を行えます。

MT4の取引はスマホでもできる?

MT4の取引はスマホでもできます。

MT4はiPhoneとAndroidのどちらにも対応したスマホアプリをリリースしており、無料で利用できます。

スマホアプリはPC版と比べてシンプルな機能となっていますが、ワンタッチ注文も可能で外出先でもトレードを行えます。

MT4のダウンロード方法は?

MT4はMT4対応海外FX業者の公式サイトからダウンロードできます。

具体的な手順は以下の通りです。

- 海外FX業者の公式サイトでMT4をダウンロード

- 海外FX業者の口座開設

- MT4で口座にログイン

MT4のダウンロードは簡易的な手順で完了するので、特に難しくはありません。

まとめ

今回は、MT4対応の海外FX業者を紹介させていただきました。

MT4には50種類以上のインジケーターが用意されており、自分の好きなようにカスタマイズしてチャートを分析できます。

また、EA(自動売買)やVPSと併せて利用すれば、24時間自動でトレードを行ってくれるメリットがあります。

ただ、搭載されている機能が多く、実際に使いこなせるまでに時間がかかることは事実です。

チャートなどを分析し根拠のあるトレードを行いたい人は、この記事で紹介したMT4対応の海外FX業者を利用してみてください。

人気の記事

- 2025.05.26 海外FXのMT4/MT5自動売買(EA)おすすめランキング|おすすめな口座や選ぶ際の注意点も解説

- 2023.01.14 海外FXスプレッド・手数料の比較一覧|ゼロスプレッド口座や狭い・最挟の業者を紹介

- 2025.08.13 FXのゴールドに最適なスキャルピング手法|移動平均線やRSIのインジケーターの活用方法

- 2026.01.10 海外FX口座開設ボーナス・入金ボーナス比較ランキング!【最新2月2026年】業者一覧

- 2025.05.18 海外FXの自動売買(EA)完全ガイド|MT4/MT5のEA設定方法や動かない場合の原因と対処法

最近の記事

- 2026.02.24 海外FXで億の出金ができる業者一覧|出金拒否の口コミ・評判も徹底調査

- 2026.02.14 海外FX 口座開設ボーナス2回目を受け取る方法・裏技!おすすめ業者や注意点も解説

- 2026.02.09 MT5対応のおすすめ海外FX業者一覧│MT4との違い・メリット・デメリットも解説

- 2026.01.30 海外FXのスワップポイントおすすめ比較|計算方法やスワップフリーの業者を紹介

- 2026.01.21 海外FXのハイレバ取引のメリットは?少額から増やす手法やおすすめ業者をご紹介!