お知らせ NOTICE

【OQtima × マネチャ】 ホリデーキャッシュバックキャンペーン

取引するほどお得!最大11万円相当のキャッシュバックチャンス✨

↓今すぐ口座開設したい方はこちら!

⚠️上記のボタンから登録でキャッシュバック獲得可能となります

①開催期間

2025年12月17日(水)〜 2026年1月16日(金)

②キャンペーン詳細

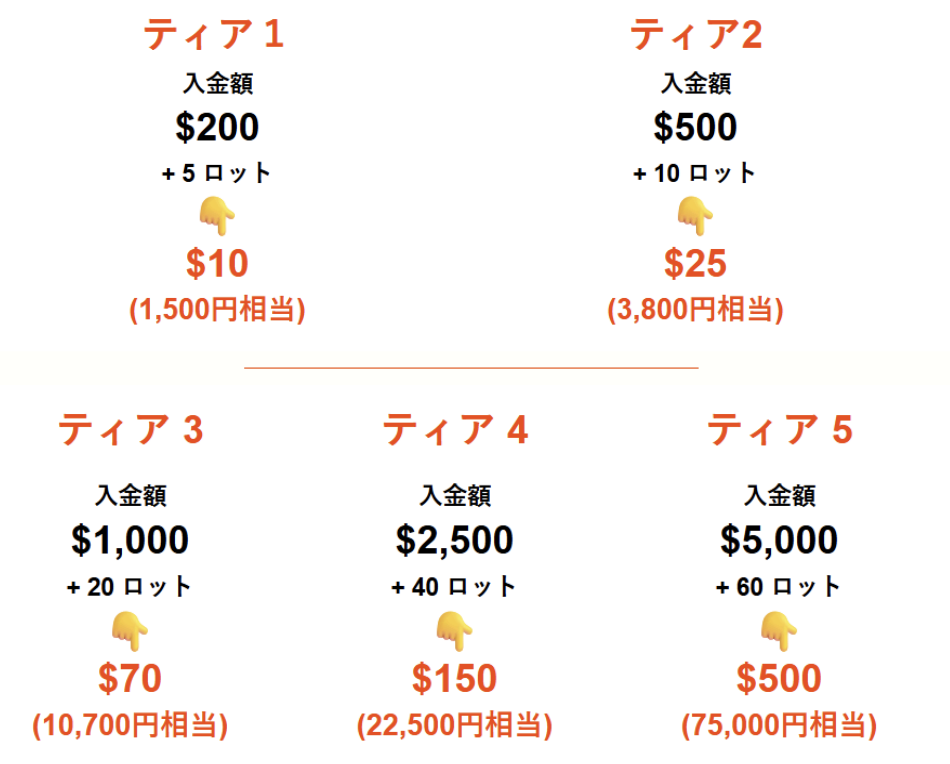

入金額+取引量の条件達成でキャッシュバックがもらえる5段階ティア制キャンペーン

キャッシュバックは、通常のお取引で獲得しているリワードポイントに加えて付与される特典です。

ティア5達成時の特典

・取引量:60ロット

・キャッシュバック:$500(= 1ロットあたり 約8.3ドル)

取引する方ほどキャッシュバック効率UP

③対象

マネチャ経由で開設されたOQtima口座でお取引をされた方限定

④参加方法

キャンペーンに参加するには、○Qtimaポータルから本キャンペーンに参加登録してください。

参加後も、リワードポイントは通常通り継続して獲得できます。

それに加えて、本キャンペーンでは各ティアを達成するごとに、追加のキャッシュバックが付与されます。

キャンペーン期間中に行われた対象入金額および取引数量は、キャッシュバックティアの判定対象となります。

ティアを達成すると、キャッシュバックはOQtiimaポータル内で引き換えが可能となり、引き換え期限は1月31日までです。

⑤ティア一覧

⑥注意事項

・キャンペーン期間内の入金額・取引量のみが対象

・1月31日までに必ず引き換えが必要

※期限を過ぎると無効になります

\たった5分で簡単開設/

⚠️上記のボタンから登録でキャッシュバック獲得可能となります

投稿者プロフィール

最新の投稿

キャンペーン2月 17, 2026【OQtima】 OQチャレンジ

キャンペーン2月 17, 2026【OQtima】 OQチャレンジ キャンペーン2月 16, 2026【HFM ✖️マネチャ】 最大45,000円 100%入金ボーナス

キャンペーン2月 16, 2026【HFM ✖️マネチャ】 最大45,000円 100%入金ボーナス-372x209.jpg) キャンペーン2月 16, 2026【HFM ✖️マネチャ】 キャッシュバック率アップキャンペーン

キャンペーン2月 16, 2026【HFM ✖️マネチャ】 キャッシュバック率アップキャンペーン キャンペーン2月 9, 2026【Axi × マネチャ】旧正月キャンペーン

キャンペーン2月 9, 2026【Axi × マネチャ】旧正月キャンペーン