お役立ち情報 INFORMATION

HFMでのスキャルピングを徹底攻略|禁止事項からおすすめの口座・勝ち方まで完全解説

「HFMでスキャルピングを始めたいけど、本当に稼げるの?」「手数料やスプレッドが高くて結局損するんじゃないか?」副業でFXに取り組む中、こうした不安を抱えていませんか?

実は、HFMの口座選びと手法を正しく理解すれば、限られた時間でも効率的にスキャルピングで利益を狙えます。

本記事では、HFMでのスキャルピングについて、禁止事項から実践的な勝ち方まで徹底解説します。

■この記事を読むとわかること

- HFMでスキャルピングに適した口座タイプと銘柄の選び方

- 短時間で利益を狙える具体的な手法とテクニカル分析

- 損切りと利確を徹底する資金管理のルール

- 規約違反を避けるための禁止事項と安全な取引方法

- スキャルピングで勝つためのメンタルコントロールと実践的なコツ

この記事を最後まで読めば、HFMでのスキャルピングを安全かつ効率的に実践し、副業収入の安定化に向けた第一歩を踏み出せるでしょう。

HFMの出金拒否の事例や信頼性はHFMの評判・口コミを参照ください。

目次

HFMはスキャルピングが可能

HFMではスキャルピング取引が認められており、特別な制限はありません。

HFMの公式サイトや利用規約にも、スキャルピングを禁止する記載は一切無いようです。

多くの海外FX業者がサーバー負荷を理由にスキャルピングを制限する中、HFMは短期間で何度も取引を繰り返すスキャルピング手法を公式に認めています。

また、HFMでは自動売買システム(EA)を使ったスキャルピングも可能です。

秒スキャルピングのような、数秒から数分という極めて短い時間での取引も問題なく行えます。

ただし、過度な取引でサーバーに負荷をかけたり、経済指標発表時の急激な価格変動のみを狙った取引を繰り返すと、利用規約違反とみなされる可能性があります。

そのため、常識的な範囲でのスキャルピングを心がけることが大切です。

出典:HFM

HFMでスキャルピングする際のおすすめ口座タイプ

HFMでスキャルピングを行う際は、口座タイプの選択が利益に大きく影響します。

HFMには複数の口座タイプが用意されており、それぞれ異なるスプレッドや取引条件を提供しています。

取引コスト、資金量、取引頻度などを総合的に考慮して口座を選ぶことが、スキャルピング成功の重要な要素です。

どの口座も最大2,000倍のレバレッジに対応していますが、スプレッドや手数料体系が異なるため、自分の取引スタイルに最適な口座を見極める必要があります。

| 項目 | ゼロ口座 | プロ口座 | スタンダード口座 |

|---|---|---|---|

| ドル円スプレッド | 0.0pips~ | 0.7pips~ | 1.2pips~ |

| 取引手数料 | 往復6ドル/ロット | なし | なし |

| 実質コスト(ドル円) | 約0.6pips | 約0.7pips | 約1.2pips |

| 最低入金額 | なし | なし | なし |

| ボーナス対象 | × | × | ○ |

| おすすめ資金 | 10万円以上 | 5万円以上 | 5万円以下 |

| 取引スタイル | スキャルピング特化 | スキャル+デイトレ | 初心者・少額取引 |

基本的におすすめなのは「ゼロ口座」

出典:HFM

ゼロ口座は、スキャルピングを本格的に行いたい方に最適な口座タイプです。

主要通貨ペアとゴールドのスプレッドが0pipsから提供されており、取引頻度の多いスキャルピングでコストを大幅に抑えられます。

ただし、1ロットあたり往復6ドルの取引手数料が発生するため、総合的な取引コストを計算する必要が点に注意が必要です。

例えば、ドル円の場合、スプレッドが0pipsでも手数料を含めると実質0.6pips程度のコストになります。

それでも他の口座タイプと比較すると取引コストは低く、1日に何十回も取引するスキャルピングトレーダーには大きなメリットです。

また、ゼロ口座は約定力も高く設定されているため、注文の滑りが少なく正確なエントリーとエグジットが可能です。

資金が10万円以上ある方や、本格的にスキャルピングで収益を上げたい方にはゼロ口座を強くおすすめします。

スキャル+デイトレを視野に入れるなら「プロ口座」

出典:HFM

プロ口座は、スキャルピングだけでなくデイトレードやスイングトレードも併用したい方に適した口座タイプです。

取引手数料が発生しない代わりに、ゼロ口座より若干広いスプレッドが設定されており、多様な取引スタイルに柔軟に対応できる特徴があります。

スキャルピングの取引頻度がそれほど高くない場合や、相場状況に応じて保有期間を調整したい場合には、プロ口座が最適な選択となります。

プロ口座のドル円スプレッドは平均0.7pips程度で、ゼロ口座の実質コスト(0.6pips)と大きな差はありません。

特に1日の取引回数が10回以下の場合、手数料負担がないプロ口座の方が有利になることもあります。

また、CFD銘柄の種類も豊富で、株価指数や貴金属、エネルギー商品まで幅広くカバーしているため、相場環境に応じて取引対象を変更できる柔軟性があります。

スキャルピングで短期利益を狙いつつ、トレンドが明確な時期にはデイトレードで大きな値幅を取るといった戦略的な使い分けが可能です。

副業トレーダーにとって、限られた時間を最大限活用できる口座タイプといえるでしょう。

少額やボーナス重視なら「プレミアム口座」

出典:HFM

プレミアム口座は、少額資金から始めたい方やボーナスを活用したい方におすすめです。

取引手数料が一切かからず、スプレッドのみが取引コストとなるため、コスト計算が分かりやすいのが特徴です。

また、各種ボーナスキャンペーンの対象となることが多く、証拠金を増やしてレバレッジ効果を高められます。

プレミアム口座のドル円スプレッドは平均1.2pips程度で、ゼロ口座と比較するとやや広めですが、手数料がない分、少額取引では実質コストが安くなる場合もあります。

特に1回の取引量が0.1ロット以下の初心者や、まずはスキャルピングの感覚を掴みたい方にはおすすめです。

また、入金ボーナスを受け取ることで実質的な証拠金を増やせるため、リスクを抑えながらスキャルピングの経験を積むことができます。

資金が5万円以下の方や、ボーナスを活用して取引を始めたい方にはおすすめです。

HFMでスキャルピングをするメリット

HFMは、スキャルピングトレーダーにとって非常に魅力的な取引環境を提供しています。

高いレバレッジ、狭いスプレッド、追証のないゼロカットシステムなど、短期間で利益を狙うスキャルピングに必要な条件が揃っています。

特に副業でFXに取り組む会社員の方にとって、限られた時間で効率的に取引できる環境が整っているのが大きな特徴です。

また、ロスカット水準が低く設定されているため、含み損に耐えながら相場の回復を待つことも可能になります。

| メリット項目 | HFMの条件 | スキャルピングへの影響 |

|---|---|---|

| 最大レバレッジ | 2,000倍 | 少ない証拠金で大きなポジション |

| スプレッド | 0.0pips~ | 取引コストの大幅削減 |

| ゼロカット | 採用 | 追証リスクゼロ |

| ロスカット水準 | 20% | 含み損への耐性向上 |

最大レバレッジが2,000倍で取引できる

HFMでは最大2,000倍という業界最高水準のレバレッジでスキャルピング取引が可能です。

高いレバレッジを活用することで、少ない証拠金でも大きなポジションを持てるため、資金効率を最大化できます。

例えば、10万円の証拠金があれば、最大2億円分の取引が理論上可能です。

スキャルピングでは小さな値幅を狙うため、ある程度のロット数が必要になりますが、高レバレッジがあることで必要証拠金を抑えられます。

ドル円で1ロット(10万通貨)の取引を行う場合、通常は約1,000万円の資金が必要ですが、2,000倍レバレッジなら5,000円の証拠金で済みます。

ただし、レバレッジが高いほどリスクも増大するため、適切な資金管理とロット調整が重要です。

特に副業トレーダーの方は、無理のない範囲でレバレッジを活用し、安定した収益を目指すことをおすすめします。

スプレッドが狭い

HFMは業界トップクラスの狭いスプレッドを提供しており、スキャルピングの取引コストを大幅に削減できます。

ゼロ口座ではドル円やユーロドルなどの主要通貨ペアが0.0pipsから取引でき、頻繁に売買を繰り返すスキャルピングにとって大きなメリットとなります。

スプレッドが狭いことで、わずかな値動きでも利益を確保しやすいのもポイントです。

例えば、ドル円のスプレッドが1.0pipsの業者と0.2pipsのHFMを比較した場合、1日10回取引すると8pips(約800円/ロット)の差が生まれます。

月間200回取引すれば、160pips(約16,000円/ロット)ものコスト差になります。

スキャルピングでは取引回数が多いほどスプレッドの影響は大きくなるため、HFMの狭いスプレッドは長期的に見て非常に有利です。

早朝や指標発表時以外はスプレッドが安定しており、予想外のコスト増加を避けられるのも魅力の一つです。

ゼロカットシステムを採用しているので追証がない

HFMが採用するゼロカットシステムにより、口座残高を超える損失が発生しても追加証拠金の支払い義務が生じません。

これにより、スキャルピング取引で予想外の急激な相場変動が起きても、投資元本以上の損失リスクを完全に回避できます。

国内FX業者では追証が発生する可能性があるため、この点はHFMの大きなアドバンテージです。

例えば、10万円の証拠金で高レバレッジ取引を行い、急激な相場変動で50万円の損失が発生したとします。

国内業者なら40万円の追証が発生しますが、HFMでは口座残高がゼロになるだけです。

スキャルピングでは短時間で多くのポジションを保有するため、システムトラブルや重要指標発表時の急変動リスクが常に存在します。

ゼロカットシステムがあることで、安心してハイレバレッジでのスキャルピングに挑戦でき、副業トレーダーでも精神的な負担を軽減しながら取引を続けられます。

ロスカット水準が20%で含み損に耐えやすい

HFMのロスカット水準は20%に設定されており、他の海外FX業者と比較して低い水準となっています。

これにより、一時的な含み損が発生しても強制決済されにくく、相場の回復を待つ余裕が生まれます。

スキャルピングでは素早い判断が求められますが、ロスカット水準が低いことで慌てて損切りする必要がなくなるのもメリットです。

例えば、証拠金維持率が30%まで下がっても取引を継続でき、相場が反転すれば損失を回避できる可能性があります。

多くの業者では50%や100%でロスカットされるため、HFMの20%という水準は非常に有利です。

ただし、ロスカット水準が低いからといって無謀な取引は禁物で、適切な損切りルールを設定することが重要です。

スキャルピングでは小さな損失を早めに確定させることが基本ですが、一時的な逆行に対してある程度の余裕を持てることで、より冷静な判断ができるようになります。

HFMでスキャルピングをするデメリット

HFMはスキャルピングに適した環境を提供していますが、いくつかのデメリットも存在します。

取引手数料の発生、ストップレベルの制限、ボーナス廃止などが主な課題です。

これらのデメリットを事前に理解しておくことで、取引戦略を適切に調整し、予想外の損失を避けることができます。

特に副業でスキャルピングを行う方は、限られた時間と資金を効率的に活用するため、デメリットを踏まえた上で口座選択や取引方法を決定する必要があります。

| デメリット項目 | 影響度 | 対策 |

|---|---|---|

| 取引手数料 | 高 | ゼロ口座使用時は計算必須 |

| ストップレベル | 中 | 損切り幅の調整が必要 |

| ボーナス廃止 | 中 | 他業者との併用検討 |

| レバレッジ制限 | 低 | 残高管理で回避可能 |

| スプレッド拡大 | 中 | 銘柄選択で軽減可能 |

取引手数料がコストとしてかかる

先ほども【基本的におすすめなのは「ゼロ口座」】のセクションで軽く説明しましたが、HFMのゼロ口座では、狭いスプレッドと引き換えに取引手数料が発生します。

1ロットあたり往復6ドルの手数料がかかるため、取引回数が多いスキャルピングでは総コストが膨らみやすくなります。

スプレッドが狭くても、手数料を含めた実質コストを正確に計算することが重要です。

例えば、1日20回取引を行った場合、手数料だけで120ドル(約18,000円)のコストが発生します。※1ロット=10万通貨の場合

月間400回取引すれば、2,400ドル(約36万円)もの手数料負担となります。

ドル円0.1ロットの取引なら手数料は0.6ドルですが、1日20回で12ドル、月400回で240ドルです。

取引量が少ない初心者や、1日数回程度の取引なら手数料の影響は限定的ですが、本格的にスキャルピングを行う場合は手数料負担を考慮した利益計算が欠かせません。

スタンダード口座なら手数料は無料ですが、スプレッドが広いため、どちらが有利かは取引スタイルによって変わります。

ストップレベルに制限がある

HFMでは銘柄ごとにストップレベルが設定されており、現在価格から一定の距離以内では指値や逆指値注文を置けません。

ストップレベルの制限により、スキャルピングで重要な細かい損切りや利確設定が困難になる場合があります。

特に値動きの小さい通貨ペアでは、この制限が取引の自由度を制約する要因となります。

例えば、ドル円のストップレベルが3.0pipsに設定されている場合、現在価格から3.0pips以内には損切りや利確の注文を設定できません。

スキャルピングでは2-5pips程度の利幅を狙うことが多いため、ストップレベルが高い銘柄では効率的な取引が困難になります。

また、急な相場変動時には、想定していた位置に損切り注文を置けず、予想以上の損失を被るリスクも考えることも重要です。

この問題を回避するには、ストップレベルが低い銘柄を選ぶか、成行注文での手動決済を活用する必要があります。

口座開設ボーナスが利用できない

出典:HFM

HFMでは以前提供されていた口座開設ボーナスが廃止されており、初回入金なしでの取引ができません。

他の海外FX業者では3,000円~15,000円程度の口座開設ボーナスが提供されることが多く、この点でHFMは不利な状況にあります。

特に資金が限られている初心者にとって、ボーナスなしのスタートは負担が大きいのが実情です。

口座開設ボーナスがあれば、自己資金を使わずにスキャルピングの練習や手法の検証ができます。

しかし、HFMでは最初から自己資金を投入する必要があるため、リスクを伴った実践からスタートしなければなりません。

また、入金ボーナスは継続して提供されていますが、条件が厳しく、出金時に制約があるため、実質的なメリットは限定的です。

この問題を解決するには、他業者の口座開設ボーナスを活用してスキャルピングの経験を積んでから、HFMでの本格的な取引に移行する方法が効果的です。

有効証拠金に応じて最大レバレッジが引き下げられる

HFMでは口座残高が増加すると、段階的に最大レバレッジが制限される仕組みになっています。

有効証拠金が増えるほどレバレッジが下がるため、資金が増えた際に取引効率が低下する可能性があります。

この制限で、大きな利益を得た後の資金活用に制約が生まれるのがデメリットです。

具体的には、5万ドル(約750万円)を超えると最大レバレッジが1,000倍に、20万ドル(約3,000万円)を超えると500倍まで制限されます。

スキャルピングで成功して資金が増えた場合、同じロット数での取引に必要な証拠金が増加し、資金効率が悪化します。

例えば、2,000倍レバレッジで1ロット取引していた場合、1,000倍に制限されると必要証拠金が2倍になる計算です。

この問題を解決するには、複数口座を開設して資金を分散させるか、利益の一部を定期的に出金することで解決することが出来るでしょう。

ゴールド・仮想通貨CFDはスプレッドが拡大しやすい

HFMでは通貨ペア以外の銘柄、特にゴールドや仮想通貨CFDでスプレッドが拡大しやすい傾向があります。

市場のボラティリティが高い時間帯や流動性が低下する時間帯に、スプレッドが大幅に広がる現象です。

これにより、予想していた取引コストを大幅に上回る場合があります。

例えば、ゴールドの通常スプレッドが0.3pipsでも、重要指標発表時や市場開始時には2.0pips以上に拡大することがあります。

仮想通貨CFDでは、さらにスプレッドが拡大する可能性が大きいです。

スキャルピングでは細かい利幅を狙うため、スプレッド拡大は致命的な影響を与えかねません。

この問題を避けるには、スプレッドが安定している時間帯での取引に限定するか、通貨ペア中心の取引戦略に切り替える必要があります。

事前にスプレッドの変動パターンを把握し、拡大しやすい時間帯を避けることが重要です。

HFMのスキャルピングにおける禁止事項

HFMではスキャルピング自体は認められていますが、一部の取引手法は利用規約で明確に禁止されています。

これらの禁止事項に該当する取引を行うと、利益の取り消しや口座凍結などの重いペナルティが課される可能性があります。

特にシステムの脆弱性を悪用した取引や、不正な価格差を利用したアービトラージは厳格に禁止されているため、注意が必要です。

副業でスキャルピングを行う際は、これらの禁止事項を十分に理解し、健全な取引を心がけることが重要になります。

レイテンシー・業者間アービトラージ等は規約で禁止されている

HFMではレイテンシーアービトラージや業者間アービトラージなどの取引手法が明確に禁止されています。

これらは価格配信の遅延や業者間の価格差を悪用する手法で、一般的なスキャルピングとは異なる不正取引とみなされます。

特に高速取引システムやEAを使用する際は、意図せずこれらの手法に該当しないよう注意が必要です。

レイテンシーアービトラージとは、価格配信の遅延を利用して利益を得る手法のことです。

例えば、重要指標発表後にサーバーの反応が遅れることを狙い、他社の価格を参考にして取引を行う行為が該当します。

業者間アービトラージは、複数のFX業者間で発生する価格差を利用した取引で、一方で買いポジション、もう一方で売りポジションを同時に持つことで無リスクで利益を狙う手法です。

これらの取引は技術的には可能ですが、HFMでは利用規約違反として厳しく処罰されます。

通常のスキャルピングでテクニカル分析やファンダメンタルズ分析に基づいて取引している限り、これらの禁止事項に該当することはありません。

意図的なサーバーエラー・価格バグの利用は禁止されている

HFMではサーバーエラーや価格表示のバグを意図的に利用した取引も禁止されています。

システムの不具合により異常な価格が表示された際に、それを利用して取引を行うことは不正行為とみなされ、厳格な処罰の対象となります。

このような状況に遭遇した場合は、取引を控えてサポートに報告することが適切な対応です。

価格バグの例として、通常150円で取引されているドル円が、システムエラーにより100円で表示されるような場合があります。

このような明らかに異常な価格での取引は、たとえ取引画面上では完了していても、後から取り消される可能性が高いです。

また、サーバーエラーによる約定遅延を利用して、価格が動いた後に有利な価格で約定させようとする行為も禁止されています。

重要指標発表時やサーバーメンテナンス直後など、システムが不安定になりやすい時間帯は特に注意が必要です。

このような不具合を発見した場合は、取引を行わずにすぐにカスタマーサポートに連絡し、指示を仰ぐことが重要です。

健全なスキャルピング取引を続けるためにも、フェアな取引環境の維持に協力する姿勢が求められます。

HFMでスキャルピングに適した銘柄

HFMでスキャルピングを行う際は、銘柄選択が成功の鍵となります。

スプレッドの狭さ、約定力の高さ、適度なボラティリティを持つ銘柄を選ぶことで、効率的な利益確保が可能になります。

特に通貨ペアと貴金属CFDの中から、取引時間帯や市場状況に応じて最適な銘柄を選択することが重要です。

副業でスキャルピングを行う方は、取引可能な時間帯と各銘柄の特性を理解し、自分のライフスタイルに合った銘柄を中心に取引することをおすすめします。

| 銘柄 | 平均スプレッド | ボラティリティ | おすすめ時間帯 | 難易度 |

|---|---|---|---|---|

| ドル円 | 0.2pips | 低~中 | 日本時間9-24時 | 初級 |

| ユーロドル | 0.1pips | 中 | 日本時間16-2時 | 初級 |

| ポンドドル | 0.3pips | 高 | 日本時間16-2時 | 中級 |

| ゴールド | 0.3pips | 高 | 日本時間21-2時 | 中級 |

| ポンド円 | 0.5pips | 極高 | 日本時間16-24時 | 上級 |

ドル円(USD/JPY)|スプレッドが狭く約定力も高い

ドル円はスキャルピング初心者に最もおすすめできる通貨ペアです。

日本人にも一番なじみのある通貨ペアかもしれません。

HFMでは平均0.2pips程度の狭いスプレッドで取引でき、約定力も非常に高いため、安定した取引環境でスキャルピングに集中できます。

また、値動きが比較的穏やかで予測しやすく、急激な価格変動によるリスクを抑えられます。

ドル円の大きなメリットは、日本時間の朝9時から深夜24時まで活発に取引されることです。

特に東京市場の9時から15時、ニューヨーク市場の22時から翌2時は流動性が高く、スプレッドが安定します。

値動きの幅は1日50-100pips程度で、スキャルピングに適した細かい波を形成します。

テクニカル分析も効きやすく、移動平均線やサポート・レジスタンスラインが機能しやすいのが特徴です。

副業トレーダーにとって、帰宅後の夜間でも十分な取引機会があるのも魅力です。

経済指標の影響を受けやすいものの、予測可能な範囲内での動きが多く、リスク管理しやすい通貨ペアといえます。

ユーロドル(EUR/USD)|取引量世界一でテクニカルも効きやすい

ユーロドルは世界最大の取引量を誇る通貨ペアで、スキャルピングに理想的な条件が揃っています。

取引量が多いため流動性が非常に高く、HFMでは0.1pips程度の極めて狭いスプレッドで取引できます。

ドル円と同じくテクニカル分析の精度が高く、チャートパターンや指標が素直に機能しやすいのが特徴です。

ユーロドルの取引に最適な時間帯は、ロンドン市場とニューヨーク市場が重複する日本時間21時から翌2時です。

この時間帯は1日の中で最も活発に取引され、1時間で20-30pipsの値動きが期待できます。

スキャルピングでは5-10pips程度の利幅を狙うことが多いため、十分な取引機会があります。

また、アメリカとヨーロッパの経済指標発表時には大きく動くため、指標トレードにも適しているのもポイントです。

テクニカル分析では、ボリンジャーバンドやRSIなどのオシレーター系指標がよく機能します。

ただし、夏時間と冬時間で取引時間が変わることや、ヨーロッパの祝日には流動性が低下することに注意が必要です。

ポンドドル(GBP/USD)|値動きが大きく短期トレード向き

ポンドドルは値動きが大きく、短期間で大きな利益を狙えるスキャルピング向けの通貨ペアです。

1時間で30-50pipsの値動きが頻繁に発生するため、少ない取引回数でも効率的に利益を積み重ねることができます。

ポンドドルの特徴は、トレンドが発生すると一方向に大きく動きやすいことです。

特にロンドン市場の開始時間である日本時間16時頃から活発になり、ニューヨーク市場との重複時間帯である21時から翌2時が最も取引しやすくなります。

スキャルピングでは10-20pips程度の利幅を狙うことが可能で、ドル円の2倍程度の効率で利益を狙えます。

しかし、急激な値動きによりストップロスが効かない場合もあるため、ポジションサイズを抑えめにすることが重要です。

また、イギリスの政治情勢や金融政策の影響を強く受けるため、関連ニュースには常に注意を払う必要があります。

値動きが激しい分リスクも高く、適切な資金管理が必要になるため、中級者以上のトレーダーにおすすめの通貨ペアです。

ゴールド(XAU/USD)|高ボラティリティを活かした貴金属CFD

ゴールドは貴金属CFDの中でも特に人気が高く、スキャルピングで大きな利益を狙える銘柄です。

高いボラティリティにより短時間で大幅な価格変動が発生するため、少ない取引時間でも効率的に利益を確保できます。

ゴールドの価格は、アメリカの金融政策、地政学的リスク、ドル相場の影響を強く受けます。

特にニューヨーク市場の取引時間である日本時間21時から翌2時に大きく動くことが多く、1時間で10-30ドルの値動きが頻繁に発生します。

スキャルピングでは5-10ドル程度の利幅を狙うのが一般的で、他の通貨ペアよりも大きな利益を狙えるのが特徴です。

HFMではゴールドのスプレッドは0.3pips程度と狭く設定されていますが、市場が不安定な時はスプレッドが拡大しやすい点に注意が必要です。

また、証拠金も通貨ペアより多く必要になるため、資金管理を慎重に行う必要があります。

リスクとリターンが高い銘柄として、スキャルピング中級者以上におすすめします。

ポンド円(GBP/JPY)|上級者向けの高ボラ通貨ペアでリターンを狙う

ポンド円は最も値動きが激しい主要通貨ペアの一つで、スキャルピング上級者向けの銘柄です。

1日で100-200pipsの値動きが珍しくなく、短時間で大きな利益を狙える反面、損失リスクも極めて高い特徴があります。

ポンド円は「殺人通貨」と呼ばれるほど値動きが激しく、1時間で50-100pipsの変動も頻繁に発生します。

特にロンドン市場の開始時間である日本時間16時から東京市場終了までの24時が最も活発です。

スキャルピングでは20-30pips程度の大きな利幅を狙うことができ、成功すれば他の通貨ペアの数倍の利益を得られます。

ただし、急激な値動きによりストップロスが機能しない場合や、スリッページが大きくなるリスクがあります。

また、ポンドと円の金利差、両国の経済指標、リスクオンオフの市場センチメントなど、多くの要因が価格に影響するため、ファンダメンタルズ分析も重要です。

豊富な経験と強靭なメンタルを持つ上級者のみにおすすめできるハイリスク・ハイリターン通貨ペアです。

HFMスキャルピングの実践手法

HFMでスキャルピングを成功させるには、具体的な手法とテクニカル分析の組み合わせが重要です。

短時間で利益を確保するため、エントリーとエグジットのタイミングを正確に見極める必要があります。

副業でFXに取り組む方でも実践しやすい手法として、ボリンジャーバンド、RCI、プライスアクションを活用した3つの手法をご紹介します。

これらの手法は非常にシンプルで1分足から5分足チャートで効果を発揮し、限られた時間でも効率的に取引できる特徴があります。

| 手法 | 難易度 | 利確目標 | 適用相場 |

|---|---|---|---|

| ボリンジャーバンド×RSI | 初級 | 5-10pips | レンジ相場 |

| RCI反転 | 中級 | 8-15pips | 全相場 |

| プライスアクション | 上級 | 10-30pips | 全相場 |

1分足×ボリンジャーバンド×RSIを使った手法

1分足チャートでボリンジャーバンドとRSIを組み合わせたスキャルピング手法は、初心者でも理解しやすく実践的です。

ボリンジャーバンドの±2σタッチとRSIの買われすぎ・売られすぎを同時に確認することで、高精度な逆張りエントリーが可能になります。

この手法では確実性重視なら5-10pips、より大きな利幅を狙うなら反対側のバンドまでの利確を選択できます。

チャート解説でも示している通り、具体的なエントリー条件は価格がボリンジャーバンドの+2σに到達し、同時にRSIが70以上を示した時の売りエントリーです。

逆に-2σタッチでRSIが30以下なら買いエントリーを検討します。

利確はボリンジャーバンドからの反発が確認できた後、反対側のバンド(±2σ)到達を狙うか、または5-10pipsの固定利幅で確実に決済するか選びましょう。

損切りはバンドを明確に上抜け・下抜けした時点で行います。

この手法は1回の取引時間が平均3-8分程度で、トレンド相場ではなくレンジ相場で威力を発揮するのが特徴です。経済指標発表前後は避け、市場が落ち着いている時間帯での取引を心がけましょう。

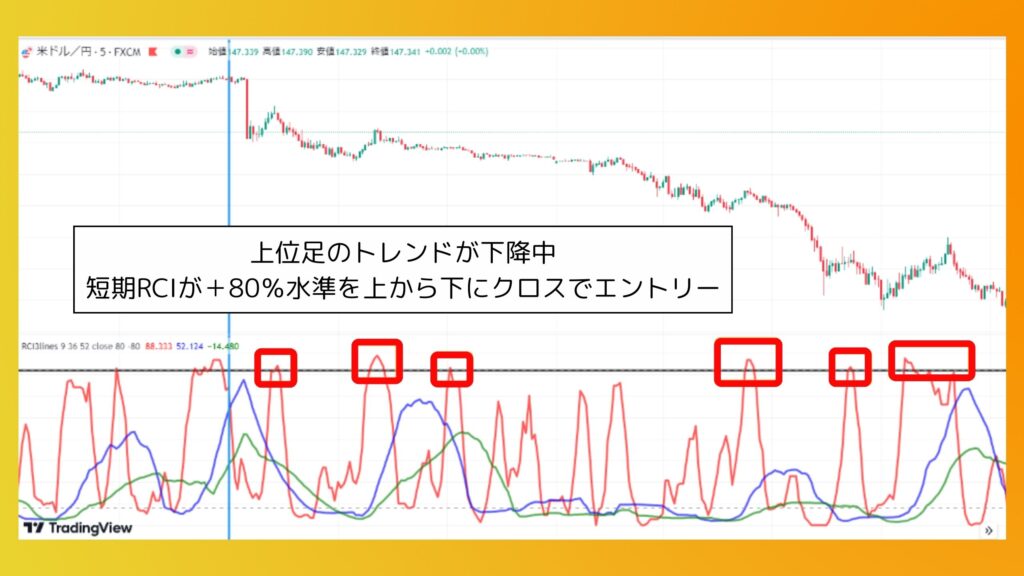

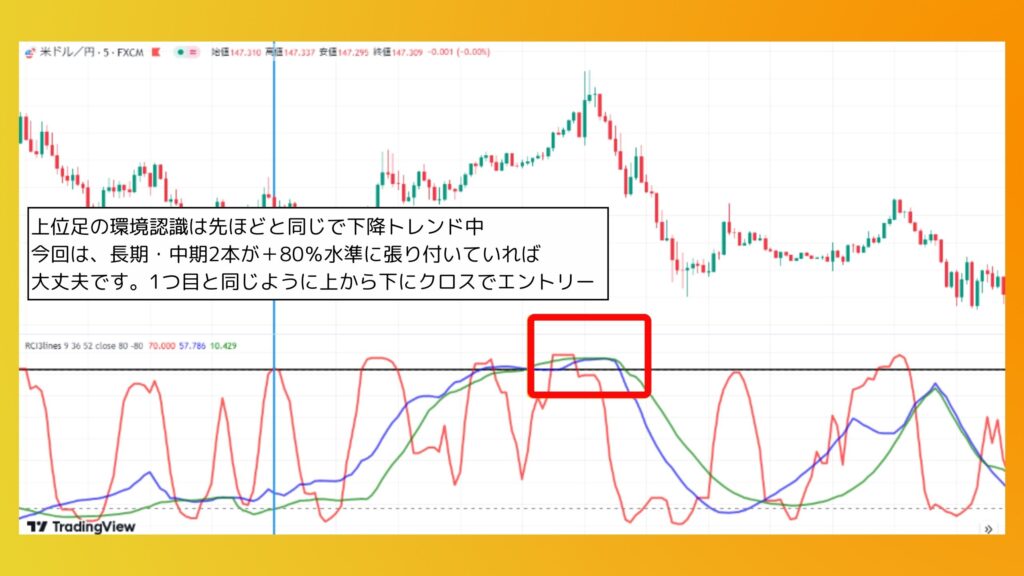

RCI反転タイミング型スキャルピング手法

RCI(順位相関指数)を活用したスキャルピング手法は、相場の転換点を的確に捉える優れた手法です。

RCIは他のオシレーター系指標と比較して細かな値動きに敏感に反応するため、短期間での価格変動を捉えるスキャルピングに非常に適しています。

この手法では短期RCI(9期間)赤、中期RCI(26期間)青、長期RCI(52期間)緑の組み合わせにより、エントリータイミングをより正確に判断できるのが特徴です。

具体的な手法として2つのパターンがあります。

1つ目は「長期トレンドの押し目買い・戻り売り」で、1時間足で長期トレンドを確認し、5分足で短期RCIが±80%水準をクロスしたタイミングでエントリーします。

2つ目は「突っ込み気味の順張り取引」で、長期・中期・短期の3本すべてのRCIが±80%水準を同時にクロスした時に5分足でエントリーする手法です。

上位足のトレンド確認は1つ目と同じです。

利確は短期RCIが逆方向の±80%到達時や重要な水平ラインタッチ時に行い、損切りは直近の高安値に設定します。

スキャルピングでは勝率を重視し、コツコツと利益を積み重ねることが重要で、1回の取引で8-15pipsの利益を狙います。

ただし、短期時間足では「だまし」も多いため、複数のRCIを組み合わせて根拠を強化し、適切な資金管理を心がけることが成功の鍵となります。

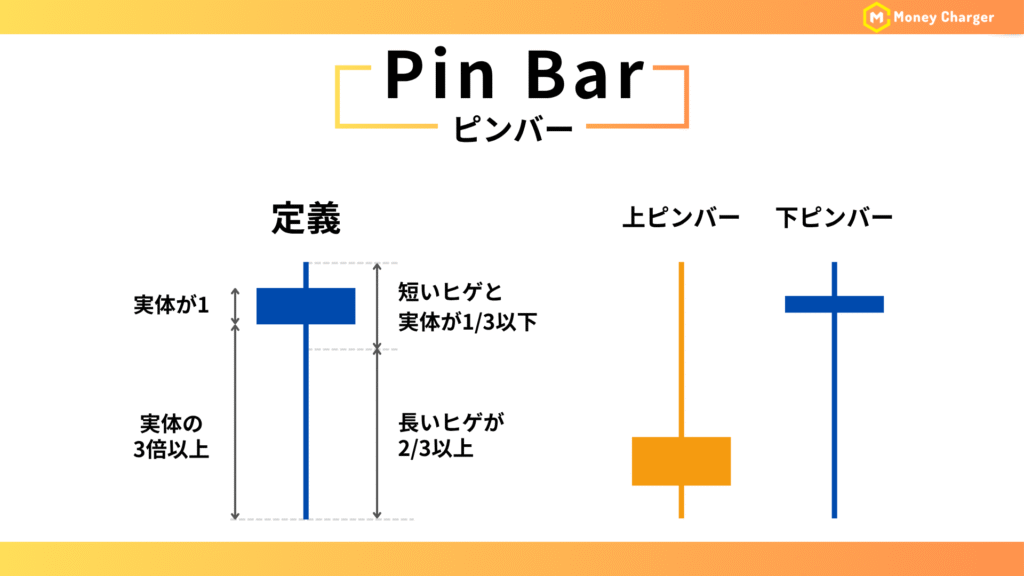

プライスアクションを利用

プライスアクションを活用したスキャルピングは、チャートパターンから相場の心理を読み取る高度な手法です。

ローソク足の形状や組み合わせから市場参加者の心理状態を分析し、価格の転換点や継続パターンを見極めてエントリーします。

特にピンバーとスラストパターンは、短期取引で高い効果を発揮する代表的なプライスアクションです。

必ず覚えるようにしましょう。

ピンバー

ピンバーは上下に長いヒゲを持つローソク足で、相場の転換を示す強力なシグナルです。

実体の3倍以上の長いヒゲを持ち、短いヒゲと実体が全体の1/3以下という条件を満たす形状が理想的です。

長いヒゲは一方向への強い圧力とその後の反発を表しており、スキャルピングでは5-10pipsの反転を狙う絶好の機会となります。

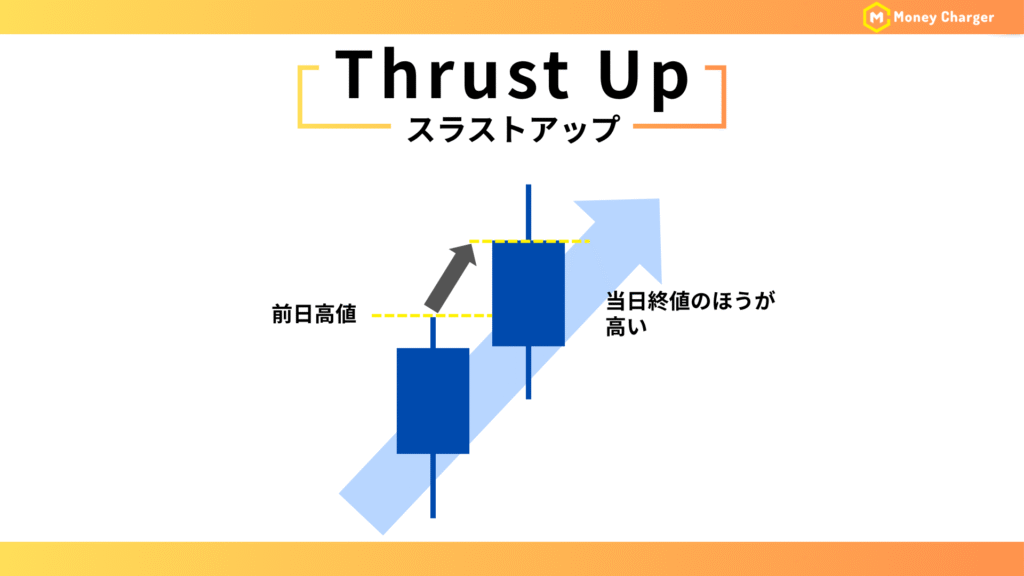

スラスト(スラストアップ、スラストダウン)

スラストは連続する同色のローソク足により形成される強力な継続パターンです。

3本以上の連続した陽線(スラストアップ)や陰線(スラストダウン)は、トレンドの加速を示しており、順張りエントリーの絶好のタイミングとなります。

このパターンは特に重要なサポート・レジスタンスブレイク時に出現しやすく、大きな利益を狙えます。

HFMスキャルピングで勝つためのコツ

HFMでスキャルピングを成功させるには、技術的な手法だけでなく、メンタル面や資金管理の要素が重要になります。

短期間で何度も取引を繰り返すスキャルピングでは、一回の判断ミスが大きな損失につながる可能性があります。

特に副業でFXに取り組む方は、限られた時間と資金を効率的に活用するため、明確なルールとメンタルコントロールが欠かせません。

ここでは、HFMでスキャルピングを行う際に押さえておくべき4つの重要なコツをご紹介します。

これらのポイントを意識することで、安定した収益を目指せるようになります。

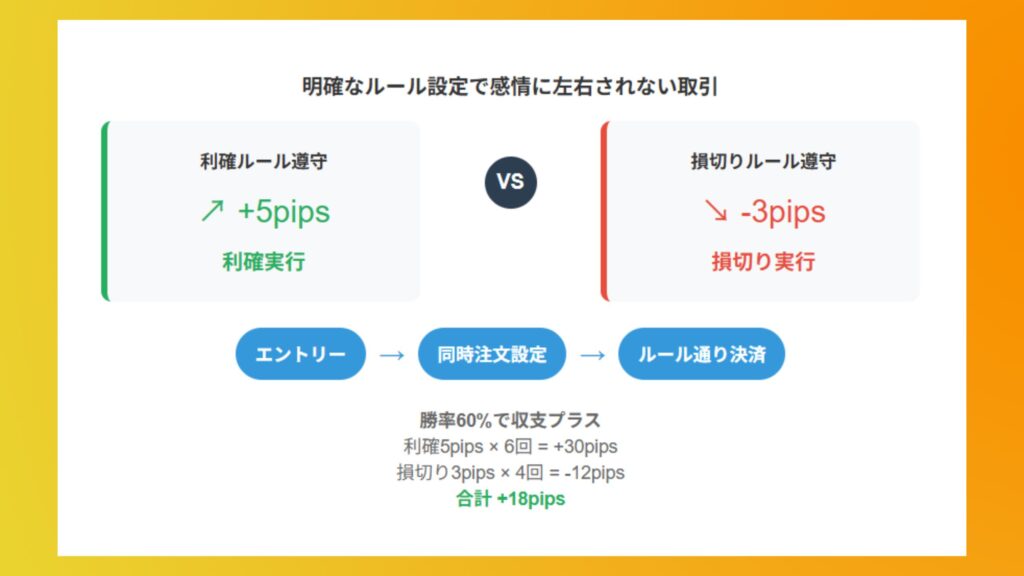

損切りと利確ルールを徹底する

スキャルピングで最も重要なのは、明確な損切りと利確ルールを設定し、それを必ず守ることです。

感情に左右されず機械的にルールを実行することで、小さな損失で済ませ、利益を着実に積み重ねることができます。

損切りは2-3pips、利確は5-15pipsといった具体的な数値を事前に決めておき、エントリー時に同時に注文を入れることが基本です。

例えば、ドル円でのスキャルピングでは、エントリーと同時に5pipsの利確と3pipsの損切りを設定します。

この場合、勝率が6割を超えれば収支はプラスになる計算です。

重要なのは、含み益が出ていても利確目標に達するまで待つことと、含み損が膨らんでも損切りラインで必ず決済することです。

「もう少し待てば戻るかも」という期待は禁物で、ルール通りの決済を繰り返すことが長期的な成功につながります。

また、1日の損失上限も決めておき、それに達したら取引を停止する自制心も必要です。

スキャルピングでは小さな利益と損失の積み重ねなので、ルールの徹底が何より大切になります。

ロット数と資金管理のバランスを意識する

適切なロット数の設定は、スキャルピングで安定した収益を得るための基本です。

証拠金に対して過度に大きなロットで取引すると、わずかな逆行でも大きな損失となり、資金を一気に失うリスクが高まります。

一般的には、1回の取引で口座資金の1-2%以内のリスクに抑えるのが目安です。

具体的には、10万円の証拠金なら1回の損失は1,000-2,000円以内に留めます。

損切りを3pipsに設定している場合、ドル円なら0.3ロット程度が適正なロット数となります。

また、連敗が続いた際はロット数を下げ、連勝時も急激に上げすぎないことが重要です。

HFMの最大2,000倍レバレッジは魅力的ですが、フルレバレッジでの取引は避け、余裕を持った資金管理を心がけましょう。

資金管理表を作成し、毎日の取引結果を記録することで、自分の取引パフォーマンスを客観視できます。

副業トレーダーの場合、無理な資金投入は避け、生活に支障のない範囲での取引を徹底することが長期的な成功の秘訣です。

無理なポジションを持たないメンタルコントロール

スキャルピングでは冷静な判断力を保つことが極めて重要で、感情的な取引は失敗の最大要因となります。

特に連敗が続いた時や大きな利益を逃した後は、感情的になって無謀な取引をしがちですが、これを避けるメンタルコントロールが成功の鍵となります。

取引前に明確なエントリー条件を設定し、それに合致しない場面では見送る勇気を持つことが大切です。

「取り返そう」という気持ちでロット数を上げたり、損切りラインを無視したりするのは典型的な失敗パターンです。

また、利益が出ている時も「もっと取れるはず」と欲張らず、設定した利確ラインで確実に決済することが重要になります。

1日の取引回数も制限し、疲労による判断力低下を防ぎましょう。

副業でスキャルピングを行う場合、本業のストレスが取引に影響することもあるため、コンディションが悪い日は取引を控える判断も必要です。

定期的に取引日記をつけ、自分の感情状態と取引結果の関係を分析することで、メンタル面での改善点を見つけられます。

指標発表時の取引を避ける

経済指標発表時は相場が急激に変動するため、スキャルピングには不向きな時間帯となります。

重要指標の発表前後は、スプレッドが大幅に拡大し、予想外の価格変動により損失リスクが大幅に高まるためです。

特に雇用統計、GDP、中央銀行の政策金利発表などの重要指標は避けるべきタイミングです。

指標発表時は通常0.2pipsのドル円スプレッドが2-5pipsまで拡大することがあり、これだけでスキャルピングの利益が消失してしまいます。

また、価格が一方向に大きく動くため、通常のテクニカル分析が機能しにくくなります。

HFMの経済カレンダーや外部の指標カレンダーを事前にチェックし、重要指標の30分前から30分後は取引を控えることは基本です。

指標発表時を避けることで、安定したスプレッド環境での取引が可能となり、スキャルピングの成功率を大幅に向上させることができます。

副業トレーダーの場合、取引可能時間が限られているため、事前に指標スケジュールを確認し、効率的な取引時間を計画することが重要です。

HFMのスキャルピングに関するよくある質問

HFMでスキャルピングを始める際、多くのトレーダーが抱く疑問や不安があります。

取引制限、技術的な要件、リスク管理など、実際に取引を開始する前に解決しておきたい重要なポイントが数多く存在します。

これらの疑問を事前に解決することで、安心してスキャルピング取引に集中でき、予想外のトラブルを避けることができるでしょう。

ここでは、HFMでスキャルピングを行う上で特によく寄せられる6つの質問について、具体的かつ実用的な回答をしています。

副業でFXに取り組む方が直面しやすい問題を中心に、実際の取引で役立つ情報をまとめました。

スキャルピングにおける最低ロットや注文回数に制限はありますか?

HFMではスキャルピング取引において、最低ロット数や1日の注文回数に特別な制限は設けられていません。

最低取引ロットは0.01ロット(1,000通貨)から可能で、注文回数についても明確な上限は定められていないため、自由度の高いスキャルピング取引が可能です。

ただし、過度な高頻度取引や異常なパターンの取引は、サーバー負荷の観点から制限される可能性があります。

具体的には、ゼロ口座では0.01ロットから最大50ロットまでの取引が可能で、スタンダード口座でも同様の条件となっています。

1日に100回以上の取引を行うことも技術的には可能ですが、常識的な範囲での取引を心がけることが重要です。

また、同一価格での大量注文や、数秒以内の連続注文を繰り返すような取引パターンは、システムの安定性を損なう可能性があるため注意が必要になります。

副業トレーダーの場合、通常1日10-30回程度の取引になることが多く、この範囲であれば全く問題ありません。

重要なのは取引回数よりも、一回一回の取引に明確な根拠を持つことです。

約定スピードやスリッページはスキャルにどの程度影響しますか?

約定スピードとスリッページは、スキャルピングの収益性に直接影響する重要な要素です。

HFMでは平均的な約定スピードを提供していますが、市場の流動性が低い時間帯や重要指標発表時には、わずかなスリッページが発生する可能性があります。

特に数pipsの利幅を狙うスキャルピングでは、1pipのスリッページでも利益が大幅に減少してしまうため、注意深い対応が必要です。

通常の市場時間であれば、ドル円やユーロドルなどの主要通貨ペアでは0.1-0.3pips程度のスリッページで約定することが多く、スキャルピングへの影響は限定的です。

しかし、早朝の流動性が低い時間帯や、雇用統計などの重要指標発表時には1-2pipsのスリッページが発生することもあります。

この問題を軽減するには、成行注文ではなく指値注文を活用する、流動性の高い時間帯を選んで取引する、スリッページを考慮した利確・損切り設定を行うなどの対策が効果的です。

また、VPS(仮想専用サーバー)を利用することで、物理的な距離による遅延を最小限に抑えることも可能になります。

スキャルピングにVPS(仮想専用サーバー)は必要ですか?

VPSの利用は、本格的なスキャルピングを行う上で推奨される環境ですが、必須ではありません。

VPSを利用することで、インターネット回線の不安定さや停電リスクを回避でき、より安定した取引環境を構築できますが、副業レベルの取引であれば通常のPC環境でも十分対応可能です。

VPSの導入を検討すべきは、1日50回以上の高頻度取引を行う場合や、自動売買システムを24時間稼働させる場合になります。

VPSの主なメリットは、24時間安定した稼働、高速なインターネット接続、停電や回線トラブルからの保護、複数のMT4/MT5の同時稼働などが挙げられます。

一方で、月額1,000-3,000円程度のコストが発生するため、取引頻度と収益性を考慮した判断が必要です。

副業でスキャルピングを行う場合、平日の夜間や週末に集中して取引することが多いため、その時間帯だけ自宅のPCを使用する方法でも十分な場合があります。

ただし、インターネット回線が不安定な地域にお住まいの方や、取引中にPCがフリーズすることが多い環境では、VPSの利用を強く推奨します。

自動売買(EA)によるスキャルピングは可能ですか?

HFMでは自動売買システム(EA)を使用したスキャルピング取引が認められています。

EAを利用することで、感情に左右されない一貫した取引が可能になり、24時間の取引機会を逃すことなく活用できるメリットがあります。

ただし、過度に高頻度な取引や、市場に悪影響を与えるような取引パターンは制限される可能性があるため、適切な設定が重要です。

EAでスキャルピングを行う際の注意点として、まず取引頻度を常識的な範囲に抑えることが挙げられます。

1分間に何十回もの注文を繰り返すような設定は避け、1時間あたり5-10回程度の取引頻度に調整することがおすすめです。

また、重要経済指標発表時には自動的に取引を停止する機能を組み込むことで、予想外の損失を防げます。

スリッページやスプレッド拡大に対応するため、適切なフィルター機能も必要です。

EAの選択においては、過度に楽観的なバックテスト結果に惑わされず、実際の相場での検証を十分に行うことが大切です。

副業トレーダーの場合、EAに完全に依存するのではなく、定期的な監視と調整を行いながら運用することを推奨します。

HFMでスキャルピングをするとアカウント凍結のリスクはありますか?

通常のスキャルピング取引を行っている限り、アカウント凍結のリスクは極めて低いです。

HFMはスキャルピングを公式に認めており、利用規約に従った正当な取引であれば問題ありませんが、禁止事項に該当する取引を行った場合は凍結の可能性があります。

特に注意すべきは、アービトラージ取引、レイテンシー取引、サーバーエラーの悪用などの行為です。

アカウント凍結を避けるためには、健全な取引パターンを維持することが重要になります。

具体的には、テクニカル分析やファンダメンタルズ分析に基づいた取引を行う、他社との価格差を狙った取引は避ける、システムエラー時の取引は控える、過度な高頻度取引は行わないなどの点に注意が必要です。

また、複数口座間での両建て取引や、意図的な遅延を利用した取引も禁止されています。

万が一、取引に関して疑問がある場合は、事前にカスタマーサポートに確認することをおすすめします。

副業でスキャルピングを行う一般的なトレーダーであれば、これらの禁止事項に該当することはほとんどないため、過度に心配する必要はありません。

スキャルピング中に急なスプレッド拡大が起きた場合はどう対処すればいいですか?

スプレッドの急激な拡大は、スキャルピングにおいて最も注意すべきリスクの一つです。

重要経済指標の発表時や市場開始時、流動性が低下する時間帯にスプレッドが拡大した場合は、即座に新規エントリーを停止し、既存ポジションの決済を検討することが重要です。

拡大したスプレッドでの取引は、予想以上のコストが発生し、利益を大幅に圧迫する可能性があります。

具体的な対処法として、まずスプレッドが通常の2倍以上に拡大した場合は新規取引を一時停止します。

既存のポジションについては、含み益がある場合は早めの利確を検討し、含み損の場合は損切りラインに達していなくても状況を慎重に判断することが大切です。

スプレッド拡大の原因が一時的なものか継続的なものかを見極めることも重要で、経済指標発表による一時的な拡大であれば30分-1時間程度で正常化します。

予防策としては、重要指標の発表スケジュールを事前に確認し、該当時間帯の取引を避ける、スプレッドアラート機能を設定して異常を早期に察知する、複数の通貨ペアを監視して相対的に安定した銘柄を選択するなどの方法が効果的です

まとめ|HFMでのスキャルピングを徹底解説しました

HFMは最大2,000倍のレバレッジと狭いスプレッドにより、スキャルピングに適した取引環境を提供しています。

ゼロ口座なら主要通貨ペアを0pipsから取引でき、ゼロカットシステムで追証リスクもありません。

しかし、取引手数料やストップレベルの制限など、事前に把握すべきデメリットも存在します。

スキャルピングで成功するには、ボリンジャーバンドやRCIを活用した具体的な手法の習得が重要になります。

さらに重要なのは、明確な損切り・利確ルールの徹底と適切な資金管理です。感情に左右されない冷静な判断と、経済指標発表時の取引回避も欠かせません。

副業でスキャルピングに取り組む方は、まずデモ口座で十分な練習を積み重ねることをおすすめします。

HFMの禁止事項を理解し、健全な取引を心がけることでアカウント凍結リスクも回避できます。

限られた時間を有効活用し、安定した副業収入を目指すなら、HFMでのスキャルピングは有力な選択肢となるでしょう。

正しい知識と継続的な学習により、着実にスキルアップを図ってください。

この記事を書いた人

- MoneyChager編集部では、海外FX関連の仕事に10年以上携わっており、海外FX業者へのコンサルティング実務経験もある知識、経験共に豊富なディレクターが全てのコンテンツ制作のディレクションを行っております。また、実際にFX・CFD取引の経験がある5人のライターがライティングを行っており、コンテンツ制作は全てコンテンツ制作ポリシーに基づき本当の価値のある記事を制作できるように編集部一同心がけております。

最新の投稿

人気の記事

- 2022.10.03 Exness(エクスネス) 口座追加開設(乗り換え)手順 【スマホ画像解説付きで簡単!】

- 2023.01.11 海外FXの損失は確定申告が必要?書類の書き方や税金の損益通算も併せて解説!

- 2023.02.27 【海外FX】アービトラージは稼げる?手法や禁止行為について初心者にわかりやすく解説

- 2023.02.27 海外FXのゴールド(XAUUSD)でおすすめ業者は?勝ち方やスプレッド等の取引条件も比較

- 2025.07.15 海外FX口座開設ボーナス・入金ボーナス比較ランキング!【最新11月】業者一覧

最近の記事

- 2025.11.11 TitanFXの全口座タイプ比較一覧|おすすめ口座や変更方法まで解説(タイタンFX)

- 2025.11.06 【図解解説】Bitunix口座開設手順(新規登録)【最新スマホ画像付きで簡単アカウント作成】(ビットユニックス)

- 2025.11.03 AXIORYの全口座タイプ比較一覧|おすすめ口座や変更方法まで解説(アキシオリー)

- 2025.11.03 AXIORYでのスキャルピングを徹底解説|禁止事項からおすすめの口座・勝ち方まで解説(アキシオリー)

- 2025.10.31 HFMコピートレード攻略法!選び方・やり方、資金移動や手数料も解説