お役立ち情報 INFORMATION

AXIORYのスワップ完全解説|スワップフリー対象銘柄や計算方法まで完全解説(アキシオリー)

副業でFXに取り組む中で「AXIORYのスワップポイントで安定収入を得たいけど、仕組みがよくわからない」「スワップフリー口座って使えるの?」と悩んでいませんか?

実は、AXIORYのスワップポイントを正しく理解すれば、長期保有でも有利にトレードできる可能性があります。

本記事では、AXIORYのスワップポイントの特徴から計算方法、スワップフリー口座の開設条件、他社との比較まで完全網羅して解説します。

■この記事を読むとわかること

- スワップポイントの付与時間と3倍デーの仕組み

- 通貨ペア別のスワップ一覧と計算方法

- スワップフリー口座の開設条件と注意点

- MT4/MT5でのスワップ確認方法

- 他社比較で見るAXIORYの優位性

この記事を読み終えれば、AXIORYのスワップポイントについての知識が深まり、より戦略的にトレードすることが出来るでしょう。

AXIORYの出金拒否の事例や実際の口コミはAXIORYの評判・口コミで徹底調査しております。

AXIORYのスワップポイントの特徴

まずはAXIORYのスワップポイントの特徴です。他の海外FX業者と似ている所が多くあります。

スワップポイントとは、異なる金利の通貨を取引する際に発生する金利差のことです。

AXIORYでは、最大1,000ロットまでポジションを保有でき、スワップ収益を大きく狙える環境が整っています。

ただし、買いと売りの両方でマイナススワップになる通貨ペアも存在するため、長期保有する際は注意が必要です。

スワップの付与時間は明確に決まっており、計画的なトレードが可能となっています。

スワップポイントが両方マイナスの銘柄が存在

AXIORYでは、買いポジションと売りポジションの両方でマイナススワップになる通貨ペアが複数存在します。

とくにマイナー通貨やエキゾチック通貨、さらにCFD銘柄ではこの傾向が強く出ます。

これは、AXIORYが取引コストを低く抑える代わりに、スワップポイントで調整しているためです。

例えば、CHFJPYの場合

- rn t

- 買いスワップ(ロング):−4.66

- 売りスワップ(ショート):−1.24

rn t

rn

このような通貨ペアを長期保有すると、毎日マイナススワップが発生してしまいます。

デイトレードやスキャルピング中心のトレーダーには影響が少ないですが、スイングトレードを行う場合は要注意です。

保有期間が長くなるほど、スワップによる損失が積み重なってしまうからです。

事前にMT4やMT5で各通貨ペアのスワップポイントを確認し、トレード戦略を立てることが重要になります。

スワップ付与時間は日本時間の朝7時もしくは6時

AXIORYのスワップポイント付与時間は、夏時間と冬時間で異なります。

夏時間(3月第2日曜日~11月第1日曜日)は日本時間の朝6時、冬時間は朝7時に付与されます。

この時間にポジションを保有していれば、自動的にスワップポイントが口座残高に反映される仕組みです。

スワップポイントを受け取るためには、ロールオーバー時間をまたいでポジションを保有する必要があります。

ロールオーバーとは、NYクローズ(日本時間の朝6時または7時)をまたいで建玉を翌日に回すこと。

つまり、朝6時や7時の直前にポジションを建てて、直後に決済すれば、短時間でスワップポイントを獲得できるのです。

ただし、マイナススワップの通貨ペアの場合は、逆に損失が発生してしまいます。

会社員の方にとっては、出社前の時間帯になるため確認しやすいタイミングといえます。

スワップ狙いのトレードを行う場合は、この時間を意識してポジション管理を行いましょう。

毎日同じ時間に付与されるため、計画的な資金管理が可能になります。

水曜日はスワップが3倍

AXIORYでは、水曜日から木曜日にかけてのロールオーバー時にスワップポイントが3倍になります。

これは、土日分のスワップポイントがまとめて付与されるためです。

外国為替市場は土日が休場となるため、その分を水曜日にまとめて計算する仕組みになっています。

プラススワップの通貨ペアを保有している場合、水曜日は通常の3倍の利益を得ることが可能です。

例えば、通常1日あたり100円のスワップポイントが発生する場合、水曜日は300円受け取れることになります。

スワップトレーダーにとって、水曜日は重要な曜日といえるでしょう。

一方で、マイナススワップの通貨ペアでは3倍の損失が発生します。

短期トレーダーの方は、水曜日のポジション持ち越しを避けることで、余計なコストを抑えられます。

曜日を意識したポジション管理が、収益に大きく影響することを理解しておきましょう。

スワップで得た利益のみの出金は不可

AXIORYでは、スワップポイントで得た利益だけを出金することはできません。

スワップポイントは証拠金の一部として扱われ、ポジションを決済して初めて確定利益となります。

つまり、ポジションを保有したまま、スワップ分だけを引き出すことは不可能なのです。

スワップ収益を現金化するには、以下の手順が必要です。

- スワップが貯まったポジションを決済する

- 確定利益として口座残高に反映される

- 出金申請を行う

この仕組みは、多くの海外FX業者で採用されています。

長期的にスワップ収益を狙う場合は、定期的にポジションを決済して利益確定する必要があります。

ただし、頻繁な決済はスプレッドコストがかかるため、バランスを考えた運用が大切です。

複数のポジションを分散して保有し、段階的に利益確定していく戦略が有効でしょう。

ポジション数は無制限で最大ロット数が大きい

AXIORYの大きな特徴として、ポジション数に制限がなく、1ポジションあたり最大1,000ロットまで保有できます。

他の海外FX業者では、50~100ロット程度が上限となることが多い中、AXIORYは圧倒的な取引規模を実現できます。

スワップ収益を最大化したいトレーダーにとって、この環境は非常に魅力的です。

例えば、1ロットで1日100円のスワップポイントが発生する場合

例えば、1ロットで1日100円のスワップポイントが発生する場合

- rn t

- 10ロット保有:1日1,000円

- 100ロット保有:1日10,000円

- 1,000ロット保有:1日100,000円

rn t

rn t

rn

大口取引が可能なため、資金力のあるトレーダーはスワップ収益を大きく狙えます。

また、複数の通貨ペアでポジションを分散させることも可能です。

リスク分散しながらスワップ収益を積み上げる戦略が取りやすくなっています。

ただし、大きなポジションを持つほど為替変動リスクも増大するため、適切な資金管理が不可欠となります。

AXIORYは条件付きでスワップフリー口座を開設可能

AXIORYでは、特定の条件を満たすことでスワップフリー口座の開設が可能です。

スワップフリー口座とは、ポジションを翌日に持ち越してもスワップポイントが発生しない特別な口座のことを指します。

この口座は主にイスラム教徒向けに提供されており、イスラム法で禁止されている利子の受け取りを避けることができます。

申請には宗教的な理由を証明する書類の提出が必須となっており、誰でも開設できるわけではありません。

スワップフリー口座を利用すれば、マイナススワップを気にせず長期保有が可能になるため、トレード戦略の幅が広がることになります。

イスラム教徒の証明書・誓約書の提出が必要

AXIORYでスワップフリー口座を開設するには、イスラム教徒であることを証明する書類の提出が求められます。具体的には、モスクが発行する証明書や、イスラム教徒であることを示す公的な書類が必要となります。さらに、スワップフリー口座の利用に関する誓約書への署名も必須です。

必要書類の詳細

- rn t

- イスラム教徒証明書(モスク発行のもの)

- パスポートまたは身分証明書のコピー

- スワップフリー口座利用に関する誓約書

- 住所確認書類(3ヶ月以内のもの)

rn t

rn t

rn t

rn

これらの書類は、AXIORYのサポートチームにメールで提出します。

審査には通常3~5営業日かかり、承認されれば既存の口座がスワップフリー口座に切り替わります。

ただし、虚偽の申請や不正利用が発覚した場合、口座が凍結される可能性があるため注意が必要です。

宗教的な理由以外でのスワップフリー口座開設は認められていません。

一般のトレーダーがマイナススワップを避ける目的だけで申請しても、承認されることはないでしょう。

AXIORYは厳格な審査基準を設けており、適切な理由がない限りスワップフリー口座は利用できない仕組みとなっています。

AXIORYのスワップフリー口座に関する注意点

スワップフリー口座の開設を検討している方は、申請前に知っておくべき重要な注意点があります。

一見便利に見えるスワップフリー口座ですが、実は既存の口座や今後の取引に大きな影響を与えることになります。

特に複数口座での運用を考えている方や、将来的に取引戦略を変更する可能性がある方は要注意です。

申請後は取り返しのつかない変更も含まれているため、慎重な判断が求められます。

これから説明する具体的な制約を理解した上で、本当にスワップフリー口座が必要かどうかを見極めていきましょう。

スワップフリー口座開設前の口座は解約される

スワップフリー口座を開設すると、それまで使用していた通常の取引口座は自動的に解約されます。

これは、同一アカウント内でスワップフリー口座と通常口座を併用できない仕組みになっているためです。

既存の口座に残高がある場合は、事前に資金移動の手続きが必要となります。

解約前に必要な準備として、以下の点を確認しておきましょう。

保有中のポジションがある場合は、すべて決済する必要があります。

未決済のまま申請すると、強制的にポジションがクローズされる可能性があるため注意が必要です。

また、口座残高は新しいスワップフリー口座に移行されますが、ボーナスクレジットは消滅することがあります。

取引履歴やレポートが必要な場合は、申請前にダウンロードしておくことをおすすめします。

口座が解約されると、過去のデータにアクセスできなくなる場合があるからです。

税務申告で必要になる可能性もあるため、年間取引報告書などは必ず保存しておきましょう。

さらに、EA(自動売買プログラム)を使用している場合は、設定の見直しが必要になります。

スワップポイントを考慮した取引ロジックを組んでいるEAは、スワップフリー口座では正常に機能しない可能性があります。

切り替え後は、プログラムの再設定や調整が求められることを覚えておいてください。

手続き後の追加口座はスワップフリー口座になる

スワップフリー口座の承認を受けた後に追加で開設する口座は、すべて自動的にスワップフリー口座となります。

これは、AXIORYのシステム上、アカウント全体がスワップフリー設定に切り替わるためです。

通常の口座とスワップフリー口座を使い分けたいと考えても、同一アカウント内での併用はできない仕組みになっています。

この制限により、複数の取引戦略を使い分けることが難しくなる場合があります。

例えば、短期トレード用の口座とスワップ狙いの長期保有口座を分けて運用したくても、すべてがスワップフリーになってしまうのです。

一度スワップフリーアカウントになると、プラススワップの恩恵を受けることも不可能になります。

高金利通貨ペアでスワップ収益を狙いたい場合でも、スワップポイントは一切発生しません。

追加口座を開設する際の手続き自体は通常と変わりませんが、口座タイプの選択肢が制限されます。

スタンダード口座、ナノ口座、テラ口座のいずれを選んでも、スワップフリー仕様になることを理解しておきましょう。

将来的に通常のスワップ付き口座が必要になった場合は、別のメールアドレスで新規アカウントを作成するしか方法がないのが現状です。

このような制約があるため、スワップフリー口座の申請は慎重に検討する必要があります。

特に、複数の取引手法を併用している方や、将来的にスワップトレードも視野に入れている方は、申請前によく考えることが大切です。

AXIORYのスワップポイント計算方法

AXIORYのスワップポイント計算は、取引する通貨ペアによって異なる方法を用います。

正確な計算方法を理解することで、事前にスワップによる損益を把握できるようになります。

基本的には、取引量(ロット数)とスワップレート、そして現在の為替レートを使って算出する仕組みです。

クロス円とそれ以外の通貨ペアで計算式が異なるため、それぞれの特徴を押さえておくことが重要になります。

実際の計算例を確認しながら、自分のトレードでどれくらいのスワップが発生するのかを事前にシミュレーションできるようになりましょう。

クロス円のスワップ計算方法

クロス円通貨ペアのスワップ計算は、比較的シンプルな計算式で求められます。

USD/JPYやEUR/JPYなど、日本円が決済通貨となるペアが対象です。

計算式は「取引単位 × 取引数量(ロット) × 最小価格変動値 × スワップポイント」となります。

具体的な計算例を見てみましょう

- rn t

- USD/JPY 1ロット(10万通貨)保有

- スワップポイント:-18.68

- 取引単位:100,000

- 最小価格変動値:0.001

rn t

rn t

rn t

rn

計算:100,000 × 1 × 0.001 × (-18.68) = -1,868円

この場合、1日あたり1,868円のマイナススワップが発生することになります。

10ロット保有していれば、1日18,680円の支払いが必要になる計算です。

長期保有を検討する際は、このコストを必ず考慮に入れましょう。

クロス円の特徴として、円建てで直接計算できるため、日本人トレーダーにとって理解しやすい点が挙げられます。

スワップポイントの数値がそのまま円換算の目安になるため、収支計画が立てやすいのです。

ただし、スワップポイントは日々変動する可能性があるため、定期的な確認が欠かせません。

計算時の注意点として、AXIORYでは小数点以下のロット取引も可能です。

0.01ロット(1,000通貨)から取引できるため、少額でスワップの影響を確認することもできます。

初心者の方は、まず少額で実際のスワップを体験してから、本格的な取引に移ることをおすすめします。

クロス円以外のスワップ計算方法

クロス円以外の通貨ペアでは、計算がやや複雑になります。

EUR/USDやGBP/USDなど、円が絡まない通貨ペアが該当します。

基本的な計算式は「取引単位 × 取引数量 × 最小価格変動値 × スワップポイント ×決済通貨の対円レート」です。

EUR/USDの計算例

- rn t

- EUR/USD 1ロット(10万通貨)保有

- スワップポイント:−8.61

- 取引単位:100,000

- 最小価格変動値:0.00001

- USD/JPYレート:150円(仮定)

rn t

rn t

rn t

rn t

rn

計算:100,000 × 1 × 0.00001 × (-8.61) × 150 = -1,291円

決済通貨(この場合USD)の対円レートで掛ける必要があるため、為替変動の影響を二重に受けることになります。

USD/JPYが円安に進めば円換算のスワップ負担が増え、円高になれば負担が減る仕組みです。

この特性を理解しておかないと、予想外のコストが発生する可能性があります。

エキゾチック通貨ペアの場合は、さらに注意が必要です。

流動性が低い通貨は、スワップポイントの変動幅が大きくなる傾向があります。

また、決済通貨のレート確認も難しい場合があるため、事前の計算が困難なケースも出てきます。

実際の取引では、MT4やMT5の取引画面で自動計算された数値の確認が可能です。

ただし、大まかな計算方法を理解しておけば、ポジションサイズの調整や資金管理に役立ちます。

特に複数の通貨ペアを同時に保有する場合は、全体のスワップ負担を把握することが重要になってきます。

スワップポイント確認方法

AXIORYのスワップポイントは、取引プラットフォームから簡単に確認できます。

MT4やMT5の標準機能を使えば、リアルタイムで最新のスワップレートをチェック可能です。

事前にスワップポイントを把握しておくことで、保有コストを正確に計算できるようになります。

確認方法を覚えておけば、マイナススワップによる予想外の損失を防げるだけでなく、プラススワップの通貨ペアを見つけるチャンスも広がります。

また、専用のインジケーターを活用すれば、より詳細な分析も可能になるため、スワップトレードの精度向上につながるでしょう。

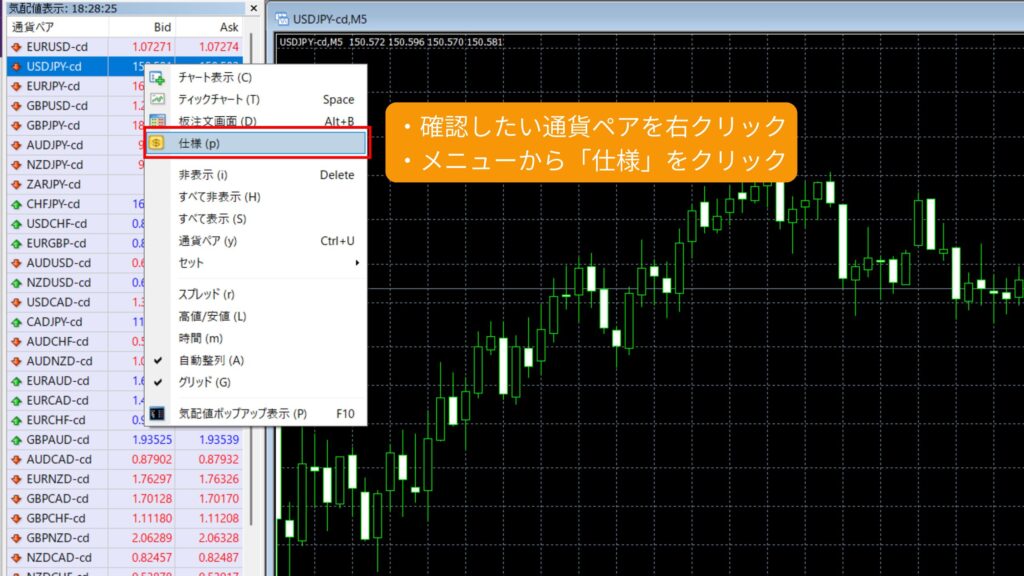

MT4/MT5の気配値から確認できる

MT4やMT5では、気配値表示ウィンドウから各通貨ペアのスワップポイントを確認できます。

気配値表示で通貨ペアを右クリックし、「仕様」を選択するだけで詳細情報が表示される仕組みです。

買いスワップと売りスワップの両方が数値で表示されるため、ポジションの方向による違いも一目で分かります。

具体的な確認手順

- rn t

- MT4/MT5を起動して気配値表示を開く

- 確認したい通貨ペアを右クリック

- 「仕様」または「銘柄情報」を選択

- 買いスワップ(ロング)と売りスワップ(ショート)を確認

rn t

rn t

rn t

rn

表示される数値は、1ロットあたりのスワップポイントを示しています。

マイナス表示の場合は支払い、プラス表示の場合は受け取りになることを理解しておきましょう。

この数値は定期的に更新されるため、長期保有を検討する際は定期的なチェックが必要です。

スマートフォン版のMT4/MT5アプリでも同様の確認が可能です。

外出先でもスワップポイントをチェックできるため、会社員の方でも昼休みや通勤時間を活用して情報収集できます。

ただし、表示形式がPC版と若干異なる場合があるため、慣れるまでは両方で確認することをおすすめします。

気配値から確認する際の注意点として、表示される数値の単位を正しく理解することが重要です。

ポイント表示の場合は、通貨ペアの最小変動単位で計算する必要があります。

初心者の方は、実際に小額でポジションを持って、翌日の口座残高の変化と照らし合わせてみると理解が深まるでしょう。

AXIORYのスワップポイント一覧

AXIORYでは通貨ペアをはじめ、貴金属やエネルギー、株価指数、個別株といった幅広いCFD商品にスワップポイントが設定されています。

商品ごとにスワップの仕組みや金額が異なるため、長期トレードを行う場合は事前の確認が非常に重要です。

とくに高金利通貨やロールオーバーコストの大きい銘柄は、保有コストが利益を上回る可能性もあります。

以下では、スタンダード口座におけるスワップ情報をカテゴリ別に整理して解説します。

メジャー通貨ペアのスワップポイント一覧

メジャー通貨ペアは取引量が多く、初心者にも扱いやすいですが、スワップの有利不利は組み合わせによって差があります。

たとえばUSD/JPYでは買いでプラス、売りで大きなマイナスになる傾向があります。

※以下の数値は1ロット(100,000通貨)あたりのスワップポイントです。

| 通貨ペア | 買いスワップ | 売りスワップ |

|---|---|---|

| USD/JPY | ポイント:6.21 円換算:+621円/日 | ポイント:-18.11 円換算:-1,811円/日 |

| EUR/USD | ポイント:-9.23 円換算:-1,384円/日 | ポイント:5.92 円換算:+889円/日 |

| GBP/USD | ポイント:-2.22 円換算:-333円/日 | ポイント:-1.63 円換算:-244円/日 |

| AUD/USD | ポイント:-1.73 円換算:-259円/日 | ポイント:-0.29 円換算:-44円/日 |

| NZD/USD | ポイント:-2.71 円換算:-406円/日 | ポイント:0.65 円換算:+98円/日 |

| USD/CAD | ポイント:3.29 円換算:+494円/日 | ポイント:-6.15 円換算:-923円/日 |

| USD/CHF | ポイント:10.26 円換算:+1,539円/日 | ポイント:-13.33 円換算:-2,000円/日 |

スワップ益を狙うには、買いまたは売りのいずれかが明確にプラスの通貨ペアを選ぶのが基本です。

USD/JPYの買いポジションでは6.21ポイント(+621円)、USD/CHFでは10.26ポイント(+1,539円)と、米ドルの高金利を反映したプラススワップが得られます。

EUR/USDの売りポジションでは5.92ポイント(+889円)のプラススワップとなり、ユーロショート戦略に有利な環境です。

ただし、スワップは政策金利や市場金利の変化で日々変動します。

GBP/USDのように両方向でマイナスとなる通貨ペアもあり、デイトレードや短期売買向きといえるでしょう。

AUD/USDの売りポジションでは-44円と比較的小さなマイナスで済むため、スワップ負担を抑えながらトレードできます。

会社員トレーダーの方は、仕事後の限られた時間でメジャー通貨を取引することが多いと思います。

USD/JPYのショートポジションでは-1,811円と大きなマイナスになるため、翌朝までポジションを持ち越さないよう就寝前の決済を心がけることで、不要なコストを回避できるでしょう。

マイナー通貨ペアのスワップポイント一覧

マイナー通貨ペアは高金利通貨が多く、スワップ収益を狙いやすい傾向があります。

とくにクロス円通貨では、オセアニア通貨との組み合わせで買いスワップがプラスになることが多いです。

※以下の数値は1ロット(100,000通貨)あたりのスワップポイントです。

| 通貨ペア | 買いスワップ | 売りスワップ |

|---|---|---|

| EUR/JPY | ポイント:2.08 円換算:+208円/日 | ポイント:-9.91 円換算:-991円/日 |

| GBP/JPY | ポイント:8.26 円換算:+826円/日 | ポイント:-24.50 円換算:-2,450円/日 |

| AUD/JPY | ポイント:4.37 円換算:+437円/日 | ポイント:-10.94 円換算:-1,094円/日 |

| NZD/JPY | ポイント:3.54 円換算:+354円/日 | ポイント:-8.76 円換算:-876円/日 |

| CAD/JPY | ポイント:2.83 円換算:+283円/日 | ポイント:-8.12 円換算:-812円/日 |

| EUR/AUD | ポイント:-8.23 円換算:-1,235円/日 | ポイント:4.42 円換算:+663円/日 |

| EUR/NZD | ポイント:-6.44 円換算:-966円/日 | ポイント:2.27 円換算:+341円/日 |

| GBP/AUD | ポイント:-1.00 円換算:-150円/日 | ポイント:-3.44 円換算:-516円/日 |

円との金利差が大きい通貨を買い持ちすると、スワップ益が期待できます。

GBP/JPYでは8.26ポイント(+826円)と高額なプラススワップが得られ、AUD/JPYやNZD/JPYもそれぞれ4.37ポイント(+437円)、3.54ポイント(+354円)のプラスとなっています。

これらは日本の低金利と資源国通貨の相対的な高金利を反映した結果です。

EUR/AUDの売りポジションでは4.42ポイント(+663円)、EUR/NZDでも2.27ポイント(+341円)のプラススワップが得られるため、ユーロをショートする戦略も選択肢となります。

ただし、マイナー通貨ペアはメジャー通貨に比べてスプレッドが広い傾向があります。

短期売買では取引コストが嵩みやすい点に留意しましょう。

資源価格の動向も為替レートに影響するため、原油や金価格もチェックしながら取引することをおすすめします。

長期保有でスワップ収益を狙う場合は、為替変動リスクとのバランスを考慮した資金管理が重要になってきます。

エキゾチック通貨ペアのスワップポイント一覧

高金利の新興国通貨を含むペアでは、売りポジションで大きなスワップ収益が得られる場合があります。

特にトルコリラ、南アランド、メキシコペソなどは注目されています。

※以下の数値は1ロット(100,000通貨)あたりのスワップポイントです。

| 通貨ペア | 買いスワップ | 売りスワップ |

|---|---|---|

| USD/TRY | -24,000円/日 | +7,000円/日 |

| EUR/TRY | -29,000円/日 | +10,000円/日 |

| USD/ZAR | -1,674円/日 | +894円/日 |

| EUR/ZAR | -3,119円/日 | +2,181円/日 |

| USD/MXN | -1,876円/日 | +515円/日 |

| USD/PLN | -1,049円/日 | +255円/日 |

トルコリラ系の通貨ペアは、売りポジションで1日数千円単位のスワップ益を狙えるでしょう。

EUR/TRYの売りでは+10,000円、USD/TRYでも+7,000円という非常に高額なプラススワップとなっています。

南アランド関連では、EUR/ZARの売りで+2,181円のスワップ収益が期待できます。

ただし、為替変動リスクが極めて高いため、リスク管理は必須です。

買いポジションのマイナススワップも桁違いに大きく、USD/TRYでは-24,000円/日という巨額のコストが発生します。

新興国通貨は政治・経済情勢の急変により、一晩で数十%動くこともあります。

高スワップに魅力を感じても、ポジションサイズは必ず抑えめにしましょう。

許容できる損失額を事前に決めておくことが重要です。

週末をまたぐ場合は特にリスクが高まるため、金曜日の夜にはポジションを調整するなど慎重な判断が求められます。

初心者の方は、まずメジャー通貨で経験を積んでから挑戦することをおすすめします。

貴金属CFDのスワップポイント一覧

貴金属CFDは基本的に買いポジションでマイナススワップが発生します。

保管コストや金利差が背景にあるためです。

※以下の数値は1ロット(100オンス)あたりのスワップポイントです。

| 銘柄 | 買いスワップ | 売りスワップ |

|---|---|---|

| XAU/USD(金) | -7,601円/日 | +2,186円/日 |

| XAG/USD(銀) | -2,906円/日 | +1,439円/日 |

| XPT/USD(プラチナ) | +994円/日 | -2,957円/日 |

| XPD/USD(パラジウム) | -2,411円/日 | +1,272円/日 |

特に金(XAU)はロングで大きなマイナススワップが発生するため、長期保有には注意が必要です。

1日あたり-7,601円という高額なコストは、10日間保有すれば7万円を超える負担となります。

金のショートポジションでは+2,186円のプラススワップが得られますが、安全資産として買われやすい金の特性を考えると、ショート戦略はリスクが高いです。

興味深い点として、プラチナの買いポジションでは+994円のプラススワップとなっています。

これは市場の需給構造を反映した結果で、工業需要の変動により例外的にプラススワップが発生することがあります。

銀も-2,906円と金に比べればマイナス幅が小さく、価格変動も金より大きいため、短中期のトレードに適しているのが特徴です。

貴金属は株式や為替と異なる値動きをすることが多く、ポートフォリオの分散効果も期待できます。

インフレ懸念や地政学リスクが高まる局面では、貴金属への投資需要が増大することもあるため、ファンダメンタルズ要因も考慮しながら取引戦略を立てましょう。

エネルギーCFDのスワップポイント一覧

エネルギーCFDは原油や天然ガスなどを対象とし、価格変動もスワップも大きめです。

2025年10月時点ではWTIやブレント原油のロングでプラススワップが得られます。

※以下の数値は1ロット(1,000バレル)あたりのスワップポイントです。

| 銘柄 | 買いスワップ | 売りスワップ |

|---|---|---|

| WTI原油 | +6,587円/日 | -7,367円/日 |

| Brent原油 | +4,484円/日 | -5,281円/日 |

| 天然ガス | -17,636円/日 | -1,391円/日 |

天然ガスはスワップコストが非常に高く、長期保有には適していません。

買いポジションで-17,636円/日という巨額のマイナススワップは、わずか数日の保有でも大きな負担となります。

これは先物市場のコンタンゴ(期先高)構造を反映したものです。

一方、原油市場は現在バックワーデーション(期先安)の状態にあり、WTI原油では+6,587円、Brent原油でも+4,484円のプラススワップとなっています。

これはOPECの協調減産や地政学リスクによる供給懸念が背景にあります。

エネルギーCFDは季節性や需給による変動も大きいため、こまめな確認が重要です。

冬場の天然ガス需要期や、夏場のドライブシーズンのガソリン需要など、季節要因も考慮しながら取引戦略を立てることが大切です。

ボラティリティが非常に高いため、レバレッジ管理を徹底し、適切なストップロスを設定してリスク管理を行いましょう。

株価指数CFDのスワップポイント一覧

株価指数CFDは年率換算のスワップが適用されます。

米国指数では、売りでプラススワップを得られる場合もあります。

※以下の数値は1ロット(1契約)あたりのスワップポイントです。

| 銘柄 | 買いスワップ | 売りスワップ |

|---|---|---|

| JP225(日経) | -3,342円 | -2,228円 |

| US500(S&P) | -8,438円 | +1,388円 |

| NAS100 | -12,344円 | +2,031円 |

| GER40 | -12,564円 | -1,553円 |

| UK100 | -3,228円 | +819円 |

| HK50 | -4,055円 | -2,003円 |

指数によってはショートでスワップがプラスとなり、中長期の戦略に役立ちます。

NAS100の売りポジションでは+2,031円、US500でも+1,388円のプラススワップが得られます。

これは米国の高金利と配当調整の影響を反映したものです。

配当調整も加味して、総合的な保有コストを見ましょう。

日経225やドイツDAX(GER40)は売りポジションでもマイナススワップとなっており、短期トレード向きといえます。

買いポジションのマイナススワップは全体的に大きく、特にGER40の-12,564円やNAS100の-12,344円は注意が必要です。

株価指数は企業業績や金融政策の影響を受けやすく、決算シーズンや中央銀行の会合前後は大きく変動することがあります。

スワップコストを考慮しながら、適切なタイミングでのエントリーを心がけましょう。

株式CFDのスワップポイント一覧

個別株のCFDでは、買いも売りもマイナススワップが発生しますが、売りの方が軽減されている傾向があります。

※以下の数値は1株あたりのスワップポイントです。

| 銘柄 | 買いスワップ | 売りスワップ |

|---|---|---|

| Apple | -4.78円/日 | -2.03円/日 |

| Amazon | -5.10円/日 | -2.17円/日 |

| Tesla | -7.39円/日 | -3.14円/日 |

| Microsoft | -11.57円/日 | -4.91円/日 |

| -4.10円/日 | -1.74円/日 | |

| Meta | -17.17円/日 | -7.29円/日 |

| Nvidia | -3.68円/日 | -1.56円/日 |

個別株はイベント要因で急変動するため、スワップだけでなくニュースや決算発表もチェックしましょう。

特に米国株は深夜の動きにも注意が必要です。

Metaの買いポジションでは-17.17円と最も高額なマイナススワップとなっており、100株保有すれば1日1,717円のコストが発生します。

売りポジションのスワップは買いの半分以下に抑えられているケースが多く、Nvidiaでは買い-3.68円に対して売り-1.56円、Googleも買い-4.10円に対して売り-1.74円となっています。

これは空売りコストが相対的に低く設定されているためです。

配当権利落ち日には別途調整があり、買いポジションには配当相当額がプラスされ、売りポジションからは差し引かれます。

個別株は企業固有のリスクが高いため、複数銘柄への分散投資でリスクヘッジすることをおすすめします。

AXIORYの高スワップポイントおすすめランキング

AXIORYで高スワップを狙うなら、通貨ペアや商品の選択が非常に重要になります。

2025年10月時点のデータを基に、プラススワップが大きい銘柄をランキング形式でご紹介します。

ただし、高スワップの銘柄は為替変動リスクも大きいため、リスク管理を徹底することが不可欠です。

以下、買いポジションと売りポジション別に、1日あたりのスワップ収益が高い順にランキングを作成しました。

【買いポジション高スワップTOP10】

| 順位 | 銘柄 | スワップ収益/日 | 特徴・注意点 |

|---|---|---|---|

| 1位 | WTI原油 | +6,587円 | バックワーデーション相場で有利 |

| 2位 | Brent原油 | +4,484円 | 地政学リスクに注意 |

| 3位 | USD/CHF | +1,539円 | 米ドル高金利を反映 |

| 4位 | XPT/USD(プラチナ) | +994円 | 工業需要の変動に影響される |

| 5位 | GBP/JPY | +826円 | ポンドの金利差が魅力 |

| 6位 | USD/JPY | +621円 | 最もメジャーな通貨ペア |

| 7位 | USD/CAD | +494円 | 資源価格と連動しやすい |

| 8位 | AUD/JPY | +437円 | オセアニア通貨の代表格 |

| 9位 | NZD/JPY | +354円 | 金利差は縮小傾向 |

| 10位 | CAD/JPY | +283円 | 原油価格との相関あり |

【売りポジション高スワップTOP10】

| 順位 | 銘柄 | スワップ収益/日 | 特徴・注意点 |

|---|---|---|---|

| 1位 | EUR/TRY | +10,000円 | 極めて高い為替変動リスク |

| 2位 | USD/TRY | +7,000円 | トルコの政治・経済情勢に注意 |

| 3位 | EUR/ZAR | +2,181円 | 南ア・ランドの流動性リスク |

| 4位 | XAU/USD(金) | +2,186円 | リスクオフ時の逆行リスク大 |

| 5位 | NAS100 | +2,031円 | ハイテク株指数の売り |

| 6位 | XAG/USD(銀) | +1,439円 | 金より変動率が高い |

| 7位 | US500(S&P) | +1,388円 | 米国株全体の売り |

| 8位 | XPD/USD(パラジウム) | +1,272円 | 自動車産業の需要に依存 |

| 9位 | USD/ZAR | +894円 | 新興国通貨のリスク |

| 10位 | EUR/USD | +889円 | 流動性が高く取引しやすい |

高スワップ銘柄を選ぶ際の重要なポイント

エキゾチック通貨ペア(TRY、ZAR、MXN)は圧倒的に高いスワップを提供しますが、その分リスクも桁違いです。

トルコリラ関連は1日1万円近いスワップ収益が魅力的に見えますが、通貨価値が一晩で10%以上動くこともあります。

10日間で10万円のスワップを得ても、為替差損で20万円失う可能性があることを理解しておきましょう。

エネルギーCFDの原油は、現在プラススワップとなっていますが、これは一時的な現象の可能性があります。

先物市場の需給バランスが変われば、マイナススワップに転じることもあるため、定期的な確認が必要です。

メジャー通貨ペアやマイナー通貨ペアの対円取引は、比較的安定したスワップ収益が期待できます。

GBP/JPYの+826円やAUD/JPYの+437円は、為替リスクとのバランスが取りやすい水準といえるでしょう。

初心者の方は、まずこれらの通貨ペアから始めることをおすすめします。

株価指数CFDの売りポジションは、相場下落時に為替差益とスワップ収益の両方を狙える点が魅力です。

ただし、長期的には株価は上昇傾向にあるため、タイミングの見極めが重要になります。

AXIORYのスワップポイントの注意点

AXIORYでスワップトレードを行う際には、いくつかの重要な注意点があります。

スワップポイントの仕組みを理解していても、実際の取引では予想外の落とし穴があることも少なくありません。

特にロールオーバーのタイミングや出金条件、両建て戦略の可否など、事前に把握しておくべきルールが存在します。

マイナススワップが多い銘柄の存在や、水曜日の3倍スワップなど、知らずに取引すると思わぬコストが発生する可能性もあります。

ここでは、AXIORYでスワップトレードを行う上で必ず知っておきたい5つの注意点を詳しく解説していきます。

AXIORYのスワップポイントはロールオーバー時に付与

AXIORYのスワップポイントは、ロールオーバー時に自動的に口座へ反映される仕組みになっています。

ロールオーバーとは、ポジションを翌営業日に持ち越すことを指し、この時点でスワップの計算と付与が行われます。

夏時間は日本時間の朝6時、冬時間は朝7時がロールオーバータイムです。

重要なのは、ロールオーバー時刻の前後数分だけポジションを保有してもスワップが付与される点です。

朝5時59分にポジションを建てて、6時1分に決済すれば、わずか2分の保有でも1日分のスワップを受け取れます。

この仕組みを利用した「スワップ狙いの短期保有」は、プラススワップの通貨ペアで有効な戦略です。

ただし、ロールオーバー時刻前後はスプレッドが広がりやすい時間帯でもあります。

通常より取引コストが高くなる可能性があり、スワップ収益を上回る損失が発生することもあるため注意が必要です。

会社員の方にとっては出社前の時間帯となるため、事前に指値・逆指値注文を設定しておくなど、リスク管理の準備をしておくことが大切です。

スワップポイントのみの出金不可

AXIORYでは、スワップポイントで得た利益だけを単独で出金することはできません。

スワップポイントは未実現損益として扱われ、ポジションを決済して初めて確定利益となります。

つまり、ポジションを保有したままスワップ分だけを引き出すことは不可能なのです。

例えば、USD/JPYを10ロット保有して毎日6,210円のスワップを受け取っていても、そのまま出金はできません。

ポジションを決済することで、スワップ収益が口座残高に反映され、出金可能になります。

長期的なスワップ運用を考えている場合は、定期的にポジションを決済して利益確定する必要があります。

スワップ収益の管理方法として、月末にポジションの一部を決済する、複数のポジションに分散して段階的に利益確定する、などの戦略です。

ただし、頻繁な決済はスプレッドコストがかかるため、バランスを考えた運用が重要です。

マイナススワップの場合は日々口座残高から差し引かれ、証拠金維持率が低下する原因にもなるため、資金管理には十分注意しましょう。

スワップ狙いの両建てが可能

AXIORYでは同一通貨ペアの両建て取引が認められており、スワップ狙いの戦略として活用できます。

両建てとは、同じ通貨ペアで買いと売りの両方のポジションを同時に保有することです。

為替変動リスクをヘッジしながら、スワップ差額を狙う手法として知られています。

しかし、現実的には両建てでプラスになる通貨ペアはほとんど存在しません。

USD/JPYの場合、買いスワップ+621円に対して売りスワップ-1,811円となり、両建てすると1日あたり-1,190円の損失が発生します。

ほぼ全ての通貨ペアで、買いと売りのスワップ合計はマイナスになる設計となっています。

両建てが有効なケースは限定的で、短期的な為替変動から利益を狙いつつ長期ポジションを維持したい場合などです。

両建て取引では必要証拠金が2倍になり、レバレッジ効率が悪くなるため、資金効率を重視する方には不向きな戦略といえるでしょう。

マイナススワップの銘柄が多い

AXIORYの取扱銘柄を見ると、買い・売り両方でマイナススワップとなる通貨ペアが多数存在します。

GBP/USDやGER40(DAX)、JP225(日経225)など、人気の高い銘柄でも両方向でマイナスとなるケースが珍しくありません。

特に注意が必要なのは、天然ガスCFDです。

買いポジションで-17,636円/日、売りポジションでも-1,391円/日という巨額のマイナススワップが発生します。

わずか1週間の保有で10万円以上のコストになる可能性があり、長期保有には全く適していません。

マイナススワップの影響を最小限に抑えるには、デイトレードやスキャルピングなど日をまたがない取引スタイルが有効です。

長期投資を考えている方は、スワップコストが利益を圧迫しないか必ず確認しましょう。

1ヶ月で10%の値上がりを期待しても、毎日のマイナススワップで5%のコストがかかれば、実質利益は半減してしまいます。

スワップが3倍になる水曜日の持ち越し

AXIORYでは、水曜日から木曜日にかけてのロールオーバー時にスワップが3倍付与されます。

これは、土日の休場分のスワップがまとめて計算されるためです。

外国為替市場は土日が休みのため、その2日分を水曜日に調整する仕組みになっています。

プラススワップの通貨ペアでは大きなチャンスです。

GBP/JPYの買いポジション(通常+826円)なら、水曜日は2,478円のスワップ収益が得られます。

逆にマイナススワップの場合は、3倍のコストが発生するため要注意です。

水曜日を活用した戦略として、プラススワップの通貨ペアは火曜日の夜に新規ポジションを建て、木曜日の朝に決済する方法があります。

ただし、多くのトレーダーが同じことを考えるため、水曜日前後は相場が不安定になりやすく、スプレッドが広がることもあるため慎重な判断が必要です。

AXIORYのスワップポイントに関するよくある質問

スワップトレードを始める前に、多くのトレーダーが抱える疑問や不安があります。

スワップポイントの基本的な仕組みから、AXIORYでの具体的な運用方法まで、よくある質問をまとめました。

これらの質問と回答を理解することで、スワップトレードの成功確率を高めることができます。

初心者の方でも理解しやすいよう、専門用語を極力避けて解説していきます。

実際のトレードに役立つ実践的な情報も含めて、5つの重要な質問にお答えしていきましょう。

まとめ|AXIORYのスワップポイントを完全解説しました

本記事では、AXIORYのスワップポイントの仕組みから実践的な活用方法まで解説しました。

スワップポイントは通貨間の金利差から生じる日々の収益または費用で、長期保有型トレーダーにとって重要な要素です。

高金利通貨ペアは魅力的ですが、為替変動リスクも大きくなります。

AXIORYの特徴として、ロールオーバー時間での自動付与、水曜日の3倍スワップ、最大1,000ロットまでの取引が可能な点です。

一方で、両建てによるスワップ裁定は難しく、多くの銘柄で両方向のマイナススワップが発生します。

スワップフリー口座は特定条件下でのみ利用可能です。

成功のポイントは、少額から始めて市場を理解すること、MT4/MT5での事前確認を習慣化すること、そしてリスク管理を最優先にすることです。

副業としてのFX取引において、スワップポイントは安定収入の選択肢となりますが、為替リスクとのバランスを常に意識した運用をしましょう。

人気の記事

- 2026.01.10 海外FX口座開設ボーナス・入金ボーナス比較ランキング!【最新1月2026年】業者一覧

- 2023.01.14 海外FXスプレッド・手数料の比較一覧|ゼロスプレッド口座や狭い・最挟の業者を紹介

- 2026.01.05 海外FX業者おすすめ比較ランキング|部門別に最高のトレード環境を徹底紹介

- 2025.05.26 海外FXのMT4/MT5自動売買(EA)おすすめランキング|おすすめな口座や選ぶ際の注意点も解説

- 2023.01.10 海外FXレバレッジ比較!1000倍〜無制限のおすすめ業者や計算・制限などの規制ルールまとめ!

最近の記事

- 2026.01.21 海外FXのハイレバ取引のメリットは?少額から増やす手法やおすすめ業者をご紹介!

- 2026.01.10 海外FX口座開設ボーナス・入金ボーナス比較ランキング!【最新1月2026年】業者一覧

- 2026.01.05 海外FX業者おすすめ比較ランキング|部門別に最高のトレード環境を徹底紹介

- 2025.12.29 BitgetのUEXとは?|「全部DEXに置けば安全」は本当か、“資産の主戦場”という考え方

- 2025.11.25 アメリカ株ETFとは?QQQの仕組みと魅力をわかりやすく解説【Bitgetでの取引方法も紹介】