お役立ち情報 INFORMATION

海外FXの確定申告のやり方を徹底解説!税金面で損しないためには?

海外FXで得た利益は日本での所得として計算されるため、一定の利益を得たら確定申告をし、納税しなければいけません。

確定申告は、毎年1月1日〜12月31日の所得を原則翌年の2月16日〜3月15日に申告する必要があり、前もって準備をしておくとよいでしょう。

そこで本記事では、確定申告のやり方に加えて、税金面で損しないために各種控除やペナルティについても徹底解説します。

目次

海外FXの確定申告のやり方の前に!ここを確認しよう

海外FXの確定申告のやり方を見る前に、そもそも確定申告とはどのようなものかを確認しましょう。

そもそも確定申告とは「国に納めるべき税額を報告する手続き」

確定申告とは、毎年1月1日〜12月31日の所得と税額を計算する手続きです。

税額は所得をもとに計算するため、その年の課税所得がマイナスの場合、確定申告する必要はありません。

ただし、源泉徴収済みの税額や予定納税額などがあれば、確定申告により過不足が精算されるため、確定申告する必要があります。

確定申告の時期は、原則翌年の2月16日〜3月15日と定められています。申告期間に焦ることのないよう、事前に準備をしておくとよいでしょう。

確定申告しないとペナルティが発生する

確定申告する必要のある人が期限内にしなかった場合は、以下のペナルティが発生し、余分な税金を納めなければいけません。

- 課税所得を申告しなかった場合

無申告加算税 15%〜20% - 期限を過ぎて申告や納付をした場合

延滞税 2.4%〜14.6% - 所得隠しなど重大な過失がある場合

重加算税 35%〜40% - 期限を過ぎての申告や書類の不足、隠蔽などがある場合

青色申告の承認取り消しや特別控除の減額

海外FXの利益も日本の所得税の対象となるため、利益が発生したら正しく確定申告をしましょう。

確定申告が必要なのは給与所得者で年間20万円を超えたとき

給与所得者が海外FXで20万円を超える所得を得た場合、確定申告する必要があります。

給与所得者

| 対象者 | ・会社員やアルバイトなど勤め先から給料を貰っている方・公的年金等の収入がある方 |

|---|

一般的に会社の給料しか収入がない方は、会社が税金の計算や納付をしているため、確定申告する必要はありません。

しかし、会社員が海外FXで得た所得が20万円を超える場合や、主婦や学生などが一定額を超える所得を得た場合には確定申告が必要です。

なお、確定申告が必要な条件には海外FX以外の雑所得も含みます。海外FX以外に雑所得がある方は合計することを忘れないようにしましょう。

事業主等なら48万円を超えたとき

個人事業主や給与所得を貰っていない人は、海外FXで48万円を超える所得を得た場合、確定申告する必要があります。

非給与所得者

| 対象者 | 無職、個人事業主、主婦、学生など給料を貰っていない方 |

|---|

会社員といった給与所得を受け取っている人と異なり、非給与所得者は利益から経費などを引いた雑所得が48万円を超えると確定申告が必要です。

含み益や含み損は課税対象にならない

課税対象は実際に確定した損益が対象となるため、決済されていないポジションの含み益や含み損は課税対象になりません。

なお、金利変動や為替変動のリスクを回避するために受け取れるスワップポイントは、受け取って口座に反映すると課税対象になります。

ただしキャッシュバックは課税対象となる

口座開設や入金キャンペーンなどでFX業者から貰えるキャッシュバックは、課税の対象です。

一般的にキャッシュバックは一時所得としてみなされます。

一時所得から特別控除50万円を引いた金額に2分の1を乗じた金額が課税対象となり、ほかに一時所得があれば課税対象を合計して20万円を超えた場合に確定申告が必要です。

| 一時所得の計算式・総一時所得 – 総経費 – 特別控除額(50万円) = 一時所得 |

| 一時所得にかかる課税対象額の計算式・一時所得 × 1/2 = 一時所得の課税対象額 |

また、一時所得は総合課税の対象になるため、給与所得といったほかの所得に一時所得の課税対象を合計して税金を計算します。

一時所得の課税対象額が給与所得者であれば20万円、非給与所得者は48万円を超えた場合に確定申告が必要です。

損失は繰り越せない

海外FXで発生した損失は翌年に繰越せないため、翌年以降の所得と相殺できません。

しかし、複数の海外FX業者を利用している場合、同年であればほかの海外FX業者の所得と相殺し、課税所得を計算することが認められています。

また、国内FXで発生した損失は、翌年以後3年間繰り越すことが認められています。

| 同一年に3つの海外FX業者を利用した場合A業者:50万円の損失 B業者:100万の利益 C業者:30万の利益

A業者の損失50万円とB業者利益100万円、C業者利益30万円を相殺して、その年は80万円に対して税金を計算します。 |

| 海外FXで損失が発生した場合1年目:50万円の損失 2年目:100万円の利益

海外FXは損失を繰越せないため、2年目の100万円に対して税金を計算します。 |

| 国内FXで損失が発生した場合1年目:50万円の損失 2年目:100万円の利益

国内FXの損失は繰り越せるため、2年目の利益100万円から50万円を控除し、残り50万円に対して税金を計算します。 |

なお、海外FXと国内FXは異なる税制のため、それぞれの利益と損失を相殺することはできません。

税金を安く抑えるなら経費を申告しよう

海外FXにかかる税金を安く抑えるなら、経費を有効活用しましょう。

税金の計算は、海外FXの利益から経費や所得控除を引いた所得額に税率をかけて計算します。

そのため、海外FXのために利用した経費があれば、利益から経費を差し引くことで所得額が少なくなり税金が安くなるのです。

所得額から差し引ける控除額が多いほど、節税効果が高くなり税金を抑えられるため、経費以外の所得控除も含めることを忘れずに確定申告しましょう。

経費は「売上に紐付くもの」を基準に

海外FXの経費に計上するのは、海外FXのために利用し売上に紐づくものを基準にしましょう。

そのため、日常生活で利用する私的な消耗品やプライベートの食事代は、経費として認められません。

また、海外FX専用のパソコンやインターネットの料金は全額を経費に計上できますが、プライペートと併用する場合は、利用割合を算出し海外FXに利用した金額のみを経費に含められます。

もし、経費の対象となるか不明なものがあれば、最寄りの税務署に問い合わせし確認しておきましょう。

海外FXの確定申告のやり方!具体的な方法を解説

海外FXの確定申告の方法を、画像を使用しながらわかりやすく解説します。

①確定申告する前に「マイナンバー」「年間損益表」などを準備しよう

確定申告する際には以下の4つを準備しましょう。

- マイナンバーがわかる書類

- 海外FXの年間取引報告書

- 必要経費の領収書

- 各種控除証明書

各種控除証明書は、勤務先で年末調整し、提出されている人は必要ありません。

<年間損益表の出力方法>

年間の損益表とは、1年間のトレード履歴がまとめられており、その年の損益がわかる書類です。

確定申告する際には、年間の損益を把握しておく必要があるため準備しておきましょう。

ここでは、MT4やMT5を利用し取引している場合の出力方法をご紹介します。

- 海外FXの口座からMT4/MT5を開く

- 「口座履歴」のタブを開き、右クリック「期間指定」を選択

- 確定申告をする期間を指定する (2023年に確定申告する場合には、2022年1月1日〜12月31日)

- 右クリック「レポート保存」を選択、データを保存する

以上で年間損益表の出力が完了します。

会社員なら源泉徴収票が必要

会社員など給与所得がある人は、源泉徴収票が必要です。

源泉徴収票は勤務先から発行される書類で、1年間の給与所得などが記載されています。

海外FXを確定申告する際には、給与所得も合算して所得税を計算するため、事前に準備しておきましょう。

②国税局の確定申告作成ページへアクセス

次に、確定申告に必要な書類を作成します。

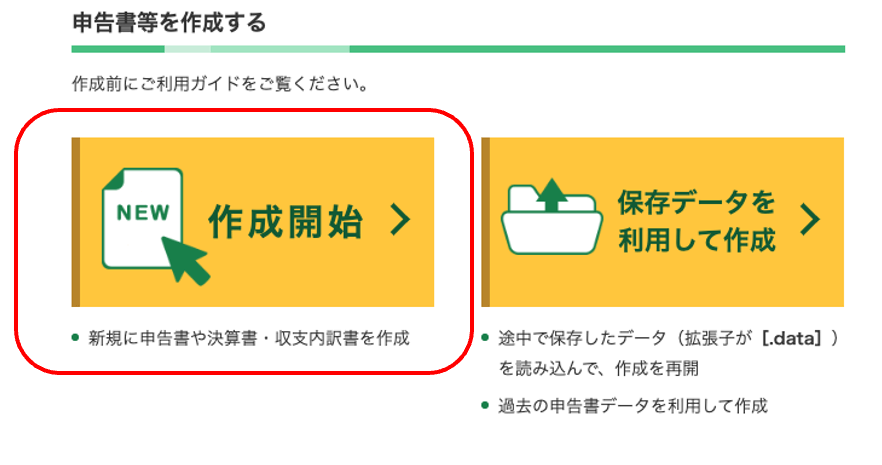

確定申告書等作成コーナーにアクセスし、「作成開始」をクリックします。

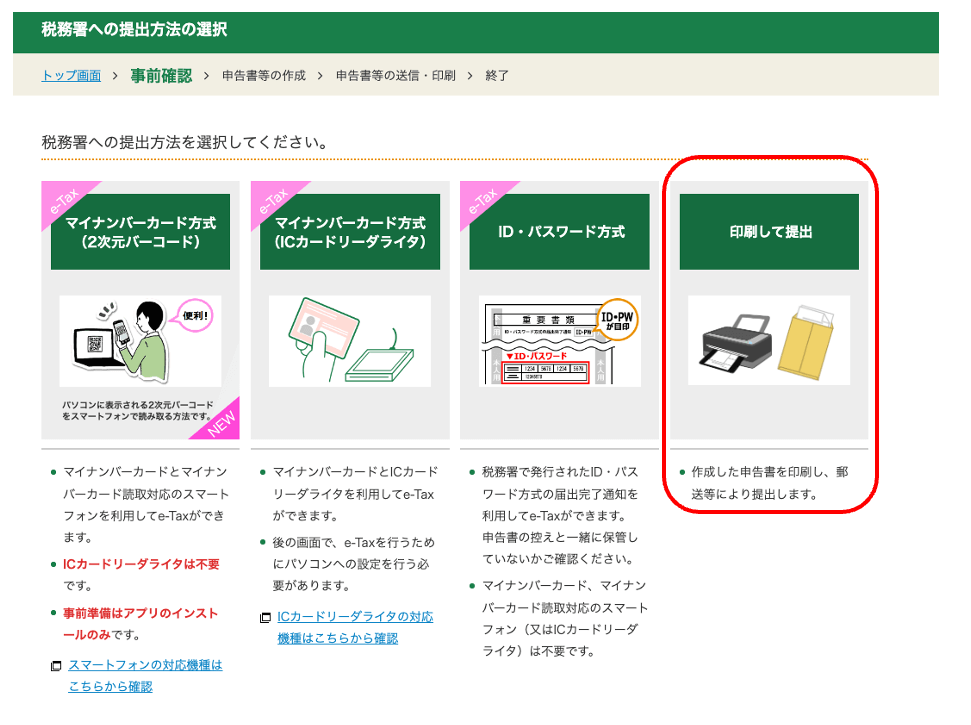

ここでは、確定申告書を印刷して提出する方法を解説します。「印刷して提出」をクリックします。

③「所得税」を選択して作成を開始

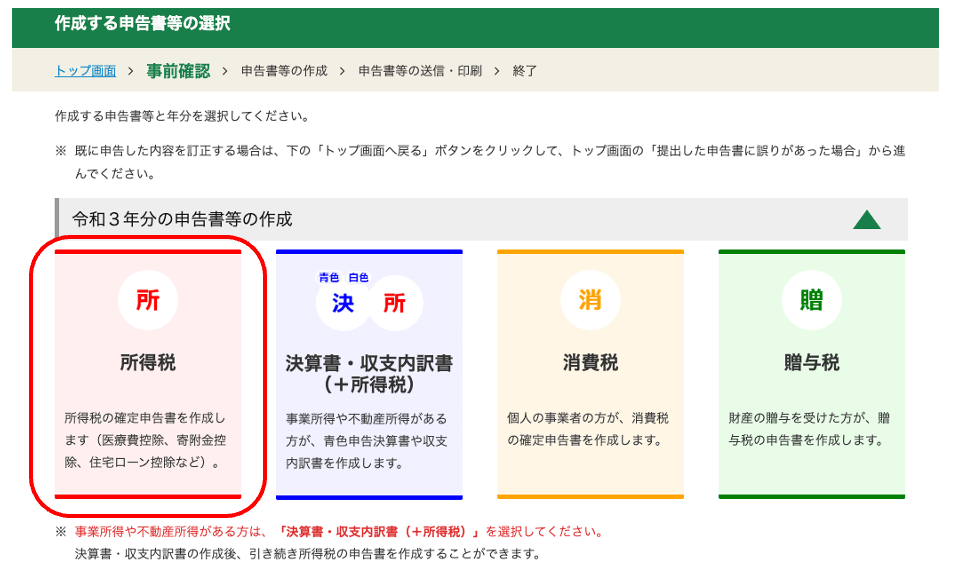

作成する確定申告書等を選択します。

確定申告する年を選択し、「所得税」をクリックします。

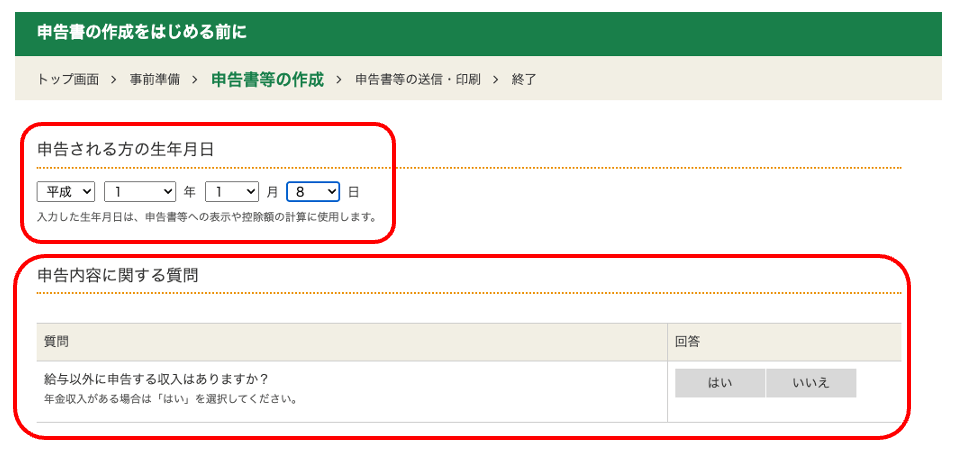

申告書の作成をはじめる前に、申告する人の「生年月日」と「給与以外の収入があるか」を選択します。

実際に確定申告の手続きに入ります。

④給与所得などを画面に沿って入力する

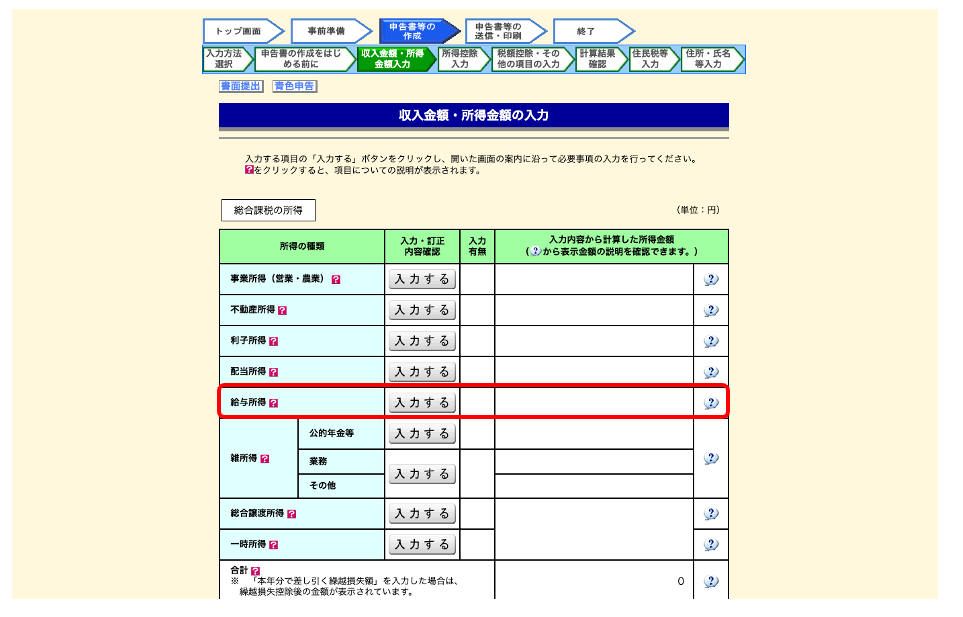

収入金額や所得金額を入力します。

給与所得や海外FX以外の所得がある人は入力してください。

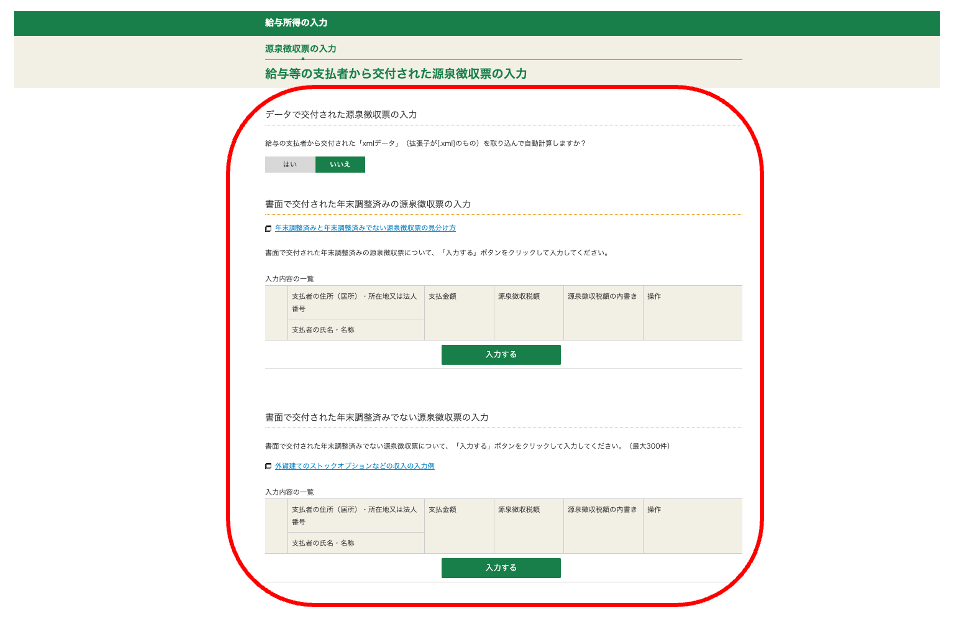

給与所得がある人は、勤務先から発行された源泉徴収票をもとに入力します。

給与所得などに関する入力は以上です。

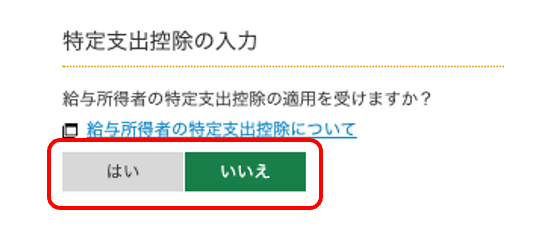

<特定支出控除とは>

特定支出控除とは、業務にかかる費用を個人負担した際に所得から控除できる制度です。

次の7つの項目を個人負担した場合、特定支出として控除を受けられます。

- 通常必要であると認められる通勤費

- 通常勤務地を離れて勤務する際の交通費

- 転勤にともなう引越し代

- 業務に必要な技能や知識などの講習代

- 業務に必要な資格を取得するための費用

- 単身赴任者が自宅に戻る交通費

- 業務に必要な図書や衣類、交際費

ただし、いずれの特定支出控除を受けるには給与支払者の証明が必要です。

特定支出控除を受ける人は、「適用を受ける」に「はい」を選択し入力しましょう。

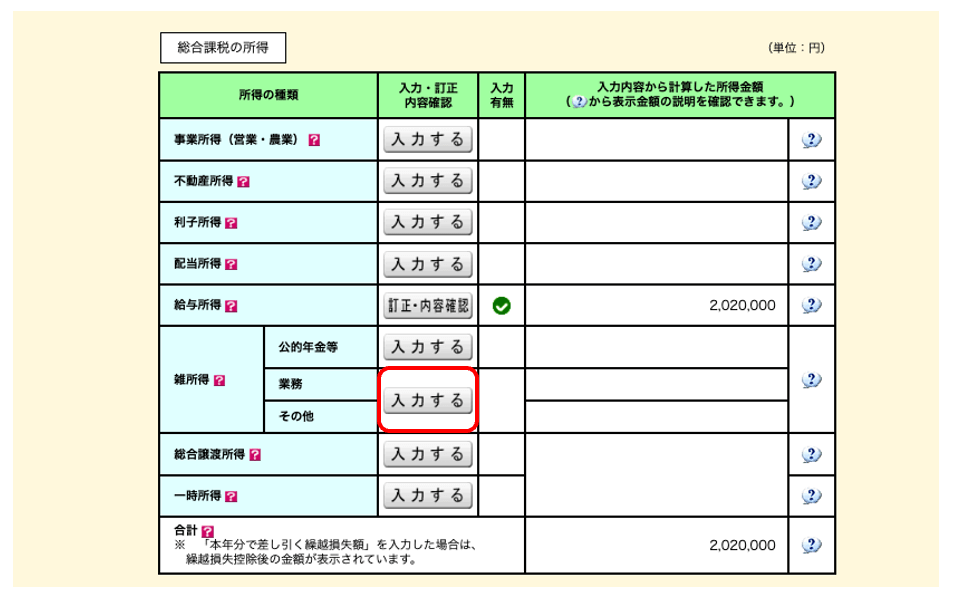

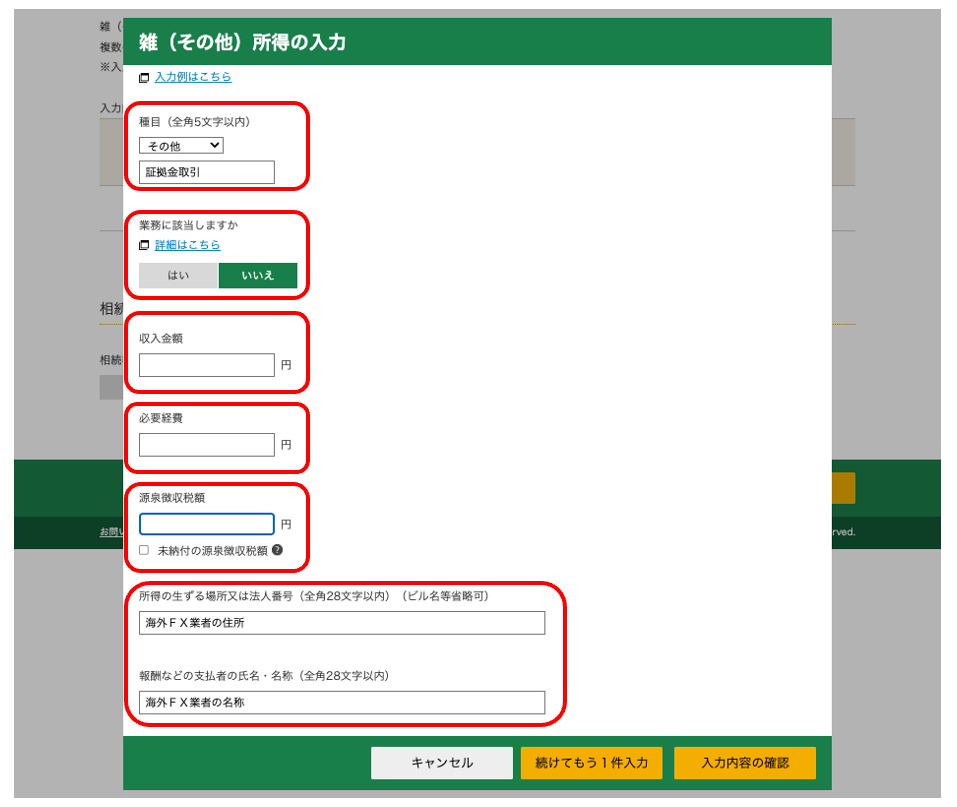

⑤実際にFXで得た利益などを入力

確定申告する年に海外FXで得た所得などを「雑所得」の欄に入力します。

海外FXの収入金額や必要経費、海外FX業者の情報を入力します。

海外FXの所得に関する入力は以上です。

<海外取引所の住所は公式サイトを確認>

海外FXの所得を登録する際には、海外FX業者の住所や名称を入力する必要があります。海外FX業者の公式サイトを確認して入力しましょう。

もし分からない場合は、カスタマーサポートに問い合わせてみてください。

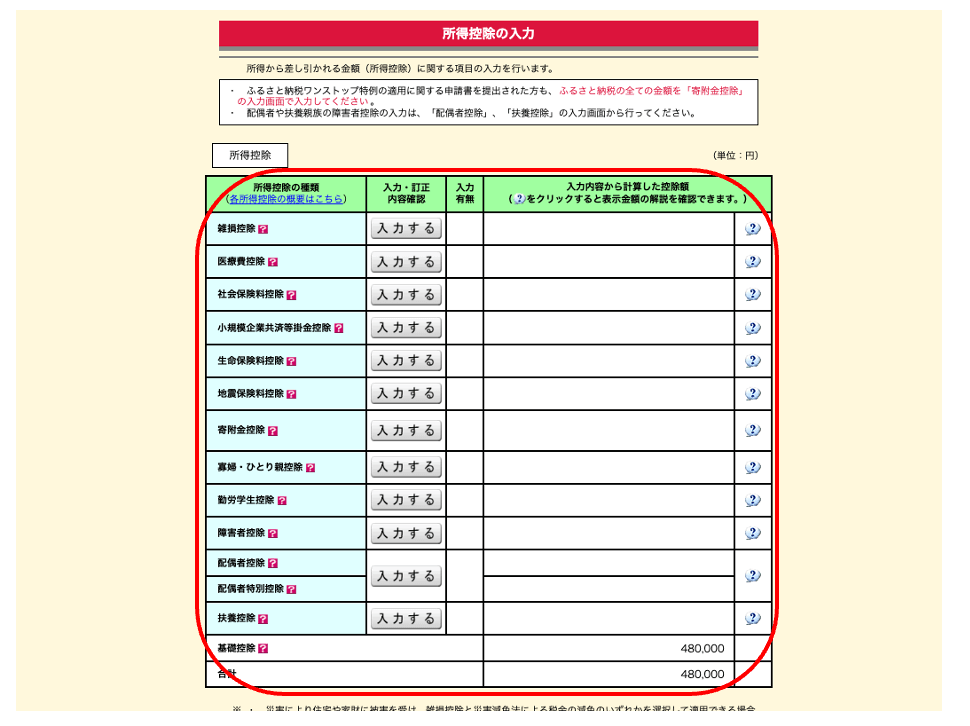

⑤各種控除がある場合は入力する

医療費控除や生命保険料控除、配偶者控除などの各種控除を受ける場合には、該当する項目を入力してください。

生命保険料控除や配偶者控除など、勤務先の年末調整で申告している所得控除はすでに源泉徴収票に反映しているため、ここでは入力しません。

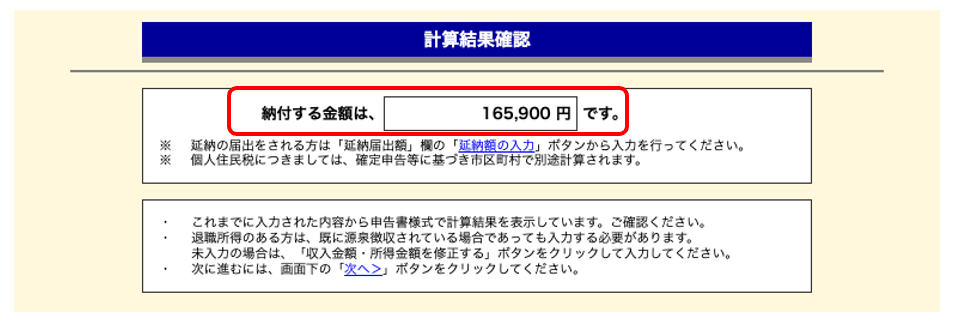

⑥納税額を確認して次に進む

所得控除の入力が完了したら、納付する金額が表示されます。

計算結果を確認し、次に進みます。

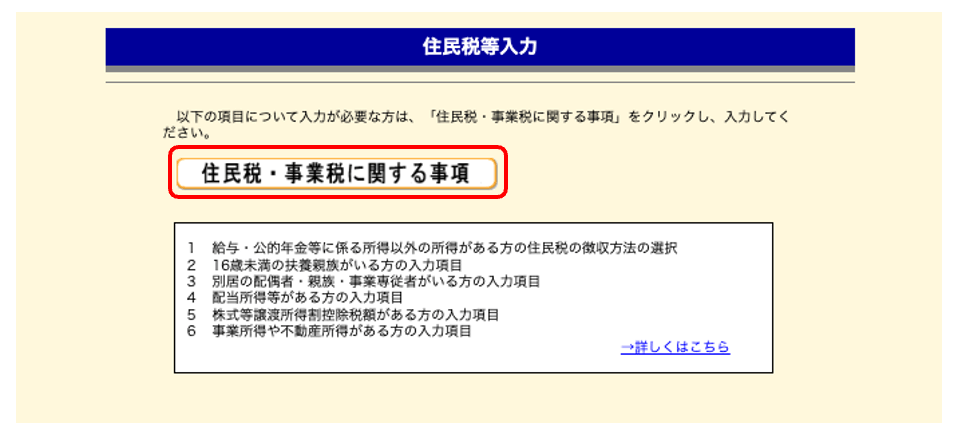

⑦住民税・事業税に関する事項を確認して次に進む

納付額の計算結果を確認後、「住民税・事業税に関する事項」を確認します。

内容確認後、次に進みます。

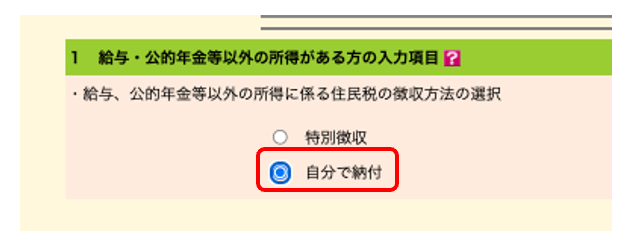

<勤め先に副業がバレたくないなら「自分で納付」を選択する>

住民税等入力欄では、給与や公的年金等以外の所得に対して発生する住民税の徴収方法を選択できます。

特別徴収を選択すると、給与所得と海外FXに対して発生する住民税額が勤務先に通知されるため、副業がバレる可能性があります。

副業がバレたくない人は、住民税の徴収方法「自分で納付」を選択しましょう。

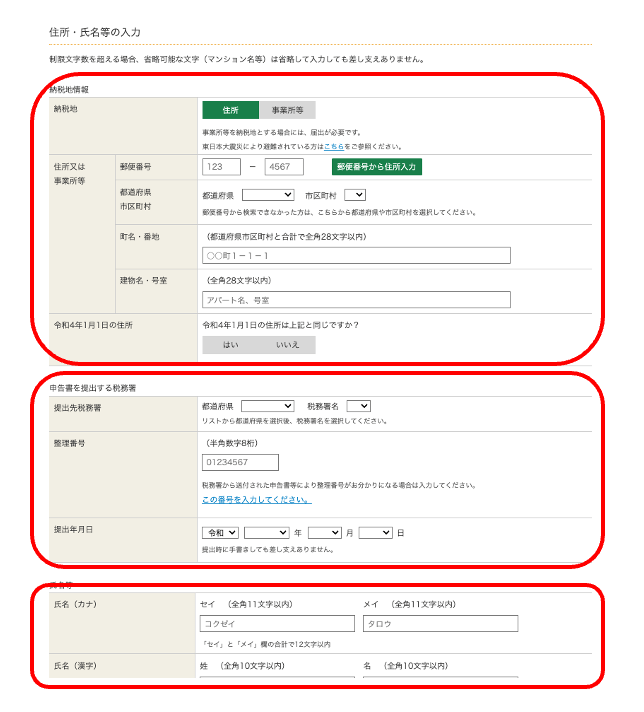

⑧住所や氏名などの個人情報を入力する

確定申告する人の住所や氏名など個人情報を入力します。

個人情報の入力は以上です。

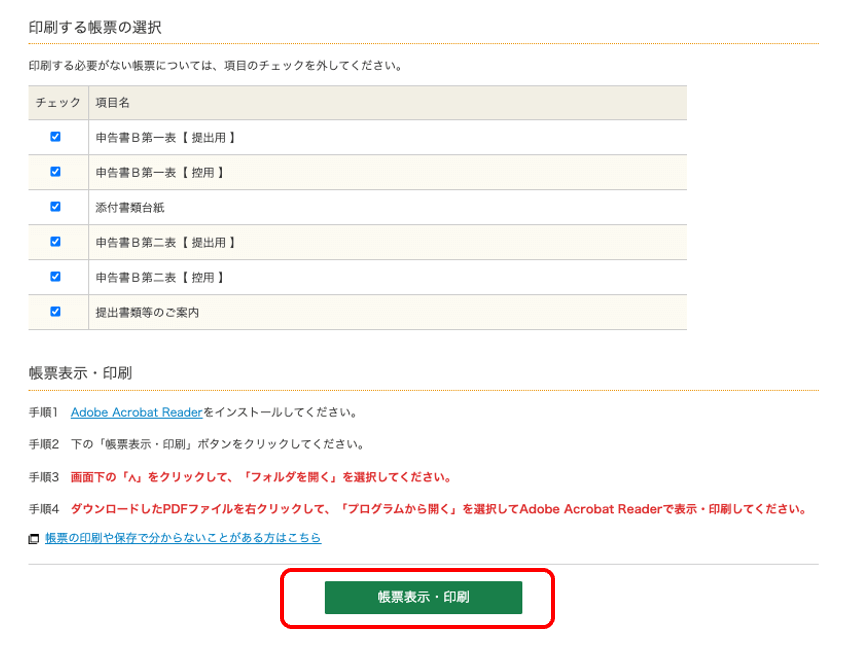

⑨確定申告書を印刷する

最後に確定申告書を印刷し、最寄りの税務署に持参、郵送で提出します。

以上で確定申告の手続きは完了です。

もしわからないなら税理士に代行をお願いするのもおすすめ

所得や経費、控除の申告方法などがわからない方は、税理士に確定申告の代行を依頼するのもおすすめです。

税理士に依頼することで正しい税額を申告できる上に、効果の高い節税を期待できます。

さらに、経営状況や税改正など気になる点を相談し、アドバイスを受けられるので将来の不安の解消が可能です。

ただし、税理士への報酬が発生するため、費用に対する効果が大きいか検討し、税理士へ依頼しましょう。

海外FXの確定申告のやり方に関するQ&A

海外FXの確定申告のやり方に関してよくある質問を4つ紹介します。

- 海外FXの税率はどれくらい?

- 海外FX業者から出金していなくても確定申告が必要?

- 税金を納めなくてもバレない?

- 確定申告を税理士に丸投げする場合の相場は?

気になる項目をチェックしておきましょう。

Q.海外FXの税率はどれくらい?

海外FXで得た利益は総合課税の対象となるため、累進課税によって所得税が計算されます。

累進課税とは、課税所得が多いほど所得税が高くなる仕組みです。課税所得に応じて5%〜45%の税率が定められており、課税所得が多いほど税率は高くなります。

所得税率表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

なお、海外FXにかかる住民税は一律10%です。

Q.海外FX業者から出金していなくても確定申告が必要?

確定申告が必要な課税所得は、確定した損益を対象にします。そのため、海外FX業者から出金していなくても、ポジションが確定し利益が発生していれば確定申告の対象になります。

なお、確定した損益の課税対象の合計が給与所得者であれば20万円、非給与所得者は48万円を超えた場合は確定申告をしなければいけません。

Q.税金を納めなくてもバレない?

海外FXで得た課税所得であっても、確定申告せずに納税していなければ日本の税務署に脱税がバレてしまいます。

なぜなら、日本の税務署は国外送金等調書やCRSによって、海外で発生した所得を把握できるとされているからです。

国外送金等調書とは、海外FXで得た利益を国内で使用するために国内口座に入金したら税務署に連絡する通知書です。CRSは、外国の金融機関などを利用した脱税や租税回避を防ぐ制度です。

確定申告しなかった場合には、無申告加算税や延滞税、重加算税といったペナルティが発生し、追加で税金を納めなければいけません。

- 課税所得を申告しなかった場合

無申告加算税 15%〜20% - 期限を過ぎて申告や納付をした場合

延滞税 2.4%〜14.6% - 所得隠しなど重大な過失がある場合

重加算税 35%〜40% - 期限を過ぎて申告や書類の不足、隠蔽などがある場合

青色申告の承認取り消しや特別控除の減額

海外FXで発生した利益も日本の税務署に申告する必要があるため、利益をあればきちんと確定申告しましょう。

Q.確定申告を税理士に丸投げする場合の相場は?

確定申告を税理士に依頼する際の報酬の相場は、売上金額に応じて定められているケースが多いです。

- 売上500万円未満 報酬10万円

- 売上500万円以上〜1,000万円未満 報酬15万円

- 売上1,000円以上〜1,500万円未満 報酬20万円

税理士に丸投げすることで、確定申告する作業を削減できる上に、正しく納税できます。

まとめ

このページでは、海外FXの確定申告のやり方や税金面で損しない方法を解説しました。

最後に重要なポイントをおさらいしましょう。

- 確定申告は、原則翌年の2月16日〜3月15日の期間におこなう

- 確定申告しないと脱税扱いになり、ペナルティーが発生する

- 給与所得者であれば20万円、非給与所得者は48万円を超えると確定申告が必要

- 海外FXの損失は翌年に繰越せない

- 会社員が確定申告する際は、会社が発行する源泉徴収票が必要

税理士に確定申告の代行を依頼することも可能なため、わからない場合や時間をかけたくない人は確定申告の代行がおすすめです。

誤った申告や納税をした場合、ペナルティが発生し追加で税金を請求される可能性もあるので注意しておきましょう。

この記事を書いた人

- MoneyChager編集部では、海外FX関連の仕事に10年以上携わっており、海外FX業者へのコンサルティング実務経験もある知識、経験共に豊富なディレクターが全てのコンテンツ制作のディレクションを行っております。また、実際にFX・CFD取引の経験がある5人のライターがライティングを行っており、コンテンツ制作は全てコンテンツ制作ポリシーに基づき本当の価値のある記事を制作できるように編集部一同心がけております。

最新の投稿

EBC10月 13, 2025EBC Financial Groupの最新プロモーション・サービス紹介|透明性・実力主義を貫くFXブローカー

EBC10月 13, 2025EBC Financial Groupの最新プロモーション・サービス紹介|透明性・実力主義を貫くFXブローカー Errante10月 9, 2025XS.com(エックスエス)の評判・口コミ|安全性や出金拒否の事例を徹底調査

Errante10月 9, 2025XS.com(エックスエス)の評判・口コミ|安全性や出金拒否の事例を徹底調査

10月 6, 2025HFMの全口座タイプ比較一覧|おすすめ口座タイプを徹底解説

10月 6, 2025HFMの全口座タイプ比較一覧|おすすめ口座タイプを徹底解説 Exness10月 1, 2025Exness(エクスネス)のボーナス最新情報|入金ボーナスはある?キャッシュバックでお得に取引する方法

Exness10月 1, 2025Exness(エクスネス)のボーナス最新情報|入金ボーナスはある?キャッシュバックでお得に取引する方法

人気の記事

- 2022.10.03 Exness(エクスネス) 口座追加開設(乗り換え)手順 【スマホ画像解説付きで簡単!】

- 2023.01.11 海外FXの損失は確定申告が必要?書類の書き方や税金の損益通算も併せて解説!

- 2023.02.27 【海外FX】アービトラージは稼げる?手法や禁止行為について初心者にわかりやすく解説

- 2023.02.27 海外FXのゴールド(XAUUSD)でおすすめ業者は?勝ち方やスプレッド等の取引条件も比較

- 2022.04.18 FXGT FX口座追加開設(乗り換え)手順 【スマホ画像解説付きで簡単!】

最近の記事

- 2025.10.13 EBC Financial Groupの最新プロモーション・サービス紹介|透明性・実力主義を貫くFXブローカー

- 2025.10.09 XS.com(エックスエス)の評判・口コミ|安全性や出金拒否の事例を徹底調査

- 2025.10.06 HFMの全口座タイプ比較一覧|おすすめ口座タイプを徹底解説

- 2025.10.03 HFMのMT5の設定方法を完全解説|スマホ画像付きでわかりやすく解説

- 2025.10.01 Exness(エクスネス)のボーナス最新情報|入金ボーナスはある?キャッシュバックでお得に取引する方法